Des questions? Nous avons les réponses

Aborder les sujets liés aux perspectives économiques et financières

date publiée: 12 février 2026

Le début de 2026 a donné lieu à de nombreux revirements économiques, qui sont abordés lors de notre période de questions, qu’il s’agisse des fluctuations du dollar américain, du nouveau candidat proposé par le président Trump au poste de la présidence de la Réserve fédérale américaine (la Fed) ou des divers changements à la politique de logement envisagés du côté américain. Malgré tout cela, l’économie affiche une nouvelle fois une vigueur surprenante. Dans le cas du Canada, les questions portent sur une économie qui continue à s’adapter aux droits de douane américains, l’examen à venir de l’Accord Canada–États-Unis–Mexique (ACEUM), les renouvellements de prêts hypothécaires et leurs répercussions sur les consommateurs, et une reprise du marché de l’habitation qui se fait attendre.

- Q1. 2026 : L’or suscite un vif intérêt, mais pas le dollar. Cette tendance devrait-elle se poursuivre?

- Q2. L’économie des États-Unis surpassera-t-elle celle des pays comparables… encore une fois?

- Q3. L’inflation retrouvera-t-elle un jour un semblant de normalité pour les Américains?

- Q4. À quoi pouvons-nous nous attendre d’une Fed dirigée par M. Warsh?.

- Q5. Les initiatives américaines en matière d’abordabilité du logement peuvent-elles entraîner une amélioration durable?

- Q6. L’économie canadienne : une autre année mitigée ou un ralentissement?

- Q7. À quoi pouvons-nous nous attendre dans le cadre des négociations sur l’ACEUM?

- Q8. Quels sont les progrès accomplis par le Canada par rapport à l’objectif visant à doubler ses exportations vers les pays autres que les États-Unis?

- Q9. Les Canadiens craignent-ils toujours d’être au bord du précipice hypothécaire et quelles sont les répercussions sur les consommateurs?

- Q10. À quel moment le marché canadien de l’habitation se redressera-t-il, ou est-ce déjà le cas?

Q1. 2026 : L’or suscite un vif intérêt, mais pas le dollar. Cette tendance devrait-elle se poursuivre?

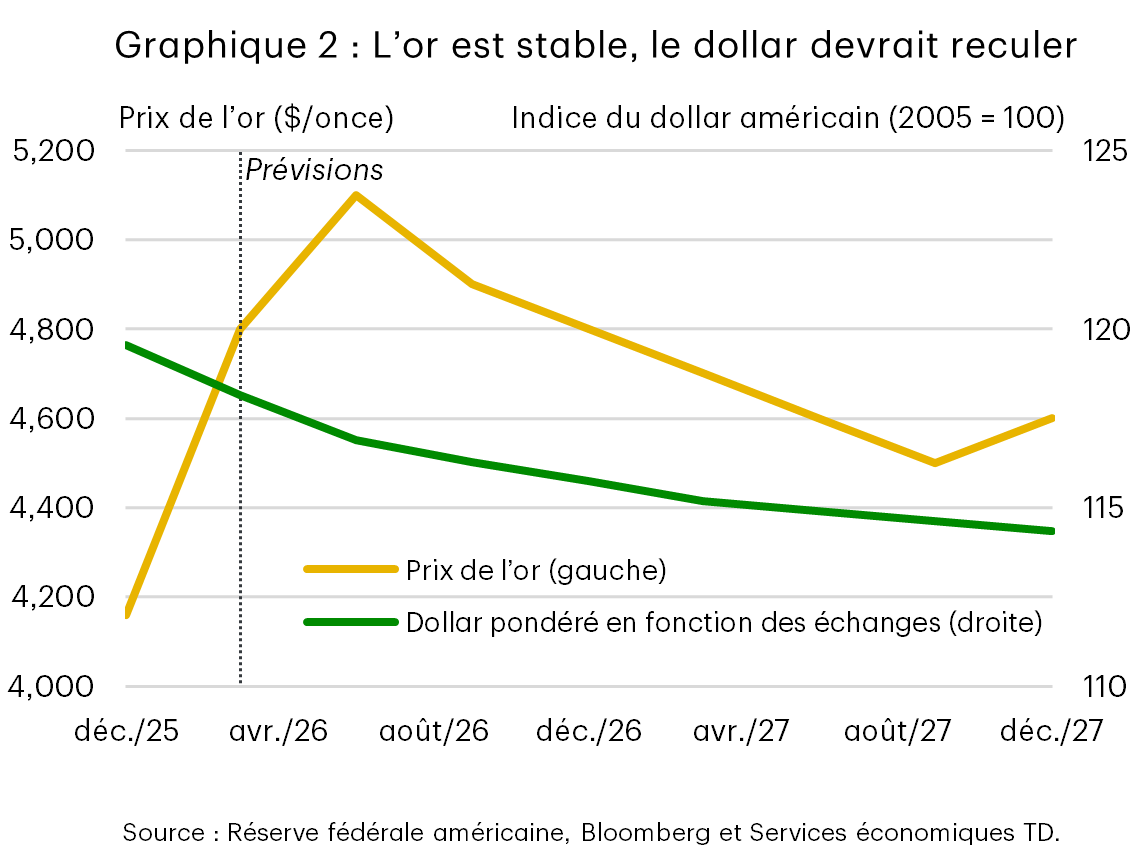

En quelque sorte. Le dollar américain a connu une année difficile en 2025 et il subit encore des pressions au début de 2026. La baisse de près de 8 % enregistrée l’année dernière s’est encore accentuée pour s’établir à 9 % sur une base globale pondérée en fonction des échanges commerciaux. Par ailleurs, le prix de l’or a bondi et a dépassé les 5 000 $ l’once, ce qui est le double du prix affiché il y a deux ans. Nous croyons que bon nombre des facteurs qui ont contribué à cette dynamique en 2025 resteront pertinents en 2026. Toutefois, comme ces facteurs sont déjà pris en compte dans les prix, il est peu probable que la performance se répète en 2026 en l’absence de l’introduction d’une nouvelle dynamique géopolitique ou intérieure.

Plusieurs facteurs ont contribué à affaiblir le dollar américain au premier semestre de l’année dernière : les droits de douane imposés dans le cadre du « jour de la libération », les préoccupations concernant le déficit budgétaire liées à la loi One Big Beautiful Bill Act et les inquiétudes à l’égard de l’indépendance de la Réserve fédérale américaine (Fed). De l’autre côté, les investisseurs ont recherché d’autres valeurs refuges, comme l’or.

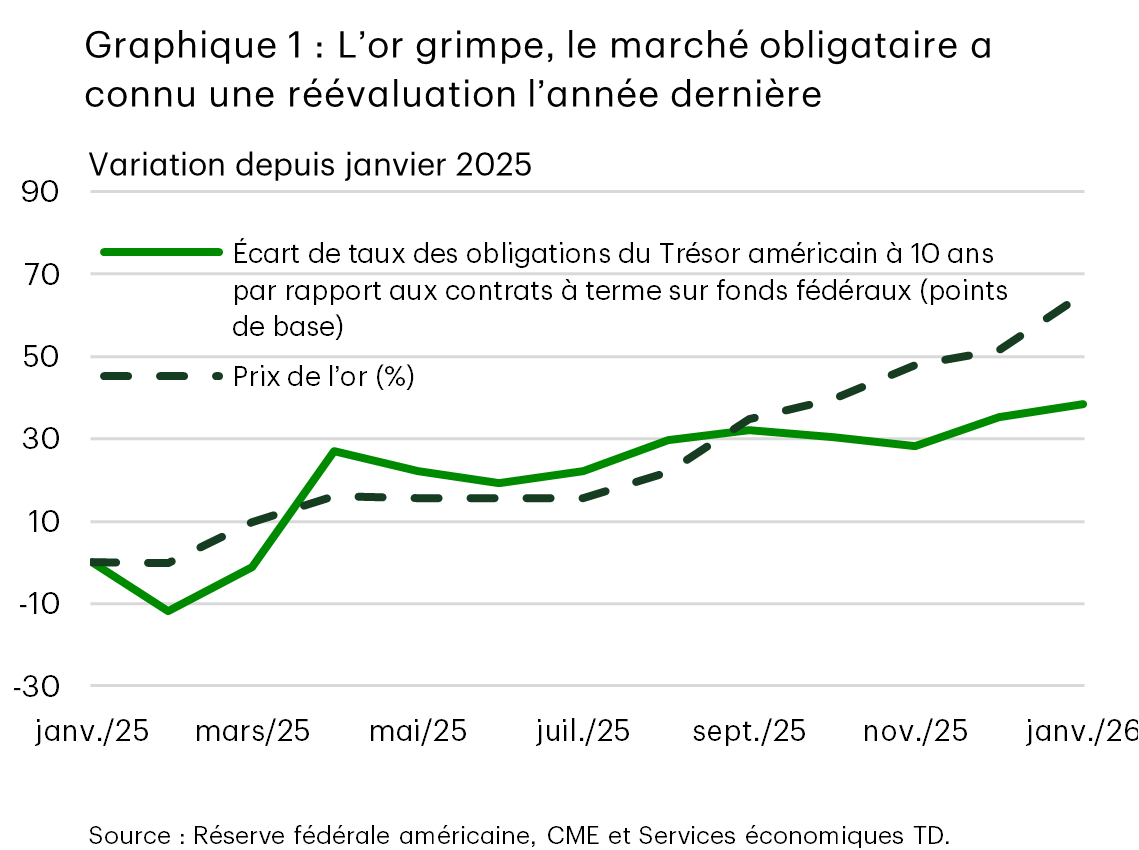

Cette évolution de la confiance a également été observée à l’égard du taux des obligations du Trésor américain à 10 ans, qui est resté plus élevé, alors même que les attentes à l’égard des réductions de taux de la Fed augmentaient (graphique 1). Il est moins courant de voir les prix de l’or grimper parallèlement à l’accentuation de la courbe des taux, sous l’effet combiné des attentes de baisse des taux à court terme et de taux persistants à long terme. Normalement, les flux vers les « valeurs refuges » profitent à la fois à l’or et aux taux des obligations du Trésor américain, ce qui donne lieu à une inversion de la courbe plutôt qu’à une accentuation. Toutefois, les investisseurs ont clairement privilégié les placements alternatifs, ce qui a donné lieu à des flux vers la couronne suédoise, le franc suisse, la livre sterling et l’euro, pour les mêmes raisons qui ont conduit à une accentuation de la courbe des taux.

En ce début 2026, le sujet de discussion est différent, mais l’enjeu global ou la confiance générale demeurent les mêmes. En janvier, le dollar américain dans son ensemble s’est fortement déprécié au cours de la semaine du forum de Davos, lorsque les tensions géopolitiques entourant l’intérêt des États-Unis pour le Groenland ont risqué de faire sauter les discussions portant sur l’accord commercial avec l’Union européenne et d’entraîner une nouvelle hausse des droits de douane. Cette situation a été aggravée par les discussions d’investisseurs européens et d’institutions européennes concernant la vente de leurs actifs en dollars américains. Bien que cela soit plus facile à dire qu’à faire pour les détenteurs d’actifs américains, le retour de l’incertitude accrue à l’égard du commerce et une autre faille dans le statut du dollar américain comme valeur refuge ont été suffisants pour affaiblir davantage le billet vert.

Par ailleurs, les banques centrales des marchés émergents, en particulier en Chine, en Inde, au Moyen-Orient et dans les pays de l’Association des nations de l’Asie du Sud-Est (ANASE), ont accéléré leurs achats d’or dans le cadre d’un changement stratégique lié à leur politique de réserves, ce qui a contribué à la flambée de plus de 60 % des prix de l’or en 2025. Les perspectives de l’or demeurent positives, mais l’augmentation des prix devrait ralentir en l’absence de contraintes liées à l’offre sur le marché de l’or ou d’un autre important catalyseur géopolitique. Nous nous attendons à ce que l’or franchisse à nouveau la barre des 5 000 $ l’once au cours du prochain trimestre, avant de se stabiliser et de terminer l’année à environ 4 800 $ l’once, soit près de son prix actuel.

Pour ce qui est du dollar canadien, la faiblesse persistante du dollar américain soutient une cible à moyen terme qui s’établit entre 0,74 et 0,75 d’ici la fin de l’année, en raison du resserrement des écarts de taux d’intérêt. Nos prévisions de mi-année à l’égard du dollar américain ont déjà été atteintes. Cependant, les prix des actifs ont tendance à fluctuer de façon aléatoire, alors rien n’indique que le billet vert continuera à baisser à ce rythme. Nous continuons à prévoir une dépréciation globale de 3 % du dollar américain d’ici la fin de 2027 (graphique 2). Néanmoins, l’incertitude et la possibilité de mouvements plus abrupts demeurent élevées, et un autre épisode de turbulences géopolitiques pourrait faire chuter temporairement le dollar américain sous nos projections.

Q2. L’économie des États-Unis surpassera-t-elle celle des pays comparables… encore une fois?

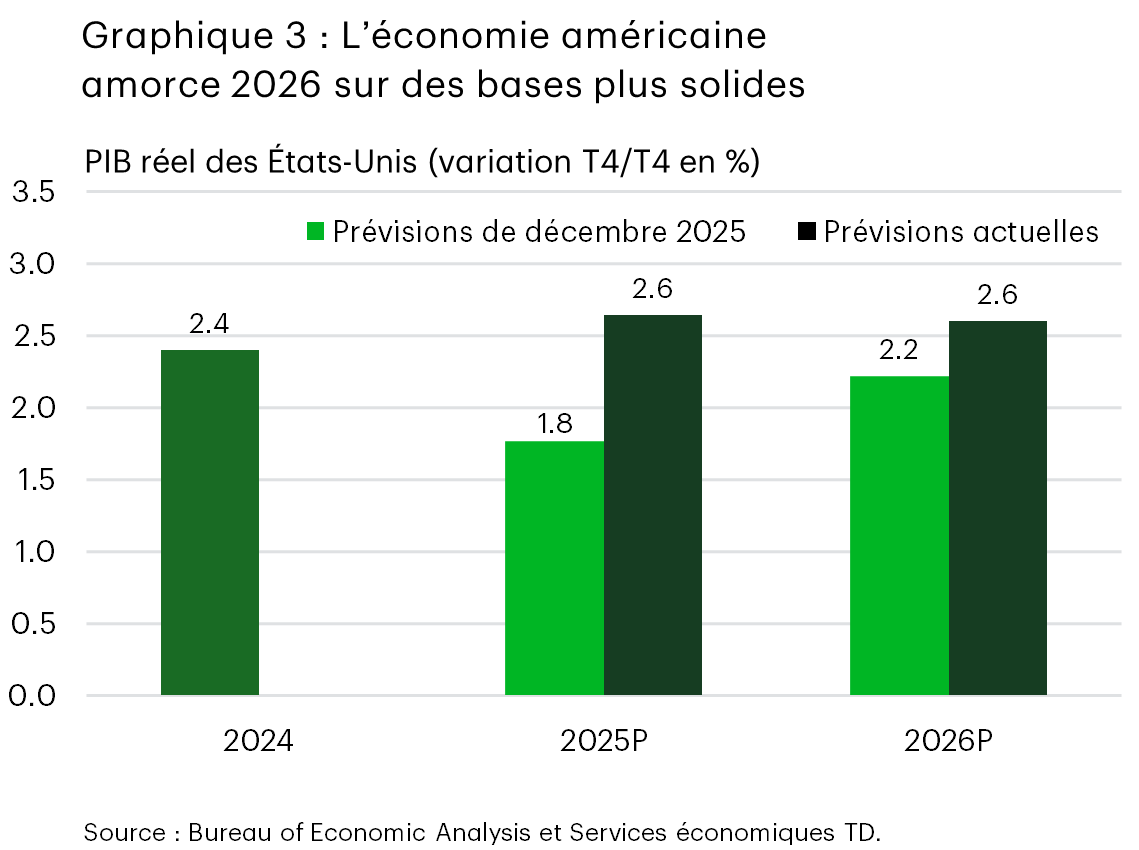

Oui, et probablement de beaucoup! Depuis nos prévisions de la mi-décembre, les perspectives des États-Unis ont fait l’objet d’importantes révisions à la hausse. Cette situation s’explique en grande partie par une meilleure dynamique acquise en 2025, notamment grâce à la vigueur soutenue des investissements dans l’IA et à la reprise des dépenses de consommation. La récente paralysie du gouvernement a retardé la publication des données sur le produit intérieur brut (PIB) au quatrième trimestre, mais cette croissance s’élève à’environ 3 % en se basant sur les composantes connues. Si tel est le cas, l’année 2025 aura terminé sur une meilleure note que l’année 2024, affichant une croissance d’environ deux dixièmes, pour s’établir à 2,6 % d’un quatrième trimestre à l’autre (graphique 3). Ce résultat est tout simplement impressionnant, compte tenu de l’incertitude accrue persistante à l’égard du commerce et du maintien du taux des fonds fédéraux en territoire restrictif pendant la quasi-totalité de l’année! Nous nous attendons à ce que cette dynamique se maintienne en grande partie en 2026, la croissance économique s’établissant à 2,6 % (d’un quatrième trimestre à l’autre). Il s’agit d’un résultat supérieur de 0,4 % à nos prévisions de décembre et nettement supérieur à celui des pays comparables.

Cette année a débuté avec un facteur favorable sur le plan fiscal. La loi One Big Beautiful Bill Act (OBBBA) comprenait plusieurs nouvelles déductions fiscales pour les ménages, lesquelles étaient rétroactives jusqu’en 2025. Comme l’Internal Revenue Service (IRS) n’avait pas mis à jour ses tables de retenue à la source avant cette année, bon nombre de déclarants profiteront de remboursements plus importants. Selon les estimations de la Tax Foundation, les remboursements en vertu de l’OBBBA en 2025 pourraient atteindre 129 milliards de dollars, soit environ 1 000 $ de plus par déclarant. Historiquement, environ la moitié de tous les remboursements sont versés d’ici la fin du premier trimestre et les trois quarts des paiements le sont d’ici le deuxième trimestre. De surcroît, les ménages profitent d’un salaire net plus élevé. Les effets combinés feront augmenter le revenu des ménages après impôt de plus de 200 milliards de dollars cette année, ce qui créera un facteur favorable important pour les dépenses de consommation jusqu’en 2026. Bien que ces allégements fiscaux profitent surtout aux contribuables à revenu plus élevé, les multiplicateurs prudents indiquent quand même une augmentation des dépenses de consommation à l’échelle nationale de plusieurs dixièmes de point de pourcentage.

Au-delà des réductions d’impôt individuelles, l’OBBBA incorpore également la modification de plusieurs dispositions relatives aux entreprises, notamment l’amortissement bonifié de 100 % pour l’équipement, la passation en charges de 100 % des coûts de recherche et de développement, la passation en charges temporaire pour les bâtiments servant à la fabrication et une déduction d’intérêts plus généreuse pour les entreprises. Ces mesures, conjuguées à un assouplissement des conditions financières, à un certain assouplissement de la réglementation et à l’atténuation des effets de l’incertitude à l’égard du commerce sur la prise de décisions, contribueront selon nous à élargir les investissements des entreprises au-delà de l’IA.

Q3. L’inflation retrouvera-t-elle un jour un semblant de normalité pour les Américains?

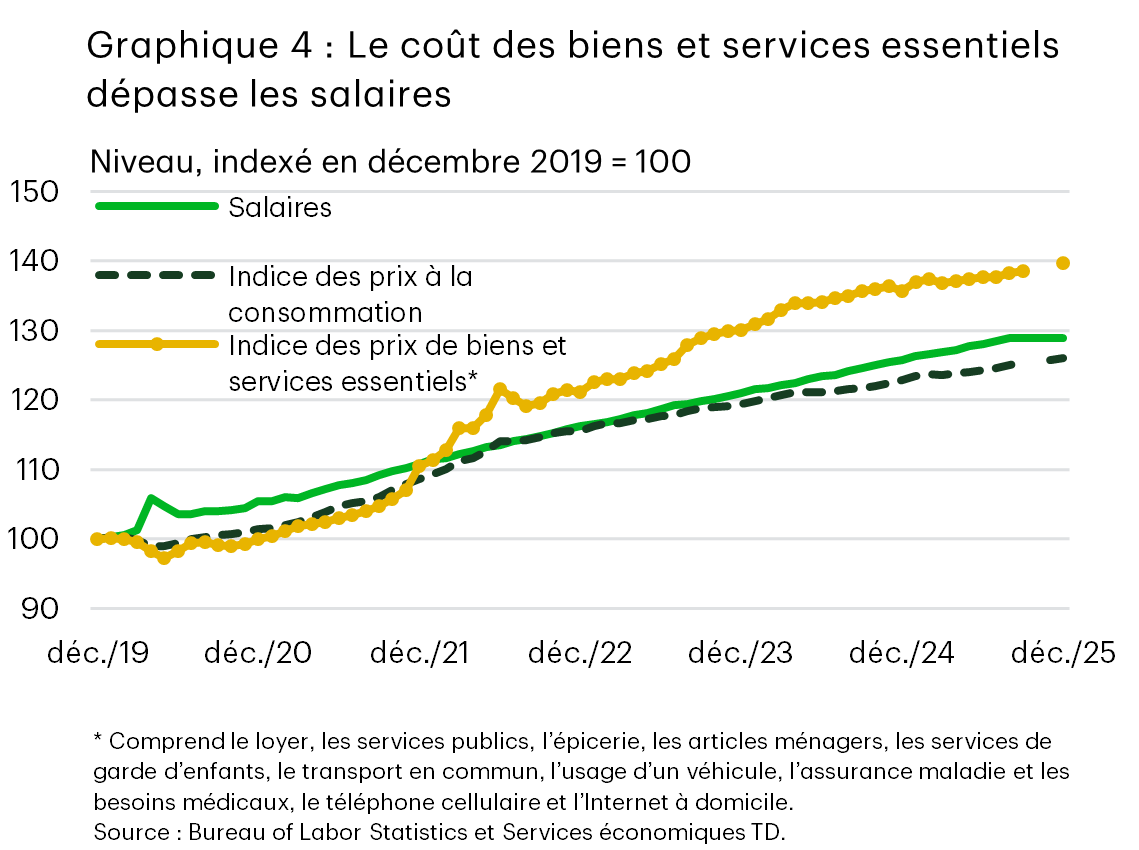

Les prix élevés sont un sujet de préoccupation majeur pour les Américains. L’inflation a diminué après la flambée qui a suivi la pandémie, mais le contexte s’est peu amélioré au cours de la dernière année. Si nous nous concentrons sur les prix de biens et de services essentiels au quotidien, l’écart par rapport à la croissance des salaires demeure important (graphique 4). Cette situation a particulièrement pénalisé les ménages à faible et à moyen revenu, car ces biens et services essentiels représentent une part plus importante de leur budget.

Malheureusement, il est peu probable que ces pressions s’atténuent de façon significative cette année. Nous prévoyons que le coût des droits de douane se répercutera de plus en plus sur les prix à la consommation à court terme. Si les sociétés utilisent la nouvelle année civile comme occasion de rajuster les prix des biens, cela limitera toute nouvelle pression désinflationniste du côté des services. Les mesures de base de l’inflation devraient osciller autour de 3 % pendant la majeure partie de l’année.

De plus, nous émettons des réserves quant à la durabilité des récentes pressions désinflationnistes sur l’inflation liée aux services. Le ralentissement observé jusqu’à la fin de 2025 s’explique en partie par une forte baisse des coûts du logement. Cela pourrait être dû aux solutions provisoires du Bureau of Labor Statistics (BLS), mises en place quand celui-ci n’a pas été en mesure de recueillir des données sur les loyers lors de la paralysie du gouvernement. Les estimations de novembre étaient nettement inférieures à celles des mois précédents, ce qui a réduit l’impact des coûts du logement sur l’inflation globale. Les effets de cette méthodologie rajustée pourraient persister sur les prix du logement, quoiqu’avec une influence décroissante, pendant une période pouvant aller jusqu’à six mois avant la réinitialisation de l’échantillon des loyers.

Nous nous attendons à ce que l’inflation de base revienne à la cible de 2 % de la Fed d’ici la fin de 2026, en variation trimestrielle. Cependant, il faudra plus de temps pour que les prix retrouvent un semblant de « normalité » pour les consommateurs. L’inflation mesure la croissance et non des niveaux. Un ralentissement de l’inflation signifie que les prix continuent d’augmenter quand même et qu’ils ne reviennent pas aux niveaux auxquels les consommateurs se souviennent ou aimeraient voir. Il faudra probablement plus de temps pour que le choc s’estompe et que le niveau de prix plus élevé semble normal.

Q4. À quoi pouvons-nous nous attendre d’une Fed dirigée par M. Warsh?

Après de nombreux mois de délibérations, le président Trump a proposé Kevin Warsh comme prochain président de la Réserve fédérale américaine (Fed). Toutefois, une certaine incertitude entoure sa confirmation. La nomination de M. Warsh doit être approuvée par le Comité sénatorial des banques (Senate Banking Committee), dont fait partie le sénateur Thom Tillis (R-C.N.), lequel a déclaré qu’il bloquerait le candidat proposé par le président Trump jusqu’à ce que l’enquête du département de la Justice sur le président de la Fed, M. Powell, ait été « résolue de manière complète et transparente ». En réponse, le président Trump a déclaré que la confirmation de M. Warsh pouvait attendre jusqu’après que M. Tillis quitte son poste en janvier 2027. Si une telle situation devait se produire, Jerome Powell resterait probablement président par intérim, ou le conseil pourrait choisir un nouveau président par intérim, probablement le vice-président Philip Jefferson, jusqu’à la confirmation de M. Warsh par le Sénat.

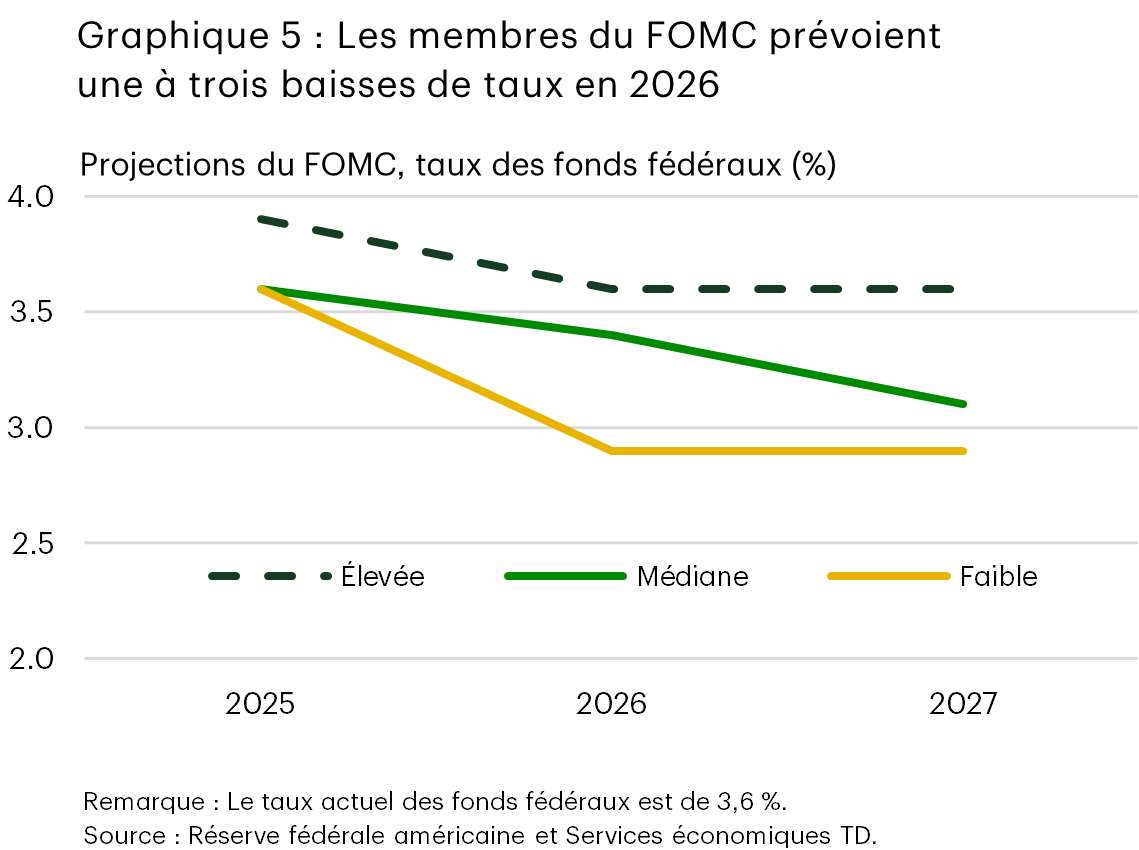

M. Warsh dispose de beaucoup d’expérience pour l’exercice de cette fonction, y compris un mandat de cinq ans à titre de gouverneur de la Fed (de 2006 à 2011). Toutefois, en tant que nouveau venu au sein du conseil actuel, il pourrait lui falloir du temps pour parvenir à un consensus entre les membres du comité. Cela signifie que son point de vue sur la politique monétaire sera pris en compte dans l’équilibre des opinions des membres avec droit de vote du Federal Open Market Committee (FOMC), qui penchent toujours vers des réductions de taux limitées en 2026. Le résumé des projections économiques de décembre a montré que les membres du FOMC, dans leurs prévisions médianes, s’attendaient à une seule baisse de taux en 2026 (graphique 5), malgré les anticipations des marchés financiers, le marché à terme ayant intégré deux baisses.

Les événements économiques récents ont justifié la décision de la Fed de maintenir inchangée sa position à l’égard du taux directeur. L’économie s’est raffermie, le taux de chômage s’est stabilisé et la modération continue des pressions inflationnistes n’est pas assurée. La banque centrale aborde la question des réductions de taux sous l’angle de la « gestion des risques ». Et pour le moment, le sentiment d’urgence fait défaut.

Toutefois, le niveau du taux des fonds fédéraux demeure légèrement restrictif pour la croissance économique, ce qui donne à la Fed la marge de manœuvre nécessaire pour marquer une pause afin de s’assurer que les pressions inflationnistes restent modérées avant de ramener les taux à une position « neutre ». Notre scénario de base prévoit une autre réduction de 50 points de base du taux directeur d’ici la fin de l’année. Toutefois, cela dépendra de l’atténuation des effets des droits de douane et de signes plus évidents d’un retour de l’inflation vers la cible de 2 % de la Fed, notamment grâce au dynamisme économique plus favorable que prévu.

Q5. Les initiatives américaines en matière d’abordabilité du logement peuvent-elles entraîner une amélioration durable?

L’administration américaine envisage un large éventail de mesures politiques pour améliorer l’abordabilité du logement. Jusqu’à présent, l’accent est mis sur des mesures axées sur la demande, notamment la possibilité de permettre des périodes d’amortissement de prêts hypothécaires plus longues (p. ex. jusqu’à 50 ans), l’achat de titres adossés à des créances hypothécaires (TACH) pour réduire les taux hypothécaires et l’élargissement de l’accès aux fonds de retraite pour les mises de fonds. Chaque mesure prise individuellement aura probablement un impact modeste, mais leur combinaison pourrait accroître de façon plus marquée la demande parmi les acheteurs d’une propriété.

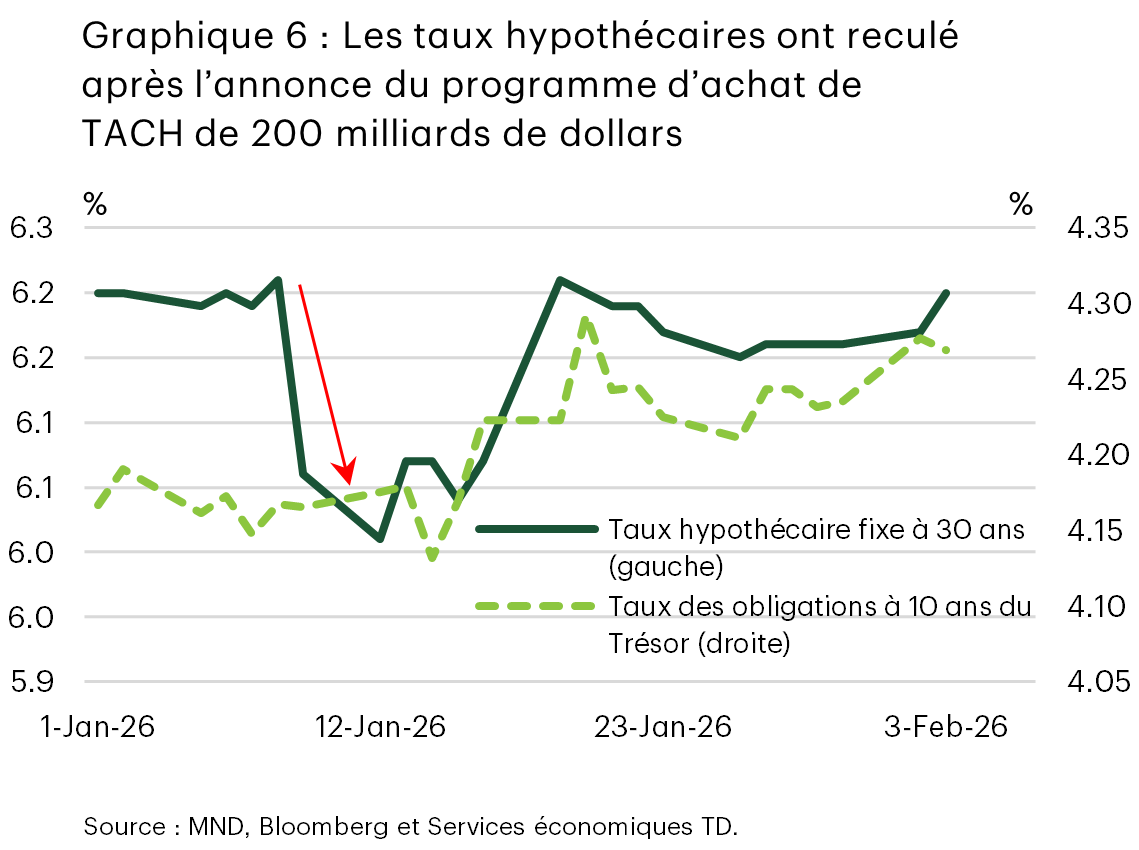

Les mesures visant à stimuler la demande ont tendance à être plus rapides à mettre en œuvre et à porter des fruits plus vite que celles visant à augmenter l’offre de logements. Par exemple, les taux hypothécaires ont chuté immédiatement après l’annonce de la politique d’achat de TACH en janvier (graphique 6). Toutefois, en l’absence d’une réponse parallèle en matière d’offre de logements, l’augmentation de la demande risque d’exercer des pressions à la hausse sur les prix des logements, ce qui réduirait les gains escomptés en matière d’abordabilité au fil du temps.

Les options visant à accroître l’offre de logements comprennent l’assouplissement des barrières réglementaires, la réduction de l’impôt sur les gains en capital provenant de la vente de logements et les réformes du zonage. En cas de succès, l’abordabilité s’améliorerait et on assisterait à une modération de la croissance des prix des logements par rapport au revenu. Néanmoins, même si quelques changements réglementaires peuvent être mis en œuvre rapidement au moyen de mesures administratives, l’offre de logements en général a tendance à réagir lentement et selon des délais plus longs. Cela signifie qu’à court terme, la stimulation de la demande au moyen de mesures politiques pourrait dominer la dynamique du marché de l’habitation.

Q6. L’économie canadienne : une autre année mitigée ou un ralentissement?

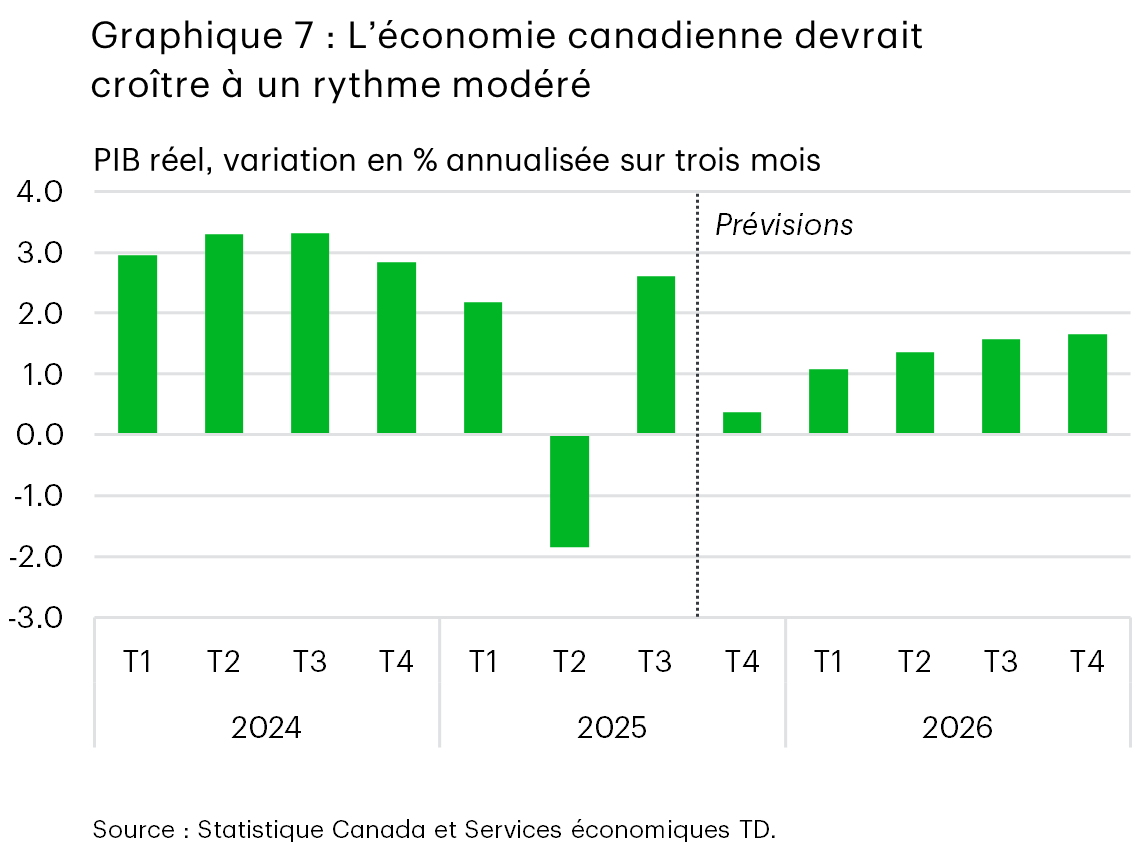

L’économie canadienne connaîtra une année mitigée en 2026, mais avec une légère hausse d’ici la fin de l’année. Nous prévoyons que l’économie terminera l’année en affichant une progression de 1,4 % de plus qu’en 2025, ce qui semble peu, mais qui constituerait une amélioration par rapport au rythme de 0,8 % de l’année dernière (graphique 7). L’augmentation des dépenses publiques et la hausse continue du revenu des ménages soutiennent les activités. De plus, nous nous attendons à ce que les pires effets du choc commercial s’estompent, mais ce contexte s’accompagne d’un degré élevé d’incertitude entourant l’examen de l’Accord Canada–États-Unis–Mexique (ACEUM) à mesure que les négociations s’intensifient (voir la question 7).

Bien sûr, en ce qui concerne les investissements, les entreprises ressentiront encore le poids de l’incertitude commerciale et de la rotation graduelle des exportations vers de nouveaux marchés. De plus, le déclin démographique pèsera sur la croissance de l’emploi, ce qui limitera la vitesse de reprise de la demande de logements et des dépenses. Dans l’ensemble, nous prévoyons une faible croissance de l’emploi au premier semestre de l’année. En temps normal, une croissance de l’emploi nulle serait un signal d’alarme. Toutefois, la baisse de main-d’œuvre disponible dirigera principalement l’orientation du taux de chômage. Les capacités excédentaires limitées du marché du travail devraient entraîner un repli très graduel du taux tout au long de l’année. Cette dynamique était évidente en janvier, lorsque la baisse de l’emploi s’est accompagnée d’une baisse du taux de chômage.

Q7. À quoi pouvons-nous nous attendre dans le cadre des négociations sur l’ACEUM?

L’examen de l’Accord Canada–États-Unis–Mexique (ACEUM) repose sur trois grands facteurs , à savoir :

- Les priorités des États-Unis à l’égard des négociations.

- Les ambiguïtés juridiques aux États-Unis concernant le pouvoir de retrait.

- L’incertitude au sujet du cadre commercial qui régirait le commerce entre le Canada et les États-Unis en cas de résiliation de l’accord.

Les États-Unis détermineront les paramètres de l’examen. Dans son témoignage, le représentant au Commerce des États-Unis, Jamieson Greer, a décrit plusieurs demandes de longue date formulées au Canada portant notamment sur l’élargissement de l’accès au marché laitier, les préoccupations liées à la Loi sur la diffusion continue en ligne et à la Loi sur les nouvelles en ligne du Canada, les restrictions provinciales sur les ventes d’alcool provenant des États-Unis, les limites en matière de marchés publics dans plusieurs provinces, la lourdeur des processus d’enregistrement en douane et les problèmes liés aux importations d’électricité de l’Alberta en provenance du Montana.

Au-delà des enjeux bilatéraux, les États-Unis cherchent à obtenir une longue liste d’engagements conjoints du Canada et du Mexique. Il s’agit notamment des règles d’origine plus strictes pour les produits industriels hors secteur automobile, d’un alignement plus approfondi sur les outils de sécurité économique, comme les droits de douane et les contrôles à l’exportation, des mécanismes en vue de décourager la délocalisation de la production américaine vers le Canada ou le Mexique, de la mise en place d’un marché régional des minéraux critiques, ainsi que du renforcement de l’application des exigences en matière de main-d’œuvre. Il faudra mener des négociations complexes pour régler ces enjeux, en particulier dans le cadre de la stratégie globale de diversification des échanges commerciaux du Canada.

Pour l’instant, nous nous attendons à ce que le statu quo l’emporte : l’ACEUM continue à couvrir la plupart des biens canadiens, avec des droits de douane appliqués sur certains produits en vertu de l’article 232. Toutefois, il est important d’analyser tous les scénarios, y compris le risque de résiliation de l’accord dans sa totalité.

Si un pays souhaite se retirer, il doit fournir un préavis écrit de 180 jours. Aux États-Unis, la question de savoir « qui » a le pouvoir de se retirer est floue : le Comité sénatorial des finances soutient que l’approbation du Congrès est nécessaire, tandis que le Service de recherche du Congrès suggère que le président pourrait disposer d’un pouvoir unilatéral supérieur. Des litiges sont susceptibles de se produire si le président annonce unilatéralement un retrait, ce qui ajouterait une incertitude considérable. Pour les entreprises canadiennes, l’incertitude est encore plus grande : on ignore quelles règles commerciales s’appliqueraient si l’ACEUM prenait fin. L’Accord de libre-échange initial entre le Canada et les États-Unis (ALE de 1988), qui a été suspendu, mais pas résilié, entrerait-il de nouveau en vigueur?

Si l’ACEUM est résilié et que l’ALE de 1988 n’entre pas en vigueur, les exportations canadiennes pourraient être assujetties à des droits de douane de 35 % en vertu de l’International Emergency Economic Powers Act (IEEPA). Toutefois, ce point est aussi en attente d’une décision de la Cour suprême des États-Unis. Si ces droits de douane sont éliminés, certains biens continueront d’être soumis à des taux plus élevés, allant de 25 % à 50 %, imposés en vertu de l’article 232. Ces niveaux serviraient de base aux négociations futures, à l’image des accords conclus entre les États-Unis et d’autres partenaires prévoyant des allégements tarifaires en échange de concessions sur les quotas, l’atténuation des barrières réglementaires, ainsi que des engagements en matière d’achat et d’investissement dans le secteur de l’énergie. Néanmoins, il va sans dire que l’incertitude persistera pour les entreprises exportatrices canadiennes, peu importe l’issue. Il n’en faut pas plus pour limiter la croissance des investissements.

Q8. Quels sont les progrès accomplis par le Canada par rapport à l’objectif visant à doubler ses exportations vers les pays autres que les États-Unis?

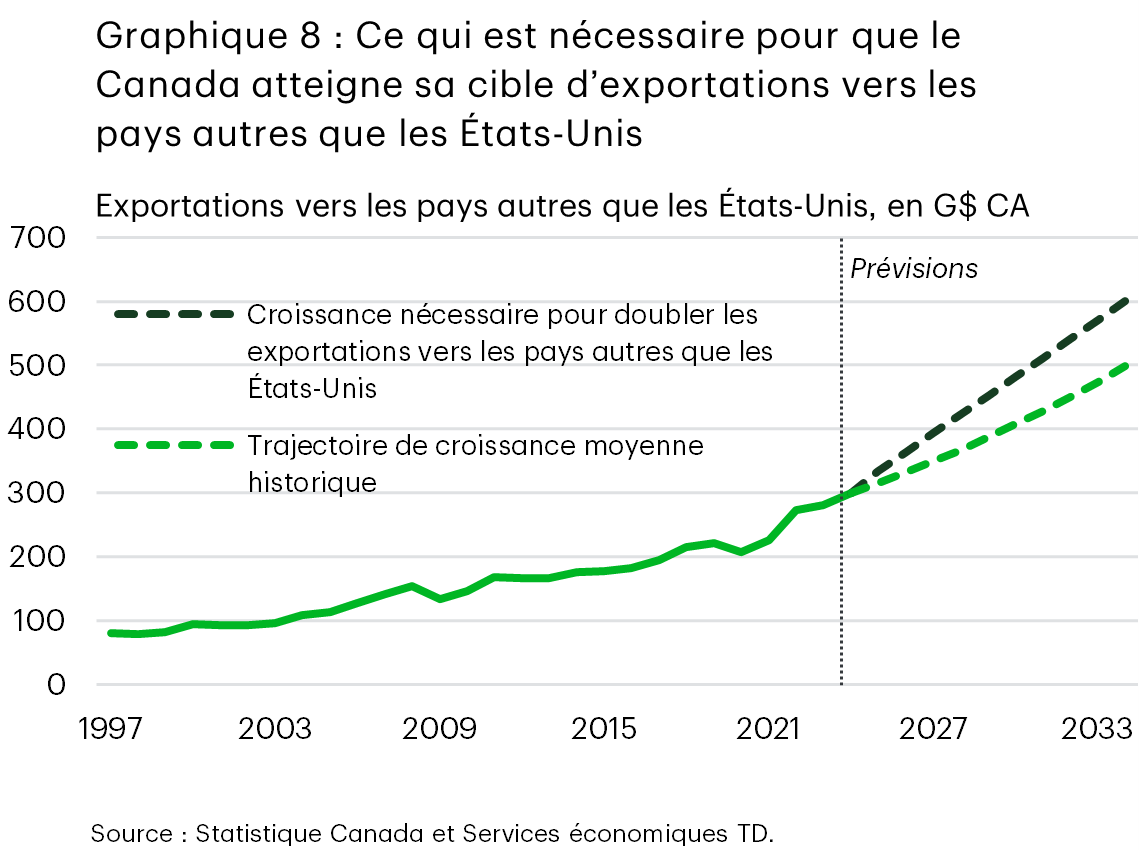

L’an dernier, le gouvernement fédéral s’est fixé l’objectif de doubler la valeur des exportations vers les pays autres que les États-Unis au cours de la prochaine décennie. Atteindre cet objectif est ambitieux, car il faut augmenter les exportations de biens et de services vers les partenaires autres que les États-Unis d’environ 300 milliards de dollars, ce qui équivaut à une croissance annuelle de 7 % pendant 10 ans. Cela ferait augmenter la part des exportations vers les pays autres que les États-Unis, pour la porter à environ 35 %, comparativement à environ 25 % historiquement (en supposant que les exportations vers les États-Unis reviennent à un taux de croissance historique d’environ 4 %). Des progrès ont déjà été accomplis, les échanges commerciaux avec les pays autres que les États-Unis ayant augmenté de plus de 11 % en 2025. Il sera néanmoins difficile de maintenir ce rythme (graphique 8).

Premièrement, la performance de l’année dernière a profité de la hausse fulgurante des prix de l’or, qui a compté pour environ le tiers de cette croissance. Comme nous l’avons mentionné à la question 1, nous ne prévoyons pas que cette situation se reproduise ou se maintienne pour la prochaine décennie. Deuxièmement, jusqu’à présent, la diversification portait principalement sur la vente de produits existants à des partenaires actuels. À titre d’exemple, en 2025, les expéditions de pétrole et de gaz naturel liquéfié vers l’Asie et l’Europe ont affiché une solide hausse de 25 %. Toutefois, le maintien d’une croissance robuste dépend de la possibilité d’accroître les capacités des pipelines et des exportations. Il en va de même ailleurs.

Le Canada ne doit pas se contenter de miser davantage sur l’énergie. Le pays doit également tirer parti d’autres forces, comme les minéraux critiques, l’exploitation minière et l’agriculture. Une augmentation de la capacité d’exportation au sein des ports, des chemins de fer et des autres infrastructures propices au commerce est néanmoins requise. Pour ce faire, une augmentation du capital privé et une accélération supplémentaire du processus d’approbation réglementaire à toutes les étapes du développement sont nécessaires.

L’une des préoccupations des consommateurs canadiens est que les dépenses seront freinées à cause de l’augmentation des versements hypothécaires, alors que les prêts hypothécaires, qui avaient été accordés quand les taux d’intérêt étaient au plus bas durant la pandémie, doivent être renouvelés, mais à des taux en vigueur plus élevés au cours des prochains trimestres. Une analyse de la Banque du Canada sur les renouvellements en 2025 et en 2026 montre que 15 % des prêts hypothécaires en cours seront visés par une augmentation des versements en 2026. La plupart sont des prêts hypothécaires à taux fixe de cinq ans et les emprunteurs concernés pourraient voir leurs versements augmenter de 20 %, selon qu’ils rajustent ou non leur période d’amortissement.

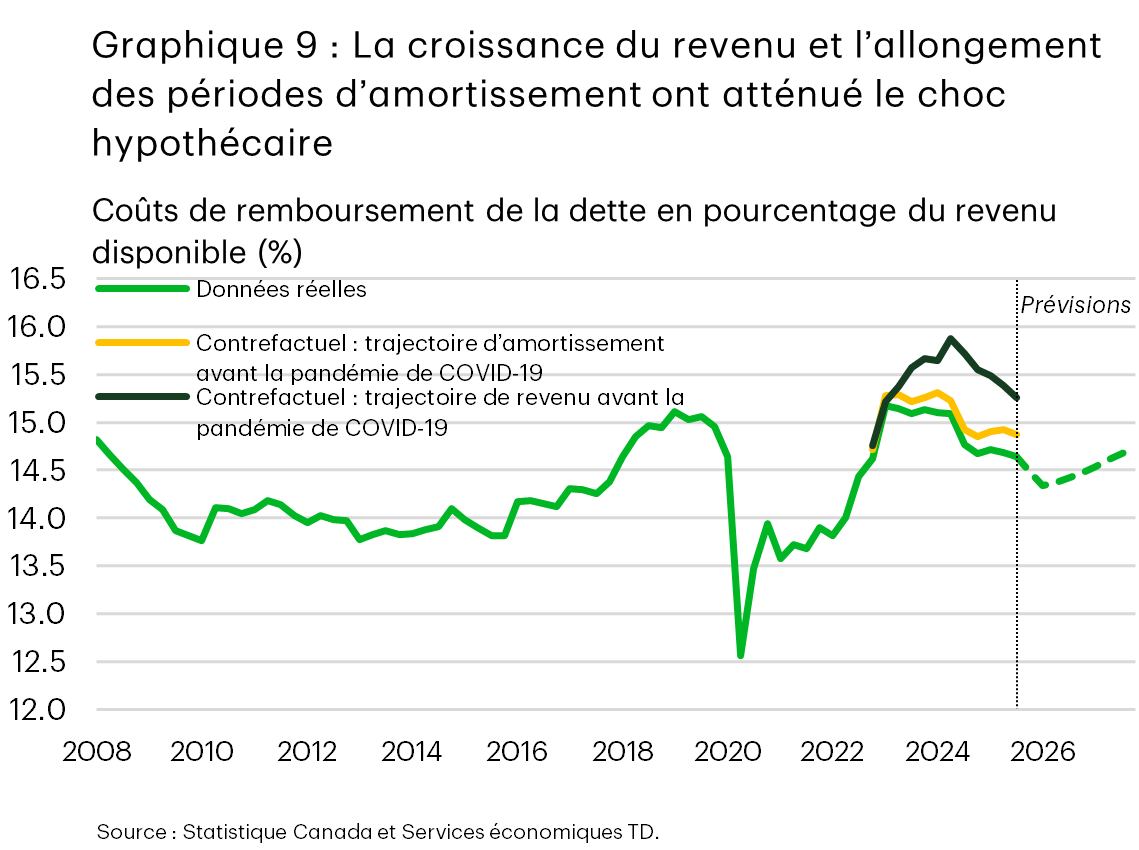

Ces chiffres pourraient donner aux lecteurs matière à réflexion. Toutefois, il se passe bien plus de choses en coulisses, qui devraient avoir un impact beaucoup plus faible sur les dépenses de consommation globales. En particulier, le ratio d’amortissement de la dette pour l’économie est inférieur aux récents sommets atteints en 2023, ce qui donne à penser que la période où le risque est le plus grand est déjà passée (graphique 9). Cette réduction du fardeau du remboursement de la dette tient à deux raisons : une saine croissance des revenus et des périodes d’amortissement plus longues. La période d’amortissement moyenne des prêts hypothécaires s’est allongée depuis le début de 2021 : elle est désormais plus longue de 16 mois par rapport à avant la pandémie. Cet élément a contribué à réduire le remboursement de la dette globale et à atténuer le choc des paiements dû à la hausse des taux d’intérêt en 2022 et en 2023, même s’il n’a pas constitué le principal facteur.

Le facteur le plus important a été la croissance plus forte du revenu personnel disponible. Grâce à ce facteur, nous ne sommes pas au « bord du précipice » hypothécaire, la situation étant beaucoup moins critique. Au cours des trois dernières années, la croissance du revenu personnel disponible a été supérieure d’environ deux points de pourcentage à celle enregistrée au cours des trois années précédant la pandémie. Si la croissance du revenu avait plutôt suivi le rythme d’avant la pandémie, le ratio d’amortissement de la dette, soit la part du revenu consacrée au remboursement de la dette, aurait atteint un sommet d’environ un point de pourcentage de plus (graphique 9). Autrement dit, la croissance plus rapide du revenu a amorti en grande partie l’impact du choc de taux d’intérêt.

Cette vigueur des revenus a également contribué à faire grimper le taux d’épargne légèrement au-dessus de la tendance, procurant une autre protection aux consommateurs canadiens. En ce qui concerne l’avenir, nous prévoyons des pressions à la baisse sur le remboursement de la dette globale, car la baisse du taux directeur se répercutera graduellement sur les coûts du remboursement de la dette, un processus qui, historiquement, prend de quatre à six trimestres. Ces facteurs devraient contribuer à soutenir des dépenses de consommation modestes cette année.

Q10. À quel moment le marché canadien de l’habitation se redressera-t-il, ou est-ce déjà le cas?

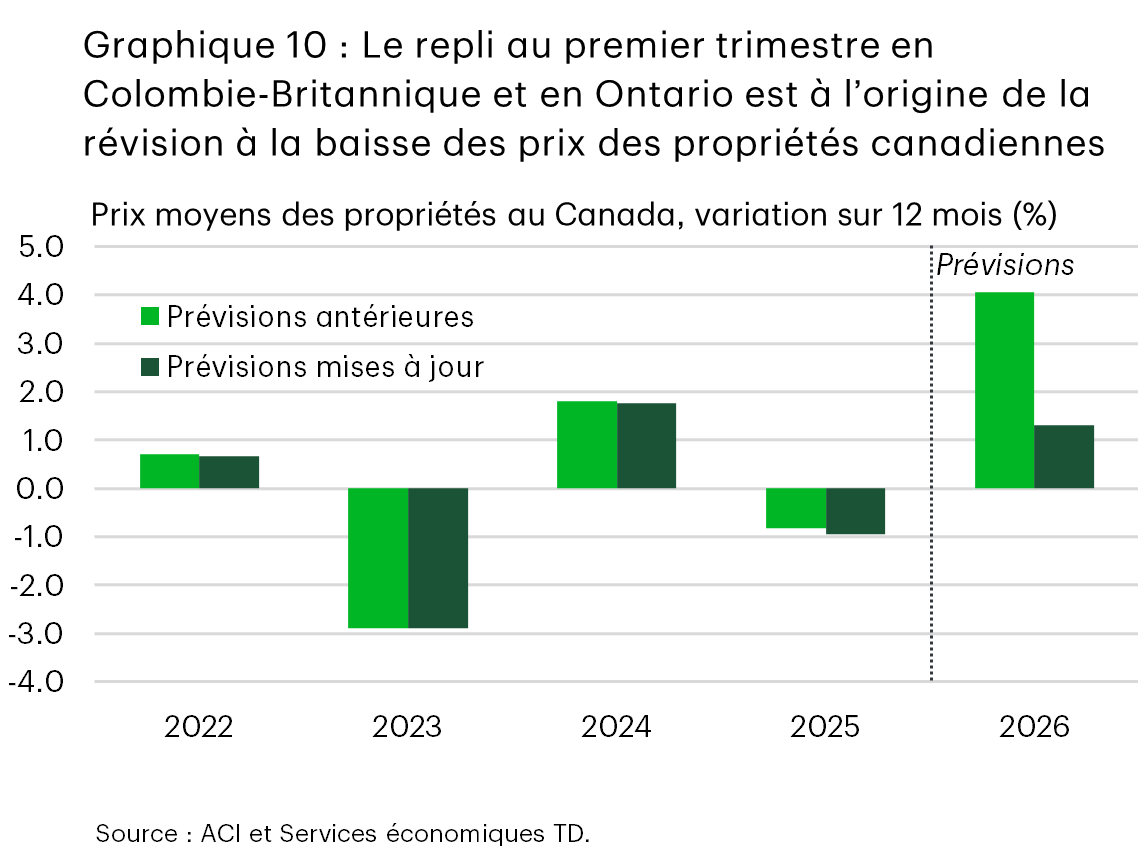

Le marché ne s’est pas encore redressé. Les données récentes montrent que les ventes et les prix des propriétés ont été plus faibles que prévu au premier trimestre, en particulier en Colombie-Britannique et en Ontario. Cette situation est en partie attribuable aux tempêtes de janvier, mais même en tenant compte d’un certain rebond, le repli marqué du premier trimestre nous a conduits à revoir à la baisse nos perspectives pour 2026 (graphique 10). La croissance des prix moyens des propriétés au Canada devrait être plus près de 1 % que des 4 % prévus dans nos perspectives de décembre.

La modeste hausse de 1 % des prix à l’échelle nationale reflète quand même une reprise graduelle et modeste soutenue par la demande refoulée. Néanmoins, un solide rebond semble peu probable compte tenu des nombreux obstacles, à savoir une offre élevée dans les régions clés, une croissance démographique faible, un affaiblissement du marché du travail et une abordabilité toujours tendue (mais en amélioration) en Ontario et en Colombie-Britannique.

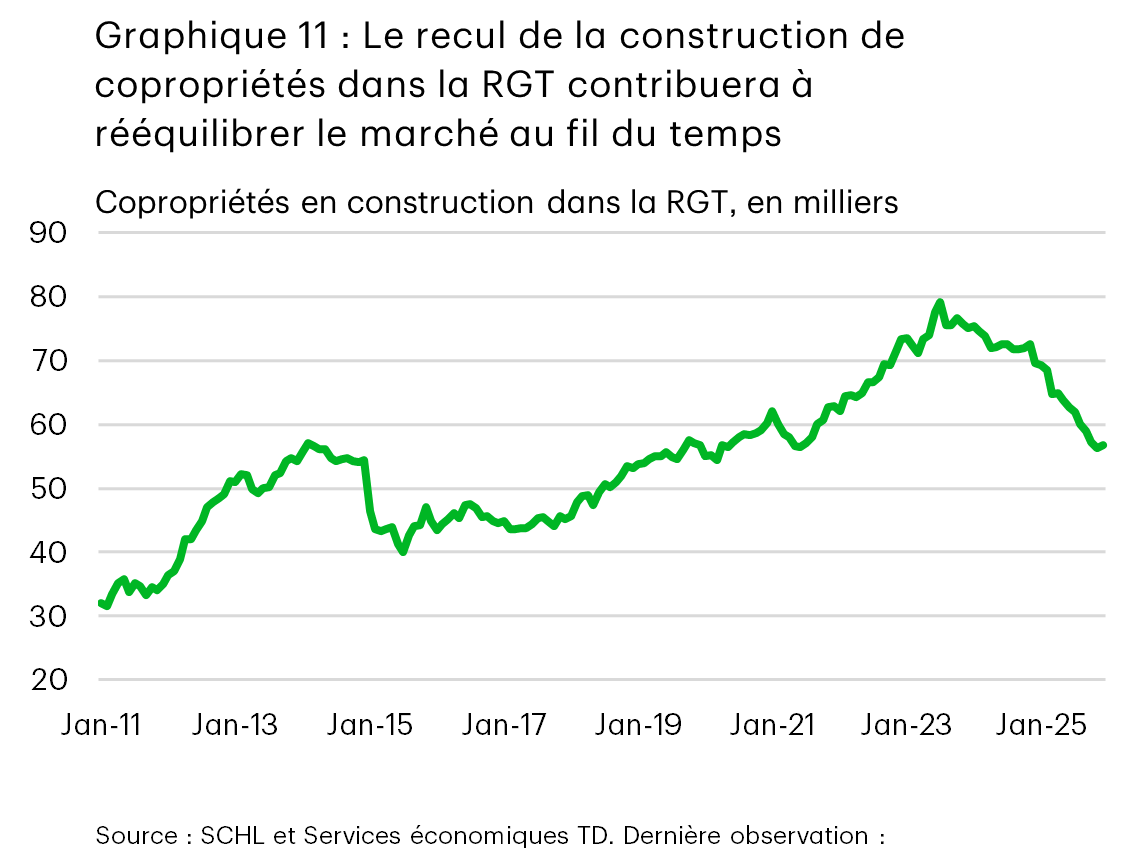

Les conditions devraient s’améliorer en 2027 parallèlement à une amélioration de l’économie et de l’abordabilité, en particulier dans les marchés de la Colombie-Britannique et de l’Ontario. Ensuite, un retour à une croissance démographique modérée devrait apporter un coup de pouce en 2028 ou en 2029. L’offre devrait également continuer à se resserrer, les activités de construction étant mises à l’écart dans les principales régions où l’offre est excédentaire, comme le marché des copropriétés de la région du Grand Toronto (RGT), qui est réputé pour être le marché le plus faible au pays (graphique 11).

En ce qui concerne les risques, une sous-performance économique représente un risque de baisse. Toutefois, un potentiel de hausse existe également si la baisse des prix libère l’importante demande accumulée qui existe en Ontario et en Colombie-Britannique plus rapidement que prévu. Nous avons déjà observé ce phénomène au Canada, lorsque les périodes de forte hausse des ventes de logements ont pris de nombreux prévisionnistes au dépourvu en 2023 et en 2024.

Pour les demandes de renseignements des médias, veuillez contacter

Oriana Kobelak au 416-982-8061

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.