Faits saillants

- Les nouvelles règles hypothécaires visant à faciliter l’achat d’une propriété par les personnes contractant un prêt hypothécaire assuré énoncées par le gouvernement fédéral entreront en vigueur le 15 décembre.

- On s’attend à ce que ces mesures donnent de l’élan aux ventes et aux prix des propriétés résidentielles l’an prochain au Canada. Mais divers facteurs risquent d’émousser l’efficacité de ces nouvelles mesures, notamment l’érosion de l’abordabilité provoquée par leur mise en œuvre.

- Cette incidence mitigée pourrait avoir des effets positifs sur la stabilité financière, puisque les mesures encourageront sans doute les ménages à contracter davantage de dettes sur un horizon à plus long terme et que les emprunteurs assurés sont en général plus susceptibles de vivre des épisodes de tensions financières.

Le gouvernement fédéral a récemment annoncé deux changements aux règles canadiennes régissant les prêts hypothécaires (qui entreront en vigueur le 15 décembre 2024) pour qu’il soit plus facile d’être admissible à l’achat d’une propriété. Comme nous l’a appris la flambée des ventes de propriétés résidentielles au début de 2024 (dans un contexte de repli important des taux obligataires à la fin de l’an dernier) et au printemps 2023 (lorsque la Banque du Canada a suspendu son resserrement monétaire), le marché canadien du logement est parfois très réactif. Nous ne croyons pourtant pas que les mesures provoqueront à elles seules un boom immobilier. Elles contribueront plutôt de façon accessoire au redressement notable déjà amorcé de ce marché, qui devrait se poursuivre en 2025 sous l’effet de coûts d’emprunt en baisse et de l’amélioration graduelle de l’économie (voir ici). De plus, l’effet positif de ces mesures sur l’abordabilité risque de s’éroder à mesure que le prix des propriétés augmentera en réaction à leur mise en place, ce qui en limitera l’efficacité.

Les segments ciblés réduiront les effets positifs des nouvelles règles d’amortissement

Une mesure fera passer de 25 à 30 ans la période d’amortissement hypothécaire maximale pour les premiers acheteurs qui contractent un prêt hypothécaire assuré (mise de fonds de moins de 20 %). Afin de raviver les préventes en baisse, la période d’amortissement sera aussi prolongée pour l’achat de toute propriété nouvellement construite. Cette mesure devrait soutenir les activités du côté des nouvelles propriétés, et donc appuyer la construction de logements. Mais une telle analyse dépasse la portée du présent rapport, qui cible les conséquences sur le marché de la revente.

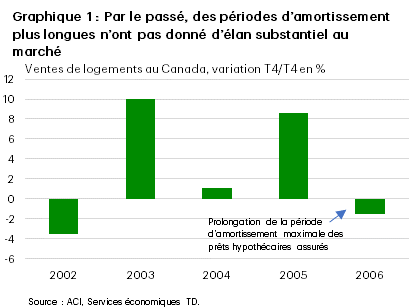

Ce n’est pas la première fois que le gouvernement fédéral prolonge la durée de la période d’amortissement. Dans le cadre d’un projet pilote mené en 2006, la Société canadienne d’hypothèques et de logement (SCHL) a commencé à assurer des prêts amortis sur 30 ans plutôt que sur 25 ans. La même année, ce programme est devenu permanent et la SCHL a annoncé qu’elle accepterait d’assurer des prêts hypothécaires amortis sur 35 et 40 ans. Il s’agissait d’un virage important par rapport à la situation antérieure. Mais une analyse économétrique révèle que la mise en œuvre de ces politiques a eu un impact statistiquement significatif, mais faible, sur la croissance des ventes de propriétés résidentielles au Canada (graphique 1).

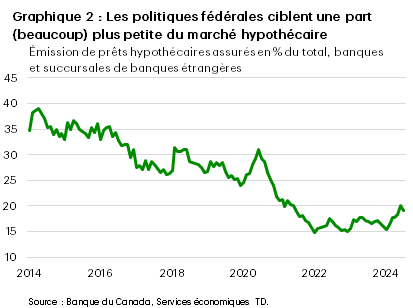

Dans le cas présent, nous estimons qu’un premier acheteur qui gagne un revenu familial « typique », qui achète une maison à un prix « typique » et qui verse la mise de fonds minimale verrait son pouvoir d’achat augmenter d’environ 9 % (ce qui équivaut environ à une réduction des taux d’intérêt de 90 points de base). À elle seule, cette différence est importante. Mais le fait qu’elle ne s’applique qu’aux premiers acheteurs qui contractent un prêt hypothécaire assuré limitera l’incidence sur le marché. Selon les données de la Banque du Canada, les propriétés achetées par des premiers acheteurs ne représentent que 44 % des ventes totales. De plus, relativement peu de prêts hypothécaires émis cette année, soit 20 %, étaient assurés (graphique 2), même si nous reconnaissons que les changements annoncés augmenteront sans doute ce pourcentage.

La hausse du plafond des prêts hypothécaires assurés avantage les acheteurs des régions du Grand Toronto et du Grand Vancouver

L’autre modification, c’est le relèvement du plafond auquel les acheteurs peuvent être admissibles à un prêt hypothécaire assuré, lequel passera de 1 million de dollars à 1,5 million de dollars. Cela signifie, par exemple, que l’acheteur d’une maison non attenante à Toronto évaluée à 1,2 million de dollars (le prix médian en août) pourrait verser une mise de fonds d’environ 95 000 $ plutôt que de 240 000 $, comme auparavant.

Nous estimons qu’environ 20 % des propriétés au Canada sont évaluées entre 1 et 1,5 million de dollars : cette politique pourrait donc nettement stimuler les activités. C’est le Grand Toronto qui devrait être le plus avantagé, puisque c’est dans cette région que l’on retrouve la plus forte proportion de maisons évaluées dans cette fourchette de prix parmi tous les autres grands marchés du pays. La région du Grand Vancouver bénéficiera aussi d’avantages disproportionnés par rapport aux centres urbains de la plupart des autres provinces, mais n’oublions pas qu’un très grand nombre de propriétés sont évaluées au-dessus de ce seuil dans cette ville. À titre d’exemple, les ventes de propriétés de plus de 2 millions de dollars représentent environ 15 % du marché du Grand Vancouver.

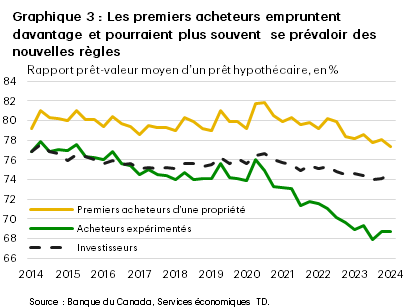

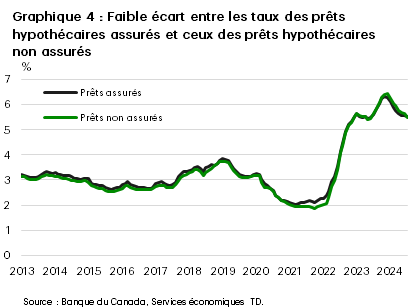

Cela dit, puisque la plupart des acheteurs versent une mise en fonds d’au moins 20 %, leur prêt hypothécaire n’est pas assuré. Comme les premiers acheteurs sont plus susceptibles de souscrire un prêt hypothécaire assuré, ils seront les plus enclins à tirer profit de cette nouvelle politique (graphique 3). Cela est d’autant plus vrai que les prêts hypothécaires assurés et non assurés portent intérêt à des taux semblables (graphique 4), ce qui n’encourage pas les acheteurs expérimentés (par exemple) à opter pour un prêt hypothécaire assuré (ce qui réduit l’avoir propre investi initialement dans la propriété et oblige l’emprunteur à payer l’assurance prêt hypothécaire de la SCHL).

Il y a aussi la question du revenu qu’il faut gagner pour être admissible à ces propriétés relativement chères. Le revenu familial d’une personne qui verse la nouvelle mise de fonds minimale requise pour acheter une maison évaluée à 1,05 million de dollars doit, par exemple, totaliser entre 170 000 $ et 180 000 $ pour répondre aux seuils d’admissibilité habituels. Plusieurs premiers acheteurs peineront à atteindre ce seuil. Par ailleurs, pour acheter une maison de 1,45 million de dollars, un ménage doit gagner entre 225 000 $ et 245 000 $, ce qui n’est pas à la portée de tout le monde. À titre de référence, 80 % des ménages canadiens ont déclaré des revenus inférieurs à 150 000 $ en 2020, quoique cette proportion a sans doute reculé depuis.

Politiques visant à soutenir le marché du logement l’an prochain

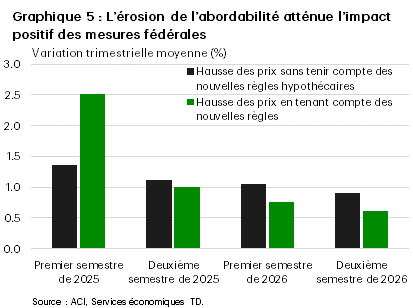

Nous avons exploré en détail les facteurs qui risquent de restreindre la capacité de ces nouvelles règles à stimuler les achats sur le marché de la revente, mais un certain soutien du marché du logement est à prévoir. En effet, nous estimons que d’ici la fin de 2025, les ventes de propriétés résidentielles et le prix moyen de celles-ci pourraient progresser d’environ 2 à 4 points de pourcentage de plus qu’en l’absence de ces politiques, le plus gros de cette augmentation étant prévu au premier semestre. Mais d’ici la fin de 2026, l’érosion de l’abordabilité découlant de ces politiques aura essentiellement annulé l’expansion initiale des ventes et les prix ne seront que marginalement plus élevés qu’en l’absence de ces mêmes politiques (graphique 5).

Nous reconnaissons qu’il y a une certaine incertitude entourant nos estimations et que des risques affectent de part et d’autre les perspectives du marché du logement. D’une part, l’activité qui aurait eu lieu cette année pourrait être repoussée à 2025, puisque les acheteurs attendent l’adoption des nouvelles règles avant de se lancer. D’autre part, il se pourrait que le marché de l’habitation réagisse plus vigoureusement aux politiques fédérales que ce que nous entrevoyons, en particulier dans un contexte de baisse des taux.

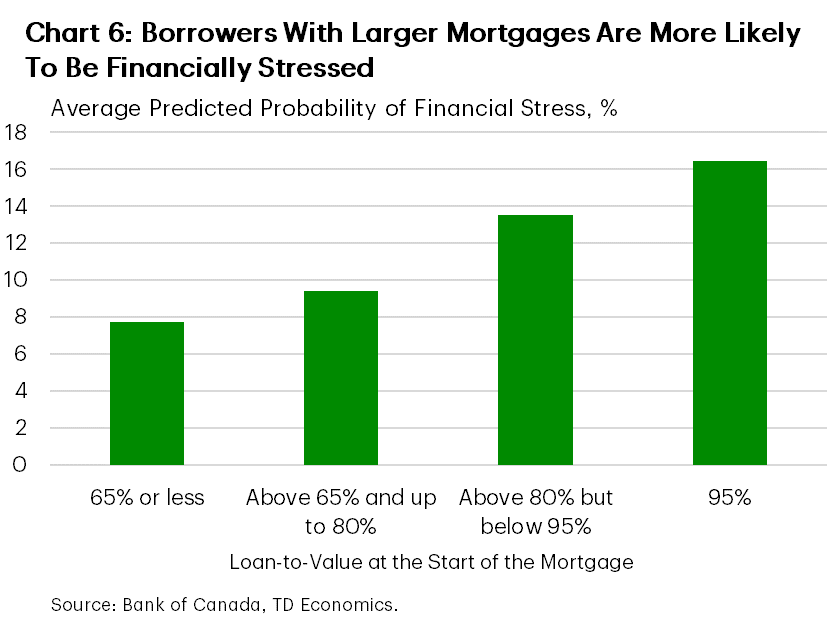

D’autres nuances méritent aussi qu’on s’y attarde. La hausse du prix plafond des prêts hypothécaires assurés permettra à plusieurs acheteurs d’accéder à des types de structures plus dispendieuses, ce qui fera augmenter le prix moyen des propriétés (qui est tiré vers le haut lorsque des propriétés plus chères sont achetées). Il est aussi probable que ces mesures augmentent le nombre de prêts assurés amortis sur une plus longue période, ce qui aura ses propres conséquences. Par exemple, selon les recherches de la Banque du Canada, les emprunteurs dont le rapport prêt-valeur est plus élevé risquent davantage de se retrouver en défaut de paiement (graphique 6). L’analyse révèle aussi que des périodes d’amortissement plus longues sont associées à un plus fort risque de tensions financières, puisqu’il n’est pas possible de rallonger l’amortissement en cas de baisse de revenus. Selon la SCHL, les taux de défaillance sont également presque 30 % plus élevés pour les prêts assurés contractés auprès de prêteurs non bancaires. Ces tendances laissent donc entrevoir l’introduction d’une certaine fragilité dans le système financier élargi.

Conclusion

Les nouvelles règles hypothécaires fédérales devraient donner un élan appréciable aux ventes et aux prix des propriétés résidentielles au premier semestre de 2025, consolidant ainsi les excellentes perspectives de croissance des prix et des ventes pour l’année. Plusieurs facteurs estomperont toutefois l’impact des mesures. La décision d’allonger la période d’amortissement ne vise en effet que les premiers acheteurs. Par ailleurs, l’augmentation du prix plafond pour lequel une mise de fonds de 20 % est exigée rate quelque peu la cible, car les personnes les plus susceptibles de se prévaloir de cette nouvelle règle (les premiers acheteurs) ne gagnent pas nécessairement les revenus nécessaires pour acheter les résidences visées par la mesure. Cela dit, cette incidence mitigée pourrait avoir des effets positifs sur la stabilité financière, puisque les mesures encourageront sans doute les ménages à contracter davantage de dettes sur un horizon à plus long terme.

Notes

- Bilyk, O et al. « Les caractéristiques des nouveaux prêts hypothécaires comme prédicteurs de tensions financières chez les emprunteurs : ce que la chute des prix du pétrole de 2014 nous a appris ». Banque du Canada, Note analytique du personnel 2021-22 (septembre 2021) https://www.banqueducanada.ca/2021/09/note-analytique-personnel-2021-22/?theme_mode=light&_gl=1*uhau57*_ga*MTg0MTg0Nzc3LjE3MjkxODgzNzE.*_ga_D0WRRH3RZH*MTcyOTE4ODM3MS4xLjAuMTcyOTE4ODM3MS42MC4wLjA.

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.

télécharger

partagez ceci: