Faits saillants

- Le marché de l’emploi canadien continuera de ralentir en 2024, mais il devrait mieux résister que lors des replis cycliques précédents. La hausse du taux de chômage à l’échelle du pays sera principalement alimentée par la croissance de l’offre de main-d’œuvre qui demeure solide plutôt que par une détérioration massive des embauches.

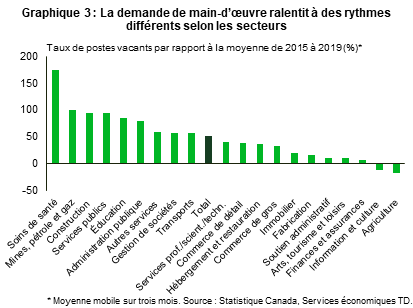

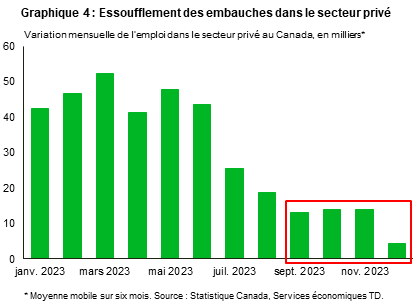

- Quelques branches d’activité du secteur des services publics demeurent particulièrement tendues. Parallèlement, l’embauche dans le secteur privé a nettement ralenti au cours des derniers mois.

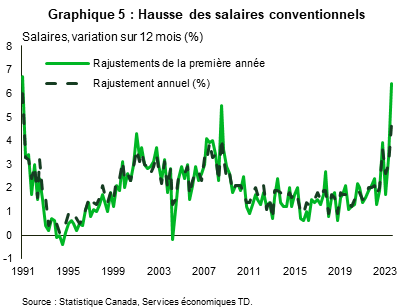

- La croissance des salaires demeure trop élevée, mais elle devrait se modérer en raison du ralentissement de l’emploi, de la progression du chômage et de la baisse du nombre de postes vacants. Toutefois, la hausse des salaires conventionnels pourrait retarder ce ralentissement.

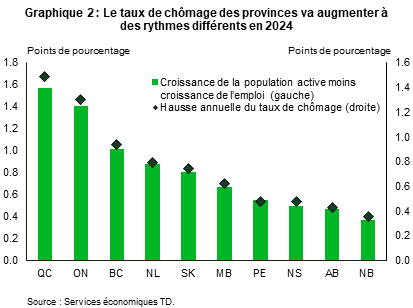

- Dans l’ensemble des provinces, l’Alberta et la région de l’Atlantique devraient inscrire des rendements supérieurs, car la croissance de l’emploi, qui demeure satisfaisante, peut mieux suivre le rythme de la croissance de la population active. L’Ontario, le Québec et la Colombie-Britannique feront probablement face à un ralentissement plus prononcé de l’embauche.

Le marché canadien de l’emploi a bien résisté à la campagne historique de resserrement monétaire de la Banque du Canada (BdC). Tout d’abord, le pays a connu l’an dernier une croissance de l’emploi supérieure à la tendance de 2,4 %, ce qui équivaut environ à 500 000 nouveaux emplois nets. Bien que la création d’emplois dans le secteur privé ait sensiblement ralenti au cours des derniers mois, les pertes massives d’emplois annoncées par certains prévisionnistes n’ont pas eu lieu. Au lieu de cela, la faiblesse des embauches a contribué à réduire les tensions sur le marché de l’emploi à l’échelle nationale et à faire remonter le taux de chômage à 5,8 %, un taux résolument en phase avec les niveaux de 2019.

L’an dernier, à l’échelle des provinces, la croissance de l’emploi a été inférieure à celle du pays en Colombie-Britannique, à Terre-Neuve-et-Labrador et en Saskatchewan. Néanmoins, avec un taux situé entre 1,6 % et 1,8 %, l’embauche dans ces territoires a progressé à un rythme raisonnable. Parallèlement, la forte croissance de la population en Alberta, au Manitoba et dans la plupart des provinces maritimes a soutenu une création d’emplois spectaculaire de plus de 3,0 %, ce qui a alimenté l’expansion économique de ces provinces. L’Ontario et le Québec se situent quelque part entre les deux. Une bonne année d’embauche, mais un taux de chômage qui augmente plus rapidement que dans la plupart des régions.

En 2024, on peut s’attendre à un ralentissement continu de la situation globale du marché de l’emploi, mais les rajustements pourraient se produire différemment des ralentissements cycliques précédents. Voici quelques tendances clés à surveiller.

L’augmentation de l’offre de main-d’œuvre demeurera le principal catalyseur de la hausse du taux de chômage

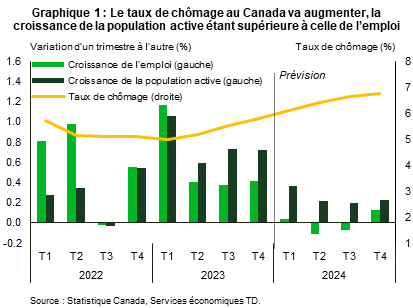

Au cours des précédents cycles baissiers, la hausse du taux de chômage était principalement attribuable aux périodes de contraction prolongée et prononcée de l’emploi. En 2024, nous prévoyons toujours une certaine détérioration de la demande de main-d’œuvre qui alimentera la hausse du taux de chômage. Toutefois, comme c’est le cas depuis le milieu de l’année 2023, l’offre de main-d’œuvre sera le principal facteur de la hausse du chômage à l’échelle du pays (graphique 1).

Cette dynamique liée à l’offre devrait persister même si les gains de main-d’œuvre diminuent fortement en raison de la détérioration des perspectives d’emploi et d’un ralentissement modéré des taux d’immigration par rapport au rythme historique observé l’an dernier. Cependant, la création nette d’emplois, qui devrait s’effondrer d’un quatrième trimestre à l’autre cette année, est susceptible de diminuer davantage.

Dans ce contexte, nous prévoyons une nouvelle hausse du taux de chômage national, qui atteindra 6,7 % au quatrième trimestre de 2024, avant de retomber à un niveau légèrement inférieur en 2025. Ce chiffre est supérieur à notre estimation du taux de chômage à long terme, conforme à la croissance non inflationniste de 5,9 %, mais toujours bien en deçà des sommets des précédents cycles.

Dans l’ensemble des provinces, les tendances en matière de taux de chômage continueront d’évoluer de façon très disparate. Le graphique 2 présente comment le rythme de la hausse du taux de chômage dans les provinces pourrait varier en raison de la dispersion de la croissance de la population active comparativement à celle de l’emploi. Soulignons qu’en 2023, la croissance de l’emploi dans toutes les provinces a dépassé le taux de croissance de la population active de chacune d’entre elles. À l’inverse, en 2024, toutes les provinces verront leur taux de croissance de la population active surpasser celui de l’emploi. Le Québec, l’Ontario et la Colombie-Britannique pourraient voir leur taux de chômage annuel moyen augmenter d’environ 1,0 à 1,6 point de pourcentage en 2024, car les écarts entre la population active et l’embauche demeurent relativement importants. Par ailleurs, l’Alberta et les provinces de l’Atlantique devraient connaître des hausses plus modérées de leur taux de chômage, car les perspectives d’emploi encore satisfaisantes peuvent mieux suivre le rythme de la croissance de la population active. Pour une analyse plus approfondie des disparités provinciales du marché de l’emploi au Canada, consultez le rapport (en anglais seulement) que nous avons publié récemment.

Certains secteurs devraient être plus résilients que d’autres

À l’instar des régions, les disparités devraient continuer à se manifester entre les secteurs. Par rapport à la période de 2015 à 2019, la demande de main-d’œuvre dans certains secteurs demeure élevée, malgré une baisse de près de 40 % du taux global de postes vacants par rapport au sommet observé en 2022. Le graphique 3 montre que les secteurs des services publics (soins de santé, administration publique et éducation), ainsi que ceux du pétrole, du gaz et de la construction sont toujours enclins à l’embauche. Ces données sont de bon augure pour les provinces maritimes, dont le tissu d’emplois est davantage axé sur les services publics. Compte tenu de la demande de main-d’œuvre qui semble plus importante dans ces secteurs, ces territoires devraient maintenir un avantage en matière d’embauche par rapport au reste du pays. Parmi les régions de la côte est du Canada, mentionnons l’Alberta et la Saskatchewan, dont les secteurs pétrolier, gazier et minier souffrent toujours d’une pénurie de main-d’œuvre, ce qui devrait continuer de soutenir l’emploi au cours des prochains trimestres.

En revanche, les employeurs ont levé le pied en matière d’embauche dans des secteurs comme les services financiers, l’assurance, l’immobilier, les services professionnels et la fabrication. Dans ces secteurs, le taux de postes vacants est presque revenu à son niveau d’avant la pandémie, comparativement à la moyenne de l’ensemble des secteurs, où le taux de postes vacants demeure jusqu’à 50 % supérieur aux moyennes historiques. De plus, le graphique 4 illustre dans quelle mesure l’embauche dans le secteur privé a ralenti au cours des derniers mois. Compte tenu de l’exposition de l’Ontario, de la Colombie-Britannique et du Québec à ces secteurs, la croissance annuelle de l’emploi devrait y être plus faible. Nous croyons également que ces secteurs sont plus vulnérables aux pertes d’emplois nettes cette année, même si notre scénario de base prévoit toujours que les effectifs demeureront stables sur une base annuelle moyenne.

La croissance des salaires va s’atténuer dans l’ensemble

La croissance totale des salaires au Canada demeure élevée. En décembre, elle s’établissait à 5,5 % sur 12 mois, soit son plus haut taux de croissance en 13 mois. Bien que ce rythme soit inférieur au sommet de 8 % sur 12 mois atteint durant la pandémie, il reste plus de deux fois supérieur à la moyenne de la période de 2011 à 2019. Qui plus est, compte tenu des tendances peu encourageantes en matière de productivité, le rythme actuel de croissance des salaires est encore moins soutenable et demeure incompatible avec la cible d’inflation de 2 % fixée par la banque centrale. La baisse de la productivité a tendance à accentuer les pressions inflationnistes qui s’exercent en raison de l’augmentation des salaires et de la hausse des coûts unitaires de main-d’œuvre.

À l’avenir, nous prévoyons un essoufflement de la croissance des salaires à l’échelle nationale en raison du ralentissement de l’emploi, de l’augmentation du chômage et de la diminution des postes vacants. Toutefois, la hausse des salaires conventionnels, qui a tendance à accuser un retard par rapport au cycle du marché de l’emploi, pourrait retarder ce ralentissement. Au Canada, près de 30 % de la main-d’œuvre est syndiquée, soit trois fois plus qu’aux États-Unis (10 %). Les données trimestrielles montrent que les rajustements salariaux de la première année des contrats de plusieurs années renégociés ont atteint 6,4 % au troisième trimestre de 2023, soit le niveau le plus élevé depuis 1991. De plus, le rajustement salarial moyen annuel sur toute la durée des conventions renégociées a augmenté à 4,7 % au troisième trimestre de 2023, ce qui constitue également un sommet depuis 1991 (graphique 5). À titre de référence, les conventions collectives sont prolongées de trois à quatre ans en moyenne. Par conséquent, la main-d’œuvre syndiquée commence à cimenter des années de gains salariaux substantiels, supérieurs à la cible de la BdC.

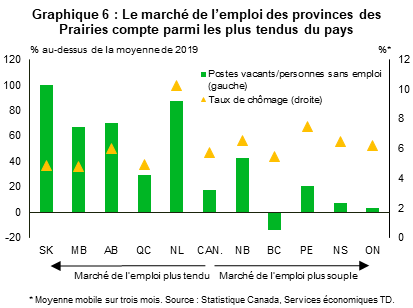

Les pressions salariales devraient se dissiper à des rythmes différents d’un territoire à l’autre. Les provinces dont le marché de l’emploi est relativement tendu – c’est-à-dire dont le ratio de postes vacants par rapport aux personnes sans emploi est élevé et dont le taux de chômage est faible – connaîtront probablement des hausses de salaire plus lentes à se rajuster à des niveaux plus modérés (graphique 6). Les provinces de la Saskatchewan, du Manitoba, du Québec et de l’Alberta continuent d’afficher un taux de postes vacants relativement élevé et un taux de chômage faible. Ces provinces figurent donc parmi les plus tendues du pays, ce qui donne à penser que la normalisation des salaires pourrait être plus lente à se concrétiser. À l’exception de l’Alberta, qui a le taux de syndicalisation le plus faible du pays (24,9 %), ces autres territoires affichent des taux de syndicalisation supérieurs à la moyenne nationale, ce qui exerce également des pressions sur la normalisation des salaires. D’autre part, les marchés de l’emploi de la Colombie-Britannique, de l’Ontario, de la Nouvelle-Écosse et de l’Île-du-Prince-Édouard ont été plus rapides à retrouver leur équilibre, ce qui donne à penser que les salaires dans ces territoires pourraient fléchir plus rapidement au cours des prochains trimestres.

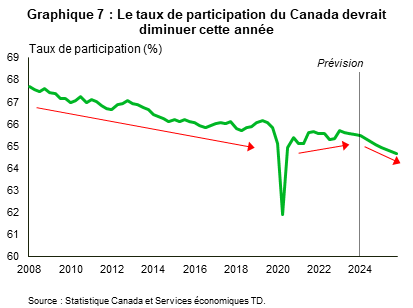

Les taux de participation vont subir des pressions à la baisse

Tandis que le Canada se remettait de la pandémie de COVID-19, une forte croissance démographique a permis de répondre à la vive demande de main-d’œuvre, ce qui a provoqué une tendance à la hausse temporaire des taux de participation. Les flux d’immigration historiques ont poussé un certain nombre de personnes à intégrer la tranche de la population de base en âge de travailler, à savoir les 25 à 54 ans, la cohorte affichant les taux de participation les plus élevés. Pour répondre aux besoins de main-d’œuvre, les travailleurs étrangers temporaires et, dans une moindre mesure, les résidents permanents pour des raisons économiques ont représenté la plus grande partie de l’immigration au cours des dernières années. Comme le démontre le graphique 7, cette situation a permis, pour la période de trois ans s’étendant de 2020 à 2023, de contrer la tendance baissière généralisée du taux de participation observée depuis la crise financière de 2008-2009.

À présent, les tendances en matière de taux de participation se sont stabilisées. Le vieillissement de la population – principalement le vieillissement de la vaste cohorte de personnes nées durant le baby-boom – commencera à se réaffirmer comme l’un des facteurs dominants exerçant des pressions baissières sur le taux de participation de la population active. Le vieillissement de la population, conjugué à d’autres facteurs structurels comme l’allongement de la durée des études et l’augmentation du nombre de travailleurs découragés, continuera d’exercer des pressions à la baisse sur les taux de participation à court terme.

Conclusion

Le marché canadien de l’emploi est relativement bien positionné pour faire face au ralentissement macroéconomique qui se profile. Contrairement aux replis précédents, et à moins d’événements imprévus majeurs, la poursuite, bien qu’en perte de vitesse, des embauches, en l’absence de mises à pied à grande échelle au sein de l’économie, devrait demeurer un point central. Cela dit, le taux de chômage à l’échelle nationale et provinciale augmentera au cours de l’année, principalement en raison de l’accroissement de l’offre de main-d’œuvre. Les salaires constitueront probablement le dernier soubresaut, mais ils devraient se normaliser à mesure que la demande de main-d’œuvre s’atténuera. Par ailleurs, les taux de participation pourraient poursuivre leur tendance baissière historique.

Les Prairies et les provinces de l’Atlantique sont bien placées pour surpasser les chiffres nationaux. L’emploi devrait être davantage soutenu dans ces provinces, car les industries de base continuent de pâtir de graves pénuries de main-d’œuvre, tandis qu’une croissance démographique plus durable contribue à combler les lacunes constatées sur leurs marchés de l’emploi. En revanche, l’Ontario, la Colombie-Britannique et le Québec devraient connaître des tendances plus moroses en matière d’embauche.

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.

télécharger

version imprimée

partagez ceci: