L’hiver du mécontentement :

Début d’année morose sur les marchés de l’habitation

Rishi Sondhi, économiste | 416-983-8806

date publiée: 24 janvier 2019

Sommaire

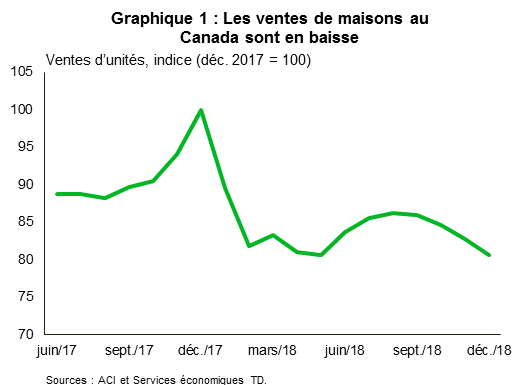

- Les marchés de l’habitation se sont essoufflés après le redressement survenu durant l’été dans la foulée de l’entrée en vigueur de la ligne directrice B-20. Les ventes de maisons au Canada ont reculé au cours des quatre derniers mois de 2018 et la dynamique des prix a aussi manqué de tonus.

- Le ralentissement inattendu observé récemment nous a poussés à revoir à la baisse nos prévisions visant les ventes et les prix des maisons pour 2019.

- Cependant, à moins d’un choc touchant l’emploi ou les revenus des ménages, plusieurs facteurs devraient empêcher le marché de se détériorer davantage en 2019. La forte croissance de la population, la robustesse du marché du travail et la patience de la Banque du Canada sont quelques-uns de ces facteurs.

L’année 2018 a sans conteste été éprouvante pour les marchés de l’habitation. L’imposition de mesures réglementaires par le gouvernement fédéral et les provinces, conjuguée à l’augmentation des taux hypothécaires ont pesé sur la demande et les prix. Après la morosité du début de 2018, on s’attendait à une stabilisation des marchés. De fait, les ventes de maisons au Canada se sont accrues de 7 % entre mai et août au cours d’un redressement soutenu après l’entrée en vigueur de la ligne directrice B-20. Or, le vent a tourné depuis. Les ventes ont reculé pendant quatre mois de suite, effaçant les gains réalisés durant l’été (graphique 1). Qui plus est, le rythme du repli s’est accéléré. Du côté des prix, la dynamique manquait aussi de tonus à la fin de 2018. Vu la tournure des événements, la Banque du Canada a revu brusquement sa position au sujet du marché de l’habitation ce mois-ci et ne parlait plus d’une stabilisation, mais d’un marché plus faible que prévu.

L’ampleur de la récente faiblesse nous a également étonnés. Nos dernières prévisions publiées en décembre (tableau 1) faisaient état d’une stabilité relative des ventes et des prix en 2019. Même si l’année ne fait que commencer, le ralentissement inattendu observé récemment nous pousse à revoir à la baisse nos prévisions visant les ventes et le prix des maisons pour 2019. Cependant, à moins d’un choc touchant l’emploi ou les revenus des ménages, certains facteurs clés nous donnent à penser que les conditions du marché s’amélioreront d’ici le milieu de l’année. Parmi ces facteurs, le niveau d’accessibilité à la propriété a légèrement bénéficié d’une baisse des attentes à l’égard des relèvements de taux de la Banque du Canada.

Tableau 1 : Prévisions pour le marché canadien de l’habitation, décembre 2018[ Variation en % sur 12 mois ] |

||||||

| Ventes de propriétés existantes | Prix des propriétés existantes | |||||

| 2017 | 2018 | 2019 (p) | 2017 | 2018 | 2019 (p) | |

| Canada | -4.7 | -11.1 | 3.6 | 3.9 | -3.6 | 2.5 |

| Terre-Neuve-et-Labrador | -6.0 | -5.0 | 0.4 | -2.6 | -1.4 | -1.1 |

| Île-du-Prince-Édouard | 4.1 | -4.6 | 9.8 | 13.9 | 4.0 | -0.5 |

| Nouvelle-Écosse | 4.7 | 4.6 | 2.6 | 3.4 | 3.4 | 2.0 |

| Nouveau-Brunswick | 6.4 | 1.3 | 2.1 | 2.5 | 5.8 | 5.8 |

| Québec | 5.6 | 4.9 | 4.9 | 4.5 | 5.2 | 4.1 |

| Ontario | -9.9 | -13.7 | 5.4 | 9.0 | -1.8 | 4.8 |

| Manitoba | -0.8 | -6.0 | 5.0 | 3.4 | 1.2 | 3.3 |

| Saskatchewan | -2.4 | -7.1 | 3.5 | -2.1 | -2.3 | -2.3 |

| Alberta | 4.3 | -7.2 | -3.5 | 0.2 | -2.4 | -2.2 |

| Colombie-Britannique | -7.5 | -24.5 | 2.7 | 3.4 | 0.9 | -2.4 |

| Remarque : Les prix annuels des maisons sont calculés à partir des moyennes trimestrielles. Les ventes annuelles sont établies à partir des totaux trimestriels. Sources : ACI et prévisions des Services économiques TD. |

||||||

Quels marchés sont à l’origine du recul des ventes?

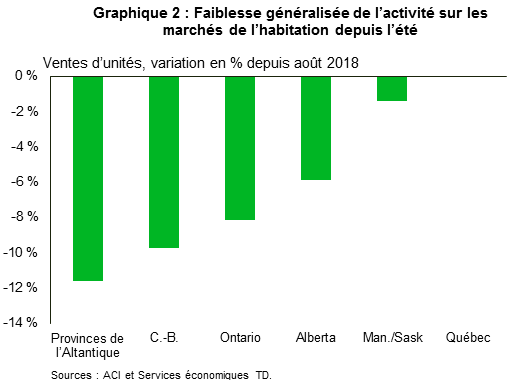

Les marchés ont enregistré une baisse généralisée des ventes depuis août. La hausse des taux hypothécaires et le resserrement des conditions de crédit survenus plus tôt dans l’année ont entraîné un ralentissement de l’activité dans neuf des dix provinces (graphique 2). Le Québec fait figure d’exception : la province a connu une stagnation de ses ventes, la solide conjoncture économique ayant aidé le marché à se maintenir à flot vers la fin de l’année. Ce même facteur a contribué à l’excellent rendement du marché en 2018, en particulier à Montréal. Le resserrement des conditions à Montréal a fait grimper les prix de référence de 6 % l’année dernière et la ville affiche l’un des taux de croissance les plus élevés parmi les grands marchés.

En revanche, les plus fortes baisses depuis août ont été enregistrées en Ontario, en Colombie-Britannique et, étonnamment, en Nouvelle-Écosse et au Nouveau-Brunswick. Le ralentissement survenu dans ces deux derniers marchés est moins préoccupant, en raison de leur volatilité inhérente, de la robustesse de la conjoncture économique, de l’accélération de la croissance de la population, de l’endettement relativement faible des ménages et de la meilleure accessibilité à la propriété.

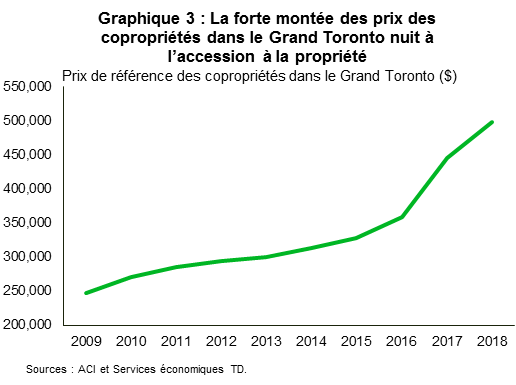

En Ontario, la faiblesse observée depuis août est imputable aux marchés de Toronto, d’Ottawa et de Hamilton. Le marché d’Ottawa repose toutefois sur des bases relativement plus saines, car les logements demeurent abordables et la population augmente à un rythme élevé. La hausse des taux hypothécaires a eu un effet disproportionné à Toronto et Hamilton, où les ménages sont très endettés et les logements sont surévalués par rapport aux données fondamentales. À Toronto, cette situation dure depuis un certain temps déjà dans le segment des habitations unifamiliales, mais l’accessibilité à la propriété s’est également détériorée dans le segment des copropriétés à la suite de la forte montée des prix (graphique 3). Étant donné la difficulté de l’accès à la propriété, un nombre grandissant de locataires torontois ont choisi de reporter l’achat d’une maison. De plus, une loi adoptée par le gouvernement progressiste-conservateur a éliminé les mesures de contrôle des loyers pour les nouvelles unités, mais pas pour les unités existantes (qui représentent la majeure partie du parc locatif), de sorte que les locataires n’ont pas intérêt à quitter leur logement. La forte hausse du prix des copropriétés risque également de rendre ces unités plus difficiles d’accès pour les investisseurs, car cela implique une hausse des loyers, qui peut parfois être excessive, pour couvrir les coûts de possession de ces unités.

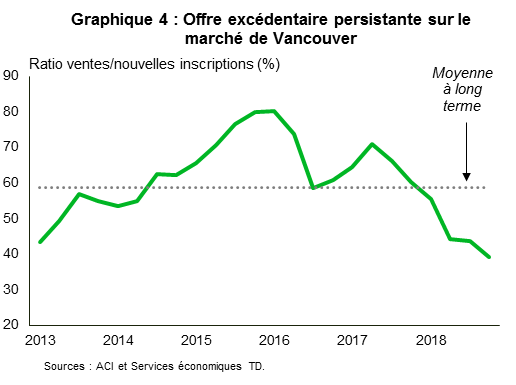

L’ampleur de la faiblesse observée en Colombie-Britannique depuis août est surprenante. De fait, cette province a enregistré la plus forte baisse par rapport à nos dernières prévisions, car le niveau d’accessibilité à la propriété dans les principaux marchés y est très faible et freine la demande. Bien que le ralentissement de l’activité ait touché la majorité des marchés en Colombie-Britannique, Vancouver a été le principal facteur de déclin. Dans cette ville, les ventes n’ont pas encore touché le fond et les conditions se sont détériorées considérablement en novembre et en décembre. La taxe provinciale sur la spéculation foncière entrée en vigueur à la fin d’octobre est un autre facteur auquel est confronté le marché. La confiance réduite, dont témoigne la forte volatilité des marchés financiers, a peut-être aussi pesé dans la balance. De plus, la diminution de la spéculation comprime la demande, tout comme le ralentissement de la croissance mondiale, en particulier en Chine.

Le marché de la revente demeure en situation de suroffre à Vancouver (graphique 4). Le nombre de nouvelles inscriptions a à peine bougé l’année dernière, malgré la chute des ventes, tandis que les inscriptions en vigueur ont fait un bond. Les conditions étant favorables aux acheteurs, les prix de référence sont passés en territoire négatif pour la première fois depuis 2013. Sur le marché des maisons neuves, le nombre d’unités non vendues a également progressé au second semestre de l’année, mais demeure inférieur à la moyenne. Compte tenu de la grande quantité d’unités en construction, le stock d’unités non vendues pourrait augmenter, ce qui pourrait entraîner une baisse des prix.

Les ventes ont aussi reculé en Alberta depuis l’été, sans doute à cause de la crise dans le secteur du pétrole. Dans une moindre mesure, l’activité est également au ralenti en Saskatchewan, au Manitoba, à Terre-Neuve-et-Labrador et à l’Île-du-Prince-Édouard. L’offre excédentaire persiste dans les provinces productrices de pétrole non seulement sur le marché de la revente, mais aussi sur celui des maisons neuves et des immeubles locatifs. Les prix sont en baisse en Alberta, en Saskatchewan et à Terre-Neuve-et-Labrador, et cette tendance devrait se poursuivre en 2019.

Que réserve l’avenir?

Le marché de l’habitation partout au pays est plus déprimé en ce début d’année que ce que nous avions prévu en décembre, ce qui donne à penser qu’en 2019, les ventes et les prix risquent d’être inférieurs à leur moyenne de l’année dernière. Ils devraient toutefois échapper à un sort bien pire, s’il n’y a pas de choc majeur touchant les revenus ou l’emploi. Ce dernier point est important et repose sur plusieurs facteurs fondamentaux :

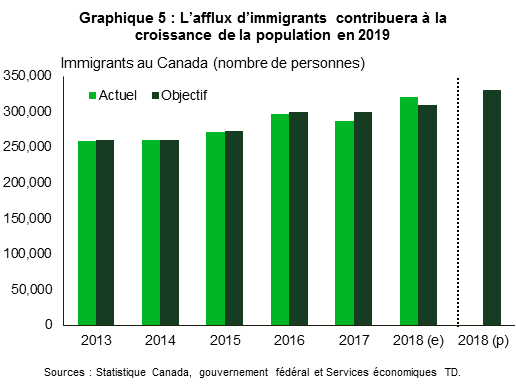

- La croissance de la population devrait demeurer vigoureuse (graphique 5) : L’objectif en matière d’immigration a augmenté, passant de 310 000 en 2018 à 331 000 en 2019, alors que les résidents non permanents devraient continuer d’affluer au Canada. En outre, un grand nombre de résidents canadiens ont atteint l’âge de la formation de ménages, ce qui offre une solide assise pour la demande.

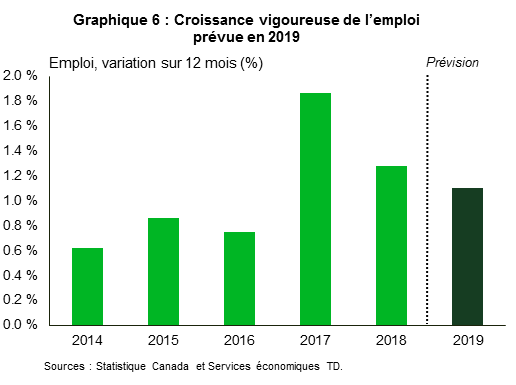

- L’économie continuera de créer des emplois (graphique 6) : Nous prévoyons la création de plus de 150 000 emplois en 2019 et un faible taux de chômage. Dans ce contexte, le revenu des ménages devrait continuer à progresser à un rythme raisonnable.

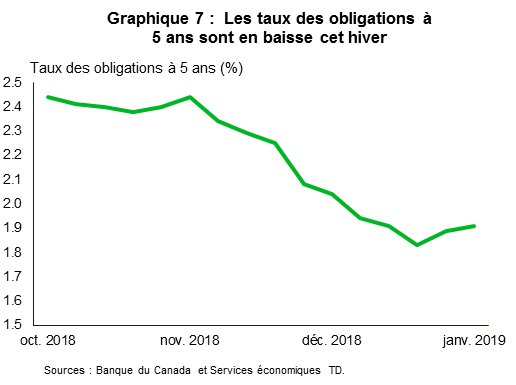

- Les autorités monétaires prêchent la patience : Même si la Banque du Canada maintient une orientation restrictive, son prochain relèvement de taux devrait avoir lieu à la fin de 2019, plutôt qu’au début comme nous l’avions prévu. Les taux obligataires ont considérablement reculé depuis novembre, ce qui devrait se traduire par des taux hypothécaires moins élevés (graphique 7).

Plusieurs autres facteurs devraient soutenir ces facteurs. Tout d’abord, les parents représentent toujours une importante source de financement pour les acheteurs d’une première maison. Ensuite, même si les taux hypothécaires ont augmenté, plusieurs ménages peuvent atténuer les effets d’une hausse en prolongeant la période d’amortissement ou, pour les propriétaires qui avaient accéléré leurs remboursements, en revenant au calendrier d’amortissement initial (voir le rapport).

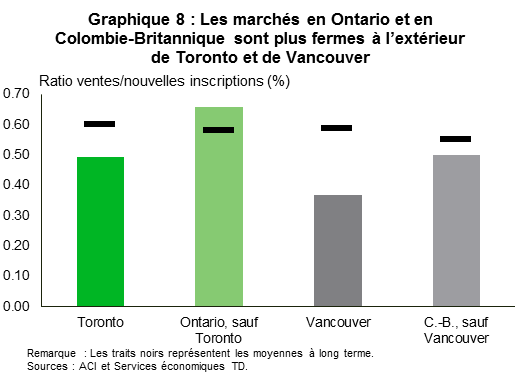

À Toronto et Vancouver, la forte hausse du prix des copropriétés a réduit considérablement l’écart de prix par rapport aux maisons unifamiliales. Cela représente une occasion pour les propriétaires qui souhaitent acheter un logement d’une plus grande valeur et contribue à soutenir l’activité de revente. Un point important que l’on oublie parfois de souligner est qu’à l’extérieur de Toronto et de Vancouver, les marchés en Ontario et en Colombie-Britannique ont fait meilleure figure (graphique 8). En Ontario, par exemple, les conditions favorisent les vendeurs dans les marchés comme London et Ottawa où les prix augmentent rapidement. Les régions à l’extérieur de Toronto représentaient environ 60 % du total des maisons vendues dans la province l’an dernier.

En Colombie-Britannique, le tableau n’est pas aussi optimiste, même si l’équilibre du marché à l’extérieur de Vancouver n’est pas très loin de la moyenne historique. Les perspectives sont particulièrement encourageantes dans certains marchés. Par exemple, les perspectives sont assez bonnes sur l’île de Vancouver, car la région ne cesse d’attirer les retraités, le marché du travail y est vigoureux et les logements y sont bon marché. Ces tendances positives se reflètent dans le prix des maisons, qui a progressé à un rythme annuel de 10 % en décembre. Les perspectives sont également assez prometteuses pour le nord de la Colombie-Britannique. En effet, les ventes ont largement dépassé la moyenne provinciale l’année dernière, tandis que les prix ont augmenté de 8 %. La région présente un potentiel de croissance à moyen terme, alors que démarre le vaste projet d’exploitation de gaz naturel liquéfié. La demande reste assez forte à Victoria; le marché demeure tendu et la croissance des prix est ferme.

Enfin, le marché au Québec et dans la plupart des provinces de l’Atlantique devrait apporter un soutien cette année, étant donné les bonnes perspectives de croissance économique, la croissance rapide de la population et le parc de logements abordables.

En conclusion

Le marché de l’habitation d’un océan à l’autre a considérablement ralenti depuis l’été, le redressement qui a suivi l’entrée en vigueur de la ligne directrice B-20 n’étant plus qu’un lointain souvenir. Étant donné le peu de signes de stabilisation à court terme qui se dégagent des données de décembre sur la revente, le marché devrait afficher une plus grande faiblesse que prévu en début d’année. Cependant, à moins d’un choc économique défavorable, plusieurs facteurs devraient empêcher le marché de se détériorer davantage en 2019. La forte croissance de la population, la robustesse du marché du travail et la patience de la Banque du Canada sont quelques-uns de ces facteurs.

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.

télécharger

version imprimée

partagez ceci: