L’Observateur financier :

Qu’est-ce qui soutient les taux à long terme?

date publiée: 12 août 2025

Faits saillants

- Ce n’est pas un terme que l’on connaît très bien, mais les primes payables à l’échéance intégrées aux taux obligataires sont assurément importantes. C’est la rémunération supplémentaire qu’exigent les investisseurs pour détenir des titres de créance à long terme, ce qui fait grimper les taux d’emprunt.

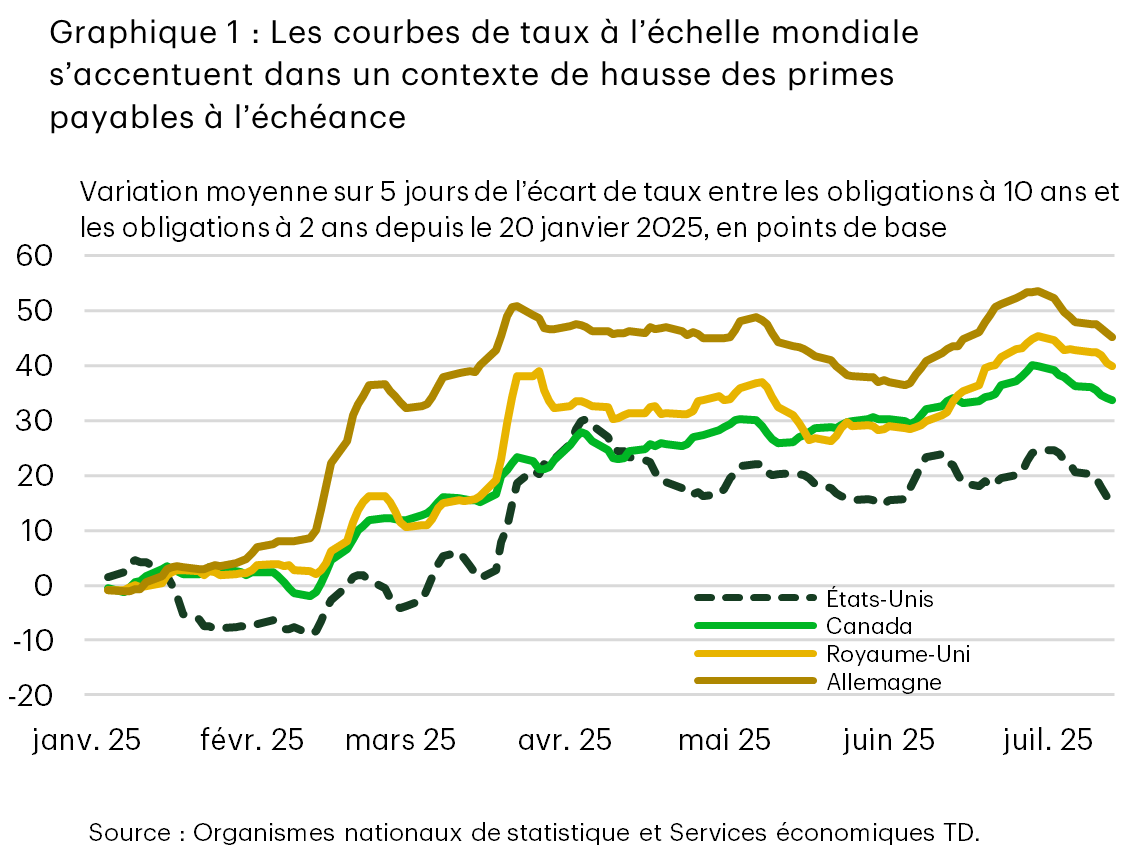

- À l’échelle mondiale, les taux ont augmenté de 30 points de base depuis janvier 2025.

- Les États-Unis ont réussi à éviter une forte hausse de la prime payable à l’échéance grâce à la fois à un discours favorable des marchés et à la stratégie d’émissions du Trésor.

- Néanmoins, l’incertitude entourant la croissance, la viabilité budgétaire, l’instabilité géopolitique et les facteurs structurels continueront d’agir contre la baisse des primes payables à l’échéance. De plus, le risque d’une nouvelle hausse ne peut être écarté.

Les taux américains ont fait l’objet d’une forte réévaluation le 1er août. Un rapport décevant sur l’emploi, conjugué aux faibles données de l’enquête ISM sur le secteur manufacturier, a entraîné la chute de 25 points de base des taux des obligations du Trésor à deux ans, ce qui représente l’une des baisses les plus importantes en un jour. Plus loin dans la courbe, la réaction a été plus modérée. Le taux à 10 ans a reculé de 14 points de base tandis que le taux à 30 ans a baissé de seulement huit points de base. Cette accentuation de la courbe reflète une prime payable à l’échéance en croissance, soit la rémunération supplémentaire qu’exigent les investisseurs pour détenir des titres de créance à long terme, comparativement aux bons du Trésor à court terme reconduits.

Réévaluation du risque à long terme à l’échelle mondial

Cette réévaluation n’a pas seulement lieu aux États-Unis. Quelques semaines après le revirement de politique commerciale de l’administration Trump qui s’est avéré plus profond que ce que les marchés prévoyaient – un changement marqué par des accords bilatéraux, un retrait des accords multilatéraux et des droits de douane punitifs pour remodeler la production mondiale – les primes payables à l’échéance ont commencé à augmenter à l’échelle mondiale. Les marchés s’adaptent maintenant aux répercussions d’un régime commercial mondial plus fragmenté et à l’incertitude qui en découle.

Depuis, les primes payables à l’échéance ont augmenté sur l’ensemble des principaux marchés développés. Mesurées par l’écart de taux des obligations d’État à 10 ans et à 2 ans, les courbes à l’échelle mondiale se sont accentuées, augmentant de 30 points de base en moyenne (graphique 1). Il ne semble pas que l’élargissement ait été dicté par une hausse des attentes d’inflation, malgré des frictions commerciales qui se sont traduites par des chaînes d’approvisionnement moins efficaces. Un moyen pratique d’estimer la composante de l’inflation de la prime payable à l’échéance est de comparer les seuils de rentabilité (l’écart entre les taux nominaux des titres du Trésor et les titres du Trésor indexés sur l’inflation) et le taux d’inflation anticipé sur cinq ans. Cet écart n’a évolué que modestement et les mesures d’inflation prospectives demeurent relativement ancrées.

L’augmentation reflète plutôt en grande partie une hausse de la prime de risque réelle. Il s’agit d’une composante résiduelle de la prime payable à l’échéance qui tient compte de l’incertitude entourant la croissance, la viabilité budgétaire et l’instabilité géopolitique, ainsi que l’évolution de la dynamique de l’offre et de la demande pour les obligations à long terme (graphique 2).

![Le graphique 2 présente les composantes de la prime payable à l’échéance aux États-Unis, en points de base, du 20 janvier au 5 août 2025. La prime de risque d’inflation (déduite des seuils de rentabilité) a diminué, passant d’une moyenne de 18 points de base, pour la période de janvier au début avril, à 6 points de base par la suite. La prime de risque réelle (calculée comme une composante résiduelle selon le modèle Adrian, Crump et Moench [ACM]) est passée d’une moyenne de 20 points de base à 63 points de base au cours des mêmes périodes.](/domains/economics.td.com/images/reports/dollars-sense/aug2025/fr/Chart3.png)

À qui la faute?

La hausse initiale de la prime payable à l’échéance n’a pas commencé à se matérialiser aux États-Unis, mais en Europe. Les taux des obligations d’État allemandes à 10 ans ont fortement augmenté, passant de 2,4 % en février à près de 2,9 % à la mi-mars. Cette hausse a coïncidé avec l’annonce par l’Allemagne d’un programme budgétaire pluriannuel de 900 milliards d’euros axé sur la défense et les infrastructures. Il s’agit d’un nouvel élément budgétaire dans la zone euro, au Royaume-Uni et au Canada, où les gouvernements jettent les bases d’importantes dépenses liées à la défense. Selon les projections d’avril du FMI, le déficit budgétaire de la zone euro devrait s’élargir, passant de 3,1 % du PIB en 2024 à 3,5 % d’ici 2027. Toutefois, les perspectives budgétaires se sont depuis encore plus assombries. Lors du sommet de l’OTAN en juin, les pays membres se sont engagés à faire passer leurs dépenses militaires à 5 % du PIB d’ici 2035. Dans la plupart des cas, ces nouvelles dépenses seront financées par l’émission d’obligations, ce qui fera grimper les taux à long terme et les primes payables à l’échéance sur l’ensemble des courbes des obligations d’État.

De ce côté-ci de l’Atlantique, la prime payable à l’échéance aux États-Unis a augmenté de façon moins marquée que dans les économies comparables. L’écart de taux entre les obligations à 10 ans et à 2 ans a augmenté de moins de 20 points de base. La chose est surprenante compte tenu du déficit budgétaire important et croissant des États-Unis, attribuable aux nouvelles priorités en matière de dépenses et aux décalages structurels entre les recettes et les dépenses. Même si les recettes douanières prévues devraient aider à compenser le déficit budgétaire aux États-Unis, celui-ci restera important et devra être financé au moyen d’emprunts. Selon le Congressional Budget Office (CBO), le déficit américain devrait se stabiliser à environ 7 % du PIB d’ici 2027, en hausse par rapport à 6,4 % en 2024. Les projections du CBO n’incluent pas les recettes douanières. Dans l’éventualité peu probable où les États-Unis continueraient d’importer des produits de divers pays, au même niveau que par le passé, les recettes douanières s’élèveraient à environ 525 milliards de dollars par année. Ce montant compenserait en partie les nouvelles dépenses et réduirait le déficit prévu à environ 5,3 % du PIB d’ici 2027, bien que toujours plus élevé par rapport aux normes historiques en l’absence d’un repli. De toute évidence, cette situation devrait soulever des préoccupations à l’égard de la viabilité de la dette. Pourtant, les estimations de la prime payable à l’échéance aux États-Unis demeurent bien en deçà des niveaux observés dans la zone euro, au Royaume-Uni et au Canada.

Plusieurs facteurs peuvent expliquer cette situation. Premièrement, les marchés pourraient en partie adhérer au point de vue de l’administration américaine selon lequel les tarifs douaniers permettront de générer des revenus, de réduire le déficit commercial, d’attirer des capitaux étrangers et de stimuler les investissements nationaux, tout en contenant l’inflation. Si ce point de vue tient, les perspectives de croissance aux États-Unis pourraient être plus solides que celles des pays comparables. Deuxièmement, malgré le repli récent du dollar américain et des actifs libellés en dollars américains, les investisseurs mondiaux considèrent toujours que le marché des titres du Trésor américain comme étant particulièrement profond et liquide. Dans un monde où l’incertitude est élevée, ce statut confère une prime de refuge sûr, ce qui a pour effet de réduire la prime payable à l’échéance par rapport aux autres obligations d’État.

Assouplissement quantitatif furtif

Un autre facteur clé qui pourrait contenir la prime payable à l’échéance aux États-Unis est la stratégie d’émissions du Trésor. Au cours de la dernière annonce trimestrielle de refinancement, le Trésor s’est engagé à maintenir les émissions de titres à plus long terme stables, tout en augmentant légèrement les émissions dans le segment à court terme. Parallèlement, le Trésor a intensifié son programme de rachat, qui visait à retirer de la circulation des obligations à long terme plus anciennes et moins liquides. L’effet net de cette stratégie est une réduction du bassin d’obligations à long terme. En maintenant les émissions constantes et en accélérant les rachats, le Trésor resserre l’offre de durée sur le marché, ce qui aide à plafonner les taux à long terme.

Le secrétaire au Trésor, M. Bessent, a reconnu que le passage à un financement au moyen d’émissions à long terme plus traditionnelles pourrait exercer des pressions à la hausse sur les taux, soulignant que les taux à long terme devront être gérés adroitement. Néanmoins, il a opté pour la préservation de la même stratégie utilisée par son prédécesseur, une stratégie qu’il avait auparavant critiquée et que certains appellent une forme d’« assouplissement quantitatif furtif ». Cette situation ne peut pas durer indéfiniment. Un déficit croissant nécessite davantage d’emprunts et, au bout du compte, le Trésor devra passer à des émissions de titres de créance à long terme pour éviter que la part des bons du Trésor ne s’écarte trop de la fourchette optimale de 15 % à 20 % afin de limiter le risque de reconduction. Le moment auquel s’effectue ce changement sera déterminant. S’il coïncide avec le moment où les préoccupations des investisseurs à l’égard de la viabilité budgétaire ou de l’inflation augmentent, une forte réévaluation à la hausse de la prime payable à l’échéance pourrait se produire.

Forces structurelles

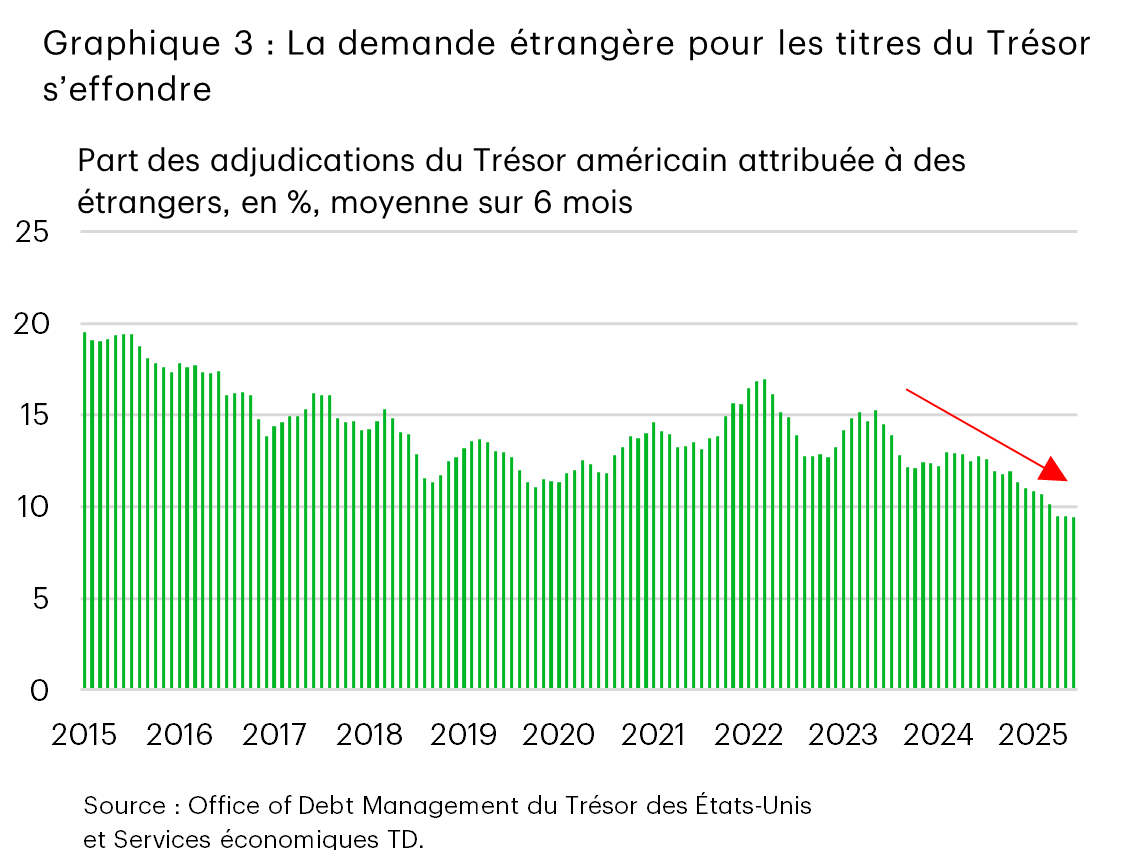

Par ailleurs, des facteurs structurels agissent également contre la baisse de la prime payable à l’échéance. L’évolution démographique est une première raison : lorsque les baby-boomers partent à la retraite, leur taux d’épargne diminue, ce qui réduit l’apport de capitaux au pays. La baisse de la demande étrangère pour les titres de créance américains est une autre raison. La part de la participation des investisseurs étrangers dans les titres du Trésor américain a diminué, pour s’établir à 32 % en mai 2025, contre 48 % il y a 10 ans. Par ailleurs, la part des adjudications du Trésor attribuée à des étrangers – une mesure de la récente dynamique de la demande – a diminué, passant de 21 % à 9,5 % au cours de la même période, une baisse de 2,6 points de pourcentage s’étant produite au premier semestre de 2025 (graphique 3).

En même temps, les banques centrales se retirent de manière générale des marchés obligataires. Selon l’OCDE, les obligations d’État détenues par les banques centrales ont chuté, passant d’un niveau record de 15 000 milliards de dollars en 2021 à 12 000 milliards de dollars en 2024, et l’on s’attend à ce que ce niveau diminue encore de 1 000 milliards de dollars cette année. Cela fait en sorte qu’une plus grande part de dette est détenue par des investisseurs privés, dont bon nombre sont plus sensibles aux prix et moins disposés à absorber le risque associé aux obligations à long terme compte tenu des taux actuels. L’appétence pour la durée diminue au moment même où l’offre augmente.

Les réductions pourraient entraîner la poursuite de l’accentuation de la courbe

Jusqu’à récemment, la Fed avait maintenu un ton prudent, prévenant que les risques d’inflation restaient élevés et que le marché de l’emploi était encore serré. Ce discours a changé avec le rapport sur l’emploi publié en août. Les marchés anticipent maintenant une réduction de taux en septembre, selon une probabilité de 90 %, en hausse par rapport à une probabilité proche de 50 % avant la publication des données.

Même si les taux à court terme baissent, les taux à long terme pourraient se maintenir. Selon notre scénario de base, l’écart des taux entre les obligations à 10 ans et à 2 ans aux États-Unis devrait s’accentuer, passant de 50 points de base aujourd’hui à environ 75 points de base au deuxième trimestre de 2026, ce qui est près de sa moyenne historique. Si la prime de risque réelle demeure élevée en raison des préoccupations budgétaires, de l’incertitude géopolitique ou des changements de la demande d’obligations à long terme, la courbe pourrait s’accentuer davantage. De plus, les risques d’inflation n’ont pas disparu. La guerre commerciale demeure une source potentielle de volatilité, qui peut rendre plus complexes les annonces de la Fed et les options de financement du Trésor.

Conclusion

Les primes payables à l’échéance augmentent à l’échelle mondiale, non pas parce que les attentes d’inflation ne sont pas ancrées, mais parce que les risques réels augmentent. Qu’il s’agisse des déficits budgétaires qui ne cessent de gonfler ou des changements structurels de la demande d’obligations, les risques à long terme font l’objet d’une réévaluation. Jusqu’à présent, les États-Unis ont réussi à éviter une hausse plus élevée de la prime payable à l’échéance grâce à la fois à un discours favorable des marchés et à la stratégie d’émissions du Trésor. Toutefois, le risque d’une nouvelle hausse demeure présent, surtout si le Trésor est obligé d’augmenter les émissions d’obligations à long terme sur un marché où la confiance s’effrite.

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.