Faits saillants

- L’inflation persistante à laquelle la Banque du Canada (BdC) fait face est principalement liée au secteur de l’habitation. Comme l’inflation du prix des logements représente environ la moitié de l’inflation globale, il s’agit du principal obstacle qui empêche la BdC de réduire son taux.

- Les trois scénarios ci-dessous décrivent les manières dont la BdC pourrait influer sur la trajectoire de l’inflation du prix des logements en fonction du moment où elle décide de réduire son taux. Nous estimons que la BdC ne peut pas faire grand-chose pour ralentir rapidement l’augmentation du prix des logements, ce qui signifie que la hausse structurelle de l’inflation au Canada persistera.

- Il y aurait ainsi lieu pour la banque centrale de commencer à regarder au-delà de cette seule variable, comme elle l’a fait par le passé.

- Tant qu’elle se concentrera sur des paramètres d’inflation maintenus à des niveaux élevés par le prix des logements, les emprunteurs canadiens continueront de subir le poids de taux d’intérêt élevés.

La forte inflation du prix des logements est le principal facteur qui empêche la Banque centrale du Canada (BdC) d’atteindre sa cible d’inflation de 2 %. Les frais d’intérêt hypothécaires augmentent à un rythme sans précédent, tandis que les loyers montent en flèche en raison d’un faible taux d’inoccupation. L’inflation du prix des logements s’établit à 6,2 % sur 12 mois (figure 1). Compte tenu de sa forte pondération de 30 % au sein du panier de l’indice des prix à la consommation (IPC), cette composante à elle seule représente environ la moitié de l’inflation globale au Canada.

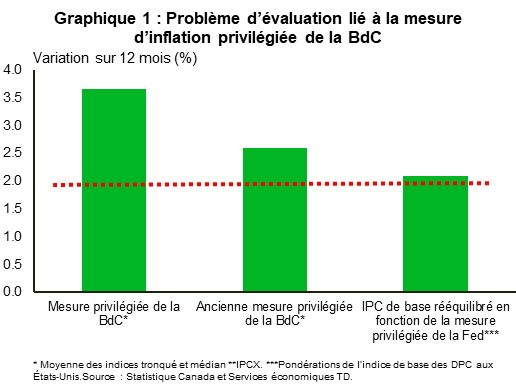

L’effet démesuré du prix des logements maintient les mesures de l’inflation sous-jacente à un niveau plus élevé au Canada que dans les autres grandes économies. On a beaucoup parlé de la façon dont la Réserve fédérale américaine (Fed) commencera probablement à réduire son taux des fonds fédéraux avant la BdC, car la mesure d’inflation que la banque centrale américaine privilégie, soit l’inflation de base des dépenses personnelles de consommation (DPC), se situe à 1,5 % sur une base annualisée sur 3 mois et à 2,9 % sur 12 mois. Ces chiffres sont beaucoup plus encourageants que ceux des mesures privilégiées par la BdC, qui indiquent une inflation de 3,2 % sur trois mois et de 3,4 % sur 12 mois. Mais ce qui est intéressant, c’est que si nous calculions l’inflation au Canada en utilisant les mêmes pondérations que celles de la mesure privilégiée de la Fed, l’inflation au Canada ne s’établirait qu’à 2,1 % sur 12 mois (graphique 1)! Même l’ancienne mesure d’inflation de base (indice de référence) privilégiée par la BdC, qui exclut les coûts hypothécaires et d’autres éléments volatils, donne un chiffre de 2,4 % sur 12 mois.

Cela pourrait inciter la BdC à regarder au-delà de la hausse du prix des logements pour appréhender la situation dans son ensemble, mais elle a plutôt maintenu le cap, prônant la patience, par crainte qu’une réduction de taux n’entraîne d’autres envolées du côté des logements. Pour vérifier cette hypothèse et déterminer comment différentes approches de la BdC influeraient sur le prix des logements et l’inflation globale au Canada, nous avons examiné trois scénarios différents.

Figure 1 : Inflation du prix des logements au Canada

| Taux d’inflation annuel actuel |

Pondération dans l’indice du prix des logements |

|

| Inflation totale du prix des logements | 6.2 % | |

| Logement loué | ||

| - Loyer | 7.9 % | 24 % |

| Propriété | ||

| - Frais d’intérêts hypothécaires | 27.4 % | 13 % |

| - Coût de remplacement pour les propriétaires | -1.6 % | 19 % |

| Eau, combustible et électricité | 0.6 % | 12 % |

Baisser les taux ou ne pas baisser les taux?

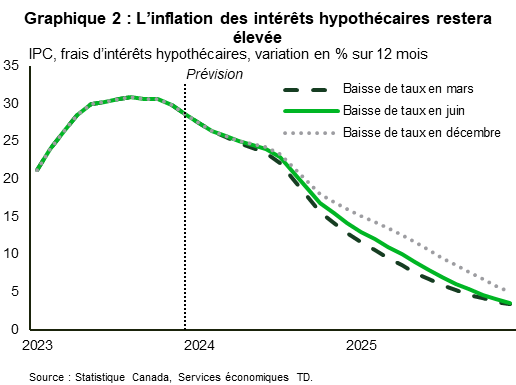

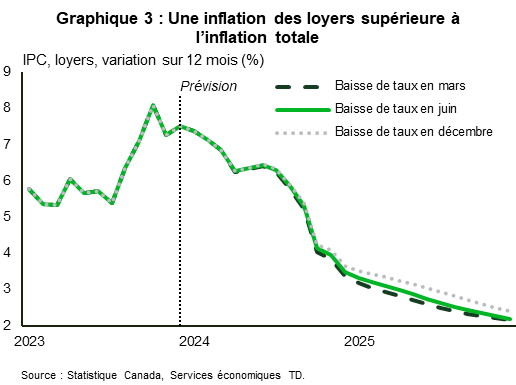

Telle est la question qui occupe le gouverneur Macklem. Un assouplissement trop précoce provoquera-t-il un regain d’inflation due à la demande? À l’inverse, en cas de maintien du taux directeur actuel, les intérêts hypothécaires et l’inflation des loyers demeureront-ils à leurs niveaux stratosphériques? Les trois scénarios proposés visent à élucider le problème. Dans le premier cas, nous supposons une approche audacieuse de la BdC, qui apporte une première baisse en mars et réduit son taux de 175 points de base (pdb) au total en 2024. Dans le deuxième scénario, nous supposons que la BdC effectue sa première baisse en juin (réduction totale de 125 pdb au cours de l’année). Dans le dernier scénario, la BdC reporte l’assouplissement à décembre 2024.

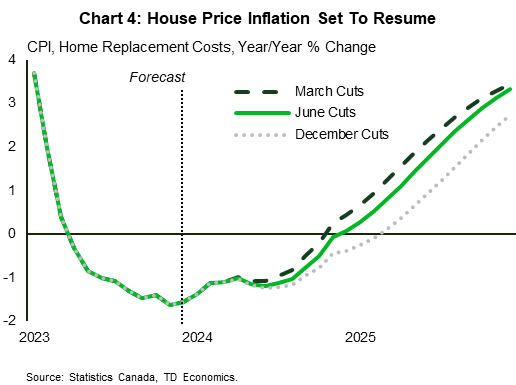

Dans chaque cas, l’issue n’a rien de surprenant. Si la BdC procède à une réduction précoce, l’inflation des intérêts hypothécaires et des loyers diminue plus rapidement (graphiques 2 et 3). Parallèlement, les coûts de remplacement pour les propriétaires (une mesure de l’inflation des prix des maisons) augmentent à l’approche du printemps et continuent d’augmenter, tandis que la BdC poursuit ses baisses de taux (graphique 4). Ce qui est intéressant, c’est que l’inertie des prix des logements est moins marquée que celle des coûts hypothécaires et des loyers. Bien que du côté des logements, la demande et les prix réagissent rapidement à l’évolution du taux de la BdC, d’autres facteurs influencent les taux hypothécaires et les loyers. En 2019, le taux directeur de la BdC s’établissait à seulement 1,75 %. Réduit à 0,25 % au début de 2020, il s’est maintenu à ce niveau jusqu’au début de 2022. À moins que la BdC n’abaisse ses taux à moins de 2 % cette année et continue sur ce chemin en 2025, la majorité des emprunteurs qui renouvelleront leur prêt hypothécaire au cours des deux prochaines années subiront un choc des paiements important. C’est de cette façon que l’inflation des frais d’intérêt sur les prêts hypothécaires est prise en compte dans l’IPC (de même que les taux variables). En ce qui concerne l’inflation des loyers, l’offre de logements locatifs, déjà nettement insuffisante, s’est détériorée au cours de la dernière année en raison de la croissance effrénée de la population. Il faudra de nombreuses années pour parvenir à un équilibre satisfaisant, ce qui signifie que l’inflation des loyers restera supérieure à l’inflation globale dans un avenir prévisible. De plus, selon nos estimations, les propriétaires sont plus susceptibles de répercuter la hausse des coûts de possession (les taux d’intérêt plus élevés) que celle du prix des maisons.

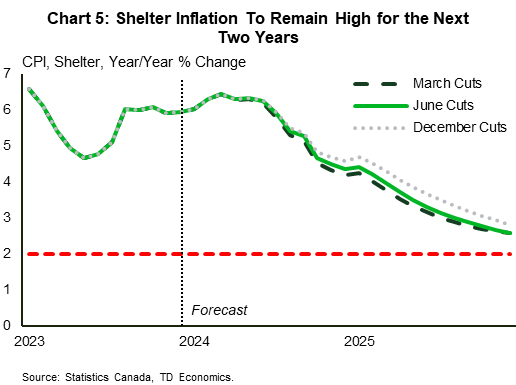

En combinant l’incidence des diverses trajectoires monétaires de la BdC sur le prix des maisons, les coûts hypothécaires et les loyers, peu importe le rythme de réduction des taux de la BdC, l’inflation du prix des logements s’élèvera en moyenne à près de 6 % en 2024 (graphique 5). C’est là que le bât blesse. Comme nous l’avons souligné dans notre article de janvier, si l’inflation du prix des logements se maintient autour de 6 %, le reste du panier d’inflation doit afficher une croissance des prix proche de zéro pour que la BdC puisse ramener l’inflation totale à 2 %. Cette hypothèse est très peu probable en dehors d’une récession importante.

Cachez ce paramètre que je ne saurais voir

De toute évidence, la BdC est aux prises avec un problème d’inflation du prix des logements. Que doit faire la banque centrale lorsqu’un secteur de son panier d’inflation est à la source tous les maux? La BdC a étudié la question et décidé faire de l’IPC médian, de l’IPC moyen tronqué et de feu l’IPC commun ses mesures d’inflation privilégiées. Avant l’adoption de ces mesures d’inflation, elle préférait suivre l’indice de référence (IPCX), qui excluait directement huit éléments jugés plus volatils : les fruits, les légumes, l’essence, le mazout, le gaz naturel, les intérêts hypothécaires, le transport intervilles et les produits du tabac. Dans le cas des frais d’intérêts hypothécaires, le Canada fait figure d’exception, en ce sens qu’ils sont inclus dans le panier de l’IPC global. Il a donc été aisé de les exclure de l’indice d’inflation de base. Les autres éléments ont été retirés, car ils peuvent induire la BdC en erreur dans son évaluation de la trajectoire future de l’inflation, notamment en cas de hausse pour des raisons étrangères aux cycles économiques. Lorsque la BdC a adopté ses trois nouvelles mesures en 2016, voici la justification qu’elle a fournie :

« Comme la politique monétaire agit principalement sur l’inflation par son effet sur la demande, les mesures de l’inflation fondamentale qui sont intimement liées à l’écart de production et très peu influencées par les situations transitoires dans certains secteurs seraient plus efficaces pour orienter la conduite de la politique monétaire. »

Autrement dit, une bonne mesure de l’inflation suit l’évolution de l’économie et ne tient pas compte des secteurs qui faussent l’indice. Les trois mesures de base de la BdC devaient répondre à ces attentes. Toutefois, étant donné la stagnation de l’économie depuis le printemps dernier, les mesures de base privilégiées de la BdC se sont éloignées du cycle économique en raison de l’influence de facteurs structurels liés au secteur de l’habitation. Le fait que ce dernier soit à l’origine à lui seul de ce décalage signifie que les mesures d’inflation actuelles ne sont pas en mesure d’orienter correctement la politique monétaire pour l’ensemble de l’économie.

Conclusion

L’inflation du prix des logements est une source d’inquiétude majeure pour la BdC. Pire encore, cette inflation persistera indépendamment du rythme des réductions de taux. Même si nous avons appelé la BdC à prendre en compte la santé générale de l’économie indépendamment de ce paramètre trompeur, il ressort clairement d’une de ses communications récentes que ce changement d’approche n’est pas à l’ordre du jour. Or, tant que la BdC continuera d’envisager l’inflation sous l’angle actuel, les Canadiens devront subir le poids d’un taux directeur fortement restrictif.

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.

télécharger

version imprimée

partagez ceci: