Faits saillants

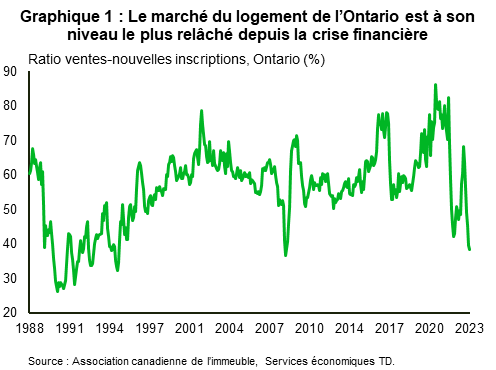

- Au vu du rapport ventes-nouvelles inscriptions, les conditions du marché de l’habitation en Ontario se sont détériorées pour atteindre leur niveau le plus relâché depuis la crise financière de 2008-2009. Qui plus est, ce ratio est susceptible de chuter à des niveaux jamais vus depuis le repli du marché de l’habitation des années 1980-1990, période au cours de laquelle les prix des logements corrigés en fonction de l’inflation ont reculé de 30 %.

- Fort heureusement, il y a de bonnes raisons de penser qu’une telle éventualité sera évitée, en particulier grâce à une économie plus résiliente et à une évolution des taux d’intérêt relativement favorable par rapport à cette époque. De plus, la croissance démographique est plus soutenue et les niveaux de vente sont déjà extrêmement bas, ce qui réduit les possibilités de baisse. L’activité des investisseurs demeure imprévisible en raison du manque de données.

- Même si un repli semblable à celui des années 1990 est évité, les taux élevés feront probablement baisser le prix moyen des maisons en Ontario au cours des prochains mois.

En octobre, le rapport ventes-nouvelles inscriptions a chuté à son plus bas niveau depuis le creux de la crise financière de 2008-2009 (graphique 1). Ce rapport est intéressant, car il mesure l’équilibre entre l’offre et la demande sur les marchés de l’habitation et constitue un indicateur clé de l’évolution future des prix. Il convient également de noter que ce ratio a chuté à ce niveau sans qu’une récession profonde n’ait été nécessaire, à l’inverse des cycles précédents. Dans la mesure où les taux d’intérêt élevés sont susceptibles de maintenir une pression à la baisse sur la demande à court terme (et éventuellement une pression à la hausse sur l’offre), le rapport risque de baisser encore davantage à court terme.

Dans ces conditions, l’équilibre du marché en Ontario serait comparable à celui observé lors du repli marqué et prolongé du marché de l’habitation survenu à la fin des années 1980 jusqu’au milieu des années 1990. À l’époque, les prix des logements corrigés en fonction de l’inflation ont plongé de 32 % sur sept ans dans l’ensemble de l’Ontario, avec une baisse encore plus prononcée de 38 % dans la région du Grand Toronto. Le rapport de l’Ontario se rapproche des creux atteints à l’époque, ce qui suscite la surprise et une plus grande attention. De plus, les prix n’ont reculé que de 3 % par rapport à leur sommet à court terme de juin à octobre, ce qui laisse entrevoir d’autres baisses importantes. Dans cette optique, la présente note établit une comparaison entre cette période creuse et le cycle actuel sur la base de plusieurs variables pertinentes.

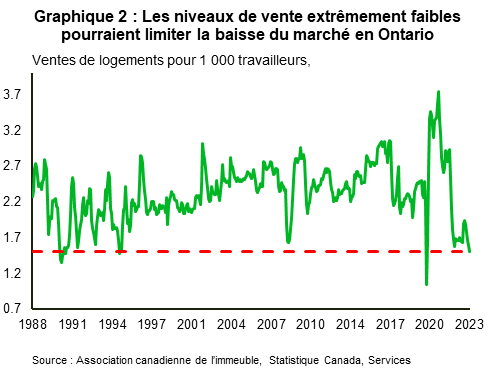

Point de départ: Habituellement, les regards se tournent vers les niveaux de vente absolus, mais exprimées par habitant, les ventes se situent déjà à des creux atteints bien avant le début du cycle des années 1990 (graphique 2). Cette situation illustre à quel point les ventes se sont déjà alignées sur le contexte de taux élevés depuis le début de l’année 2022, ce qui limite la marge d’ajustement de la demande et des prix à l’avenir.

Du côté de l’offre, l’ajustement des inscriptions à la population révèle qu’elles étaient près de 20 % plus élevées au début du repli des années 1990 qu’elles ne le sont aujourd’hui, même avec la hausse qu’a connue l’Ontario au cours des derniers mois.

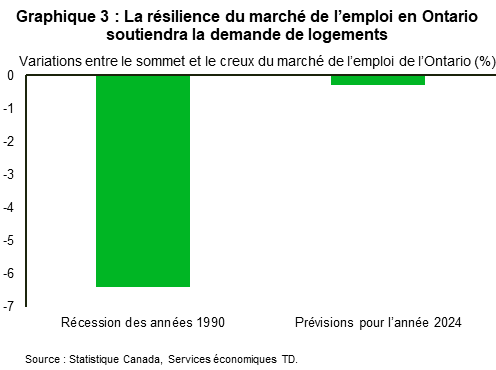

PIB/emploi: Le contexte économique est l’une des différences les plus notables entre la période précédente et aujourd’hui. L’économie canadienne a subi une profonde récession entre mars 1990 et mai 1992, en raison de la politique monétaire restrictive (contrainte par une forte inflation), de la réaction tardive des entreprises canadiennes face aux changements technologiques et du resserrement budgétaire dans un contexte de déficit important1. En Ontario, le PIB et l’emploi ont chuté de 6 % entre le sommet et le creux, tandis que le revenu personnel disponible réel a lui dégringolé de 4 %. En comparaison, l’emploi et le PIB n’ont pas encore fortement diminué en Ontario, tandis que le revenu personnel disponible réel a augmenté de 2 % sur 12 mois au deuxième trimestre. Pour l’avenir, nous prévoyons une stagnation des performances économiques de l’Ontario, mais aucune récession majeure ne se profile à l’horizon. Par conséquent, seule une légère baisse de l’emploi est attendue pour la province entre le sommet et le creux (graphique 3).

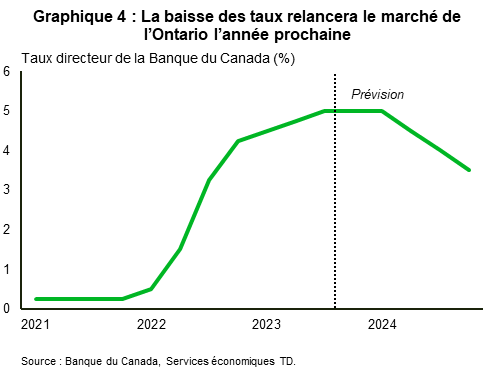

Taux d’intérêt: À partir de février 1989 (juste avant que le rapport ventes-nouvelles inscriptions de l’Ontario commence à se détériorer) jusqu’en mai 1990, le taux d’escompte (qui était le taux directeur de la Banque du Canada au cours de cette période) a augmenté d’environ 240 points de base (pdb), passant de 11,7 % à 14,1 %. Donc, les taux ont augmenté pendant plus d’un an, alors que le marché de l’habitation et l’économie commençaient à s’essouffler. Au cours de la période actuelle, la Banque du Canada (BdC) a maintenu son taux directeur inchangé pendant deux réunions consécutives et nous pensons qu’elle en a terminé avec son cycle de hausse, permettant ainsi à l’économie d’éviter un ralentissement plus prononcé. En fait, nous prévoyons des réductions à compter du deuxième trimestre de l’année prochaine (graphique 4).

Croissance démographique: La croissance démographique est beaucoup plus forte aujourd’hui qu’elle ne l’était à l’époque, ce qui laisse entrevoir un soutien accru à la demande de logements. En fait, l’Ontario est aux prises avec une pénurie de logements, qui pourrait s’aggraver au cours des prochaines années si la croissance de la population demeure robuste. En comparaison, les constructeurs avaient plus de facilité à suivre le rythme de la croissance démographique à la fin des années 1980 et au début des années 1990.

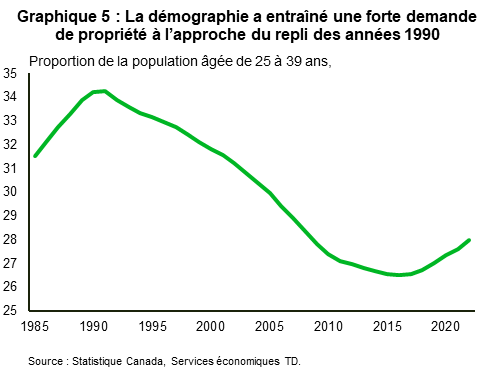

À l’époque, les données démographiques du pays indiquaient une forte demande de propriétés, environ le tiers de la population canadienne étant âgé de 25 à 39 ans. C’est dans cette tranche d’âge que la demande pour ce type de logement a historiquement le plus augmenté. En comparaison, cette part était de 28 % en 2022 (graphique 5). Toutefois, il est permis de penser que ces données démographiques ont joué un rôle dans le repli des années 1990, la demande de logements induite par la démographie créant les conditions nécessaires à l’activité spéculative qui s’est développée.

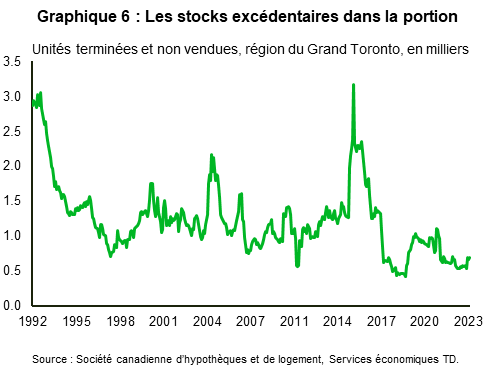

Activité des investisseurs: La comparaison entre le repli du marché de l’habitation dans les années 1990 et aujourd’hui est extrêmement floue en raison des limites de données. Selon la BdC, au cours des années 1970 et 1980, de nombreux Canadiens voulaient se protéger contre l’inflation élevée en investissant dans l’immobilier, tandis que d’autres cherchaient à en profiter au moyen de la spéculation immobilière2. L’activité des investisseurs a donc été essentielle au gonflement de la bulle immobilière qui existait à ce moment-là. L’essor de la construction résidentielle qui a découlé de cette activité, conjugué à une forte récession économique, a fait que le nombre d’unités terminées et vendues est resté historiquement élevé pendant plusieurs années, ce qui a exercé une pression à la baisse sur les prix.

Une forte présence des investisseurs est également caractéristique du cycle actuel, comptant pour 30 % des achats de logements au Canada au premier trimestre de cette année (un record depuis 2014). Malheureusement, les données sur les activités des investisseurs au cours de la période précédente sont insuffisantes, de sorte qu’une comparaison directe n’est pas possible. À titre anecdotique, nous savons que la hausse des taux d’intérêt a entraîné des difficultés sur le marché de la préconstruction au cours de ce cycle, en compliquant la tâche des acheteurs qui souhaitent conclure l’achat de propriétés qu’ils avaient déjà acquises. Les données dont nous disposons pour le marché des nouveaux logements suggèrent que le niveau des stocks terminés et invendus est loin d’être aussi élevé que lors du repli des années 1990 (graphique 6). Le niveau relativement faible de cette mesure des stocks rassure quelque peu par rapport à l’idée d’une faiblesse soutenue du secteur de l’habitation. Toutefois, ces données pourraient sous-estimer les difficultés dans le secteur de la préconstruction, car les unités prévendues sont considérées comme « absorbées » et ce sont précisément ces types d’unités qui sont actuellement en difficulté.

Conclusion

Au cours des prochains mois, les conditions du marché de l’habitation en Ontario pourraient se relâcher pour atteindre celles observées pour la dernière fois au creux du repli marqué et prolongé survenu dans les années 1990. Heureusement, tout porte à croire qu’une répétition de ce scénario ne devrait pas se produire, car il est fort probable que l’Ontario échappe à une grave récession et que les taux d’intérêt suivent une trajectoire plus favorable. Qui plus est, l’Ontario est aux prises avec une pénurie de logements et la croissance démographique demeure vigoureuse. Enfin, il est probable que le marché connaisse une demande comprimée considérable, les niveaux de vente par habitant se situant autour des creux historiques.

Pour ce qui est de la comparaison entre aujourd’hui et le passé, l’évolution de l’activité des investisseurs demeure la principale inconnue. Au cours du repli des années 1990, l’activité spéculative a joué un rôle important dans le gonflement de la bulle immobilière. Les limites des données empêchent d’établir une comparaison directe entre la période actuelle et la période antérieure, bien que les renseignements anecdotiques soient inquiétants.

Même si la probabilité d’un scénario semblable à celui des années 1990 reste faible, les prix des habitations en Ontario devraient encore baisser dans les mois à venir. En effet, au cours du premier semestre de l’année prochaine, les prix pourraient chuter d’environ 10 % par rapport à leur niveau du troisième trimestre de cette année. Les coûts d’emprunt élevés exercent des pressions sur la demande et pèsent sur les propriétaires qui renouvellent leur prêt hypothécaire, ce qui devrait accroître l’offre dans une certaine mesure. Les propriétaires continueront de subir cette pression au moins jusqu’en 2025-2026, lorsque ceux qui ont contracté des prêts hypothécaires à des taux particulièrement bas feront face à un choc des paiements majeur.

End Notes

- Thiessen, Gordon “L’avenir économique du Canada : les leçons à tirer des années 199” 22 janvier 2001. Banque du Canada, https://www.banqueducanada.ca/2001/01/avenir-economique-canada-lecons-a-tirer/ Transcript.

- ibid

Disclaimer

This report is provided by TD Economics. It is for informational and educational purposes only as of the date of writing, and may not be appropriate for other purposes. The views and opinions expressed may change at any time based on market or other conditions and may not come to pass. This material is not intended to be relied upon as investment advice or recommendations, does not constitute a solicitation to buy or sell securities and should not be considered specific legal, investment or tax advice. The report does not provide material information about the business and affairs of TD Bank Group and the members of TD Economics are not spokespersons for TD Bank Group with respect to its business and affairs. The information contained in this report has been drawn from sources believed to be reliable, but is not guaranteed to be accurate or complete. This report contains economic analysis and views, including about future economic and financial markets performance. These are based on certain assumptions and other factors, and are subject to inherent risks and uncertainties. The actual outcome may be materially different. The Toronto-Dominion Bank and its affiliates and related entities that comprise the TD Bank Group are not liable for any errors or omissions in the information, analysis or views contained in this report, or for any loss or damage suffered.

télécharger

version imprimée

partagez ceci: