Faits saillants

- Nous n’en sommes qu’au début, mais les droits de douane américains laissent déjà des traces sur les données économiques canadiennes.

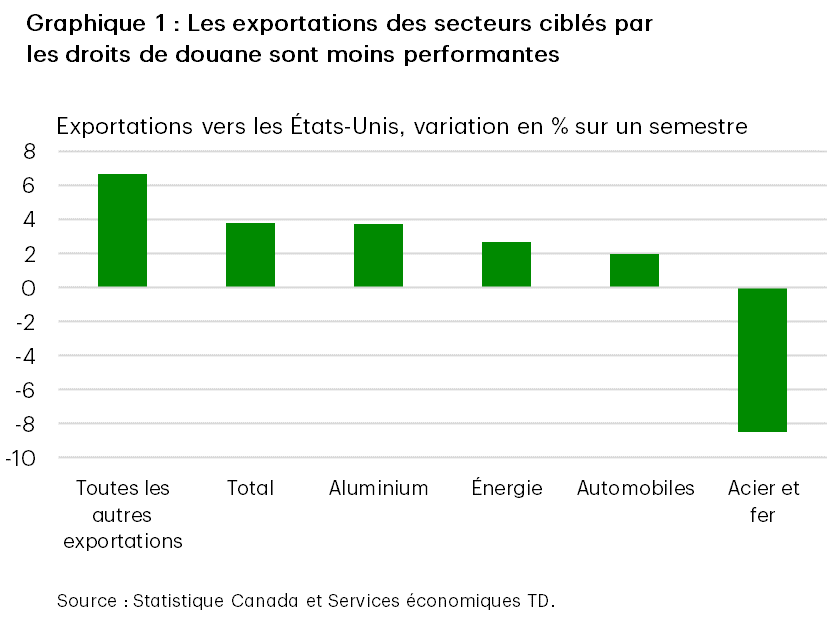

- Malgré la volatilité causée par l’anticipation des droits de douane, les exportations canadiennes vers les États-Unis sont généralement moins performantes dans les segments les plus ciblés par les droits de douane, en particulier l’acier et l’automobile.

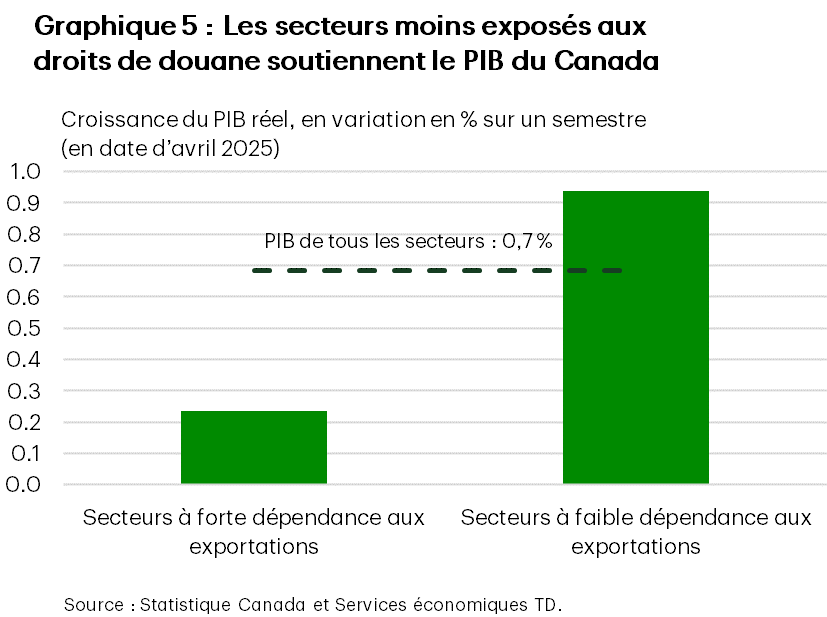

- De même, le produit intérieur brut (PIB) réel et les emplois par secteur montrent des écarts de rendement notables entre les secteurs liés au commerce et les secteurs des services moins exposés.

- Les droits de douane ont probablement marqué le plus les plans de dépenses en immobilisations, mais les données objectives sont limitées pour le moment. Pour valider cette hypothèse, nous devrons attendre les données sur le PIB trimestriel à la fin du mois et les données encore plus complètes sur les intentions d’investissement en 2026 au début de l’année prochaine.

Les répercussions des droits de douane récemment imposés par les États-Unis (et l’incertitude économique plus générale) commencent à se faire sentir dans les données économiques canadiennes. Fait probablement peu surprenant, les secteurs canadiens sensibles au commerce affichent un rendement inférieur à celui des segments moins exposés de l’économie, selon diverses mesures. De plus, dans ces secteurs sensibles au commerce, les secteurs canadiens touchés par les droits de douane américains les plus élevés – notamment l’acier – ont le plus souffert, selon les données publiées à ce jour.

Le présent rapport fait le point sur ces effets tarifaires mesurés. Toutefois, avant d’examiner de plus près ces ensembles de données, quelques avertissements sont de mise :

- Il est encore tôt pour tirer des conclusions importantes sur les conséquences des droits de douane. Nous ne disposons que de quelques mois de données sur le commerce et le PIB par secteur (et, dans le cas de l’emploi, de quatre mois plus riches en données). L’incidence des droits de douane se fera probablement sentir sur de nombreux mois, voire sur de nombreuses années.

- Le contexte des droits de douane a évolué à maintes reprises et l’état final demeure très incertain.

Les exportations canadiennes sont sous pression

Commençons par les données sur les exportations de marchandises, qui indiquent les répercussions jusqu’en mai. Dans ce cas, les droits de douane ont eu d’importants effets jusqu’à maintenant, mais davantage sous la forme de volatilité des données. Les importateurs américains se sont pressés pour devancer l’imposition des droits de douane, consacrant plusieurs mois à accumuler rapidement des réserves de biens canadiens. Ces achats anticipés ont fortement augmenté les exportations vers les États-Unis au quatrième trimestre de 2024 et au premier trimestre de 2025. En mars, toutefois, les volumes d’échanges avec les États-Unis ont commencé à changer de cap, ce qui donne à penser que la course contre les droits de douane s’essoufflait, et en avril, le Canada a enregistré son déficit commercial mensuel le plus élevé parmi les données enregistrées, alors qu’il était confronté à l’ensemble des droits de douane américains.

Aux fins de cette analyse, nous avons calculé les niveaux d’exportation moyens au cours des six derniers mois afin de lisser les répercussions découlant de cette anticipation des droits de douane. Le graphique 1 présente la variation des niveaux d’exportation par rapport au semestre précédent.

Dans l’ensemble, les exportations demeurent supérieures à leur niveau avant les droits de douane, de près de 4 %, ce qui laisse entrevoir une autre possibilité de revirement au cours des prochains mois. Parmi les segments d’exportation, les secteurs canadiens assujettis à des droits de douane en vertu de l’article 232 ont généralement été à la traîne. Jusqu’à présent, les exportations d’aluminium ont le mieux résisté, soutenues par les prix nettement plus élevés dans un contexte d’autres sources d’offre limitées aux États-Unis. En revanche, l’acier, l’un des premiers segments visés par des droits de douane, a été le moins performant.

Les segments de l’acier et de l’aluminium pourraient connaître des difficultés à l’avenir, d’autant plus que les droits de douane ont doublé depuis pour s’établir à 50 %. Les États-Unis ont ciblé ces métaux industriels, quoiqu’à un taux inférieur, au cours de l’épisode tarifaire de 2018 (25 % pour l’acier et 10 % pour l’aluminium). Par rapport au mois de l’entrée en vigueur des droits de douane, les exportations d’acier et d’aluminium combinées en 2025 diminuent plus rapidement qu’en 2018 (graphique 2).

D’autre part, les exportations d’énergie du Canada n’ont jusqu’à maintenant pas été touchées de façon importante par les droits de douane. L’énergie est assujettie à un taux tarifaire inférieur de 10 % et, depuis mai, la plupart de ces exportations sont admissibles à une exemption tarifaire en raison de leur conformité à l’Accord Canada–États-Unis–Mexique (ACEUM). Le piètre rendement des exportations du secteur de l’énergie ces derniers mois est davantage attribuable au ralentissement de la forte croissance des volumes de transport en 2024, explicable par l’expansion du pipeline Trans Mountain (TMX). Par ailleurs, les exportations d’automobiles du Canada ont récemment plongé à leurs niveaux de la fin de 2022 après l’entrée en vigueur des droits de douane en avril. Compte tenu des mesures d’anticipation des droits de douane plus tôt cette année, les exportations d’automobiles ont augmenté de seulement 2 % par rapport aux six mois précédents (et sont en forte baisse par rapport à mai il y a un an). Depuis, les constructeurs automobiles canadiens ont réduit considérablement leur production en raison des difficultés commerciales auxquelles ils sont confrontés.

Dans la catégorie « Toutes les autres exportations », les exportations nominales des États-Unis ont bien résisté jusqu’à présent. Les expéditions de biens non conformes à l’ACEUM sur le commerce sont toujours assujetties à des droits de douane de 25 % (une exemption tarifaire complète est accordée pour les biens conformes). Avant l’arrivée de Donald Trump au pouvoir, moins de 40 % des expéditions en direction des États-Unis y étaient conformes, mais cette part est maintenant passée à 60 %, car les entreprises canadiennes accélèrent leurs processus de conformité des produits. À l’exception du pétrole et du gaz, la catégorie des métaux non ferreux et de la transformation (à l’exclusion de l’aluminium) affiche également une hausse notable de la conformité, tandis que les véhicules motorisés et les pièces sont maintenant conformes à plus de 80 %.

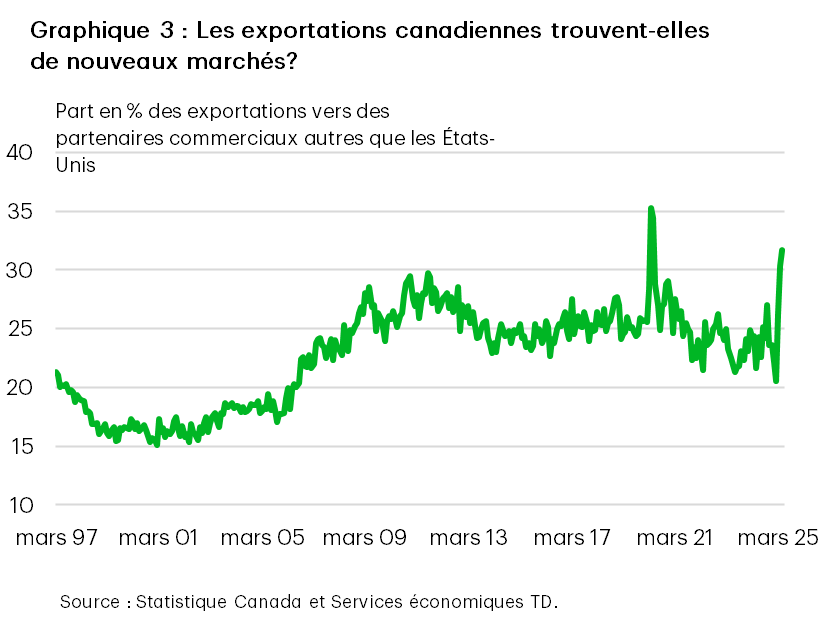

Le graphique 1 illustre une certaine résilience relativement aux droits de douane, mais il pourrait ne pas dresser un portrait global de la situation. Les entreprises canadiennes s’efforcent de réorienter les chaînes d’approvisionnement, et certains éléments donnent à penser que le pays a recours à d’autres accords de libre-échange que l’ACEUM. Au cours des quatre derniers mois, les exportations vers les marchés autres qu’aux États-Unis ont augmenté à plus de 30 %, du jamais vu depuis les distorsions commerciales observées au début de la pandémie (graphique 3). La hausse sur plusieurs mois des exportations d’or brut vers le Royaume-Uni a bien contribué à cette hausse. Même en faisant abstraction de cet effet, la modeste hausse des exportations vers l’Union européenne, le Japon ou des régions semblables a aidé le Canada à se diversifier lentement pour moins dépendre des États-Unis. Par conséquent, la part des exportations canadiennes vers les États-Unis est passée sous 70 %.

Conséquences pour la croissance du PIB et considérations

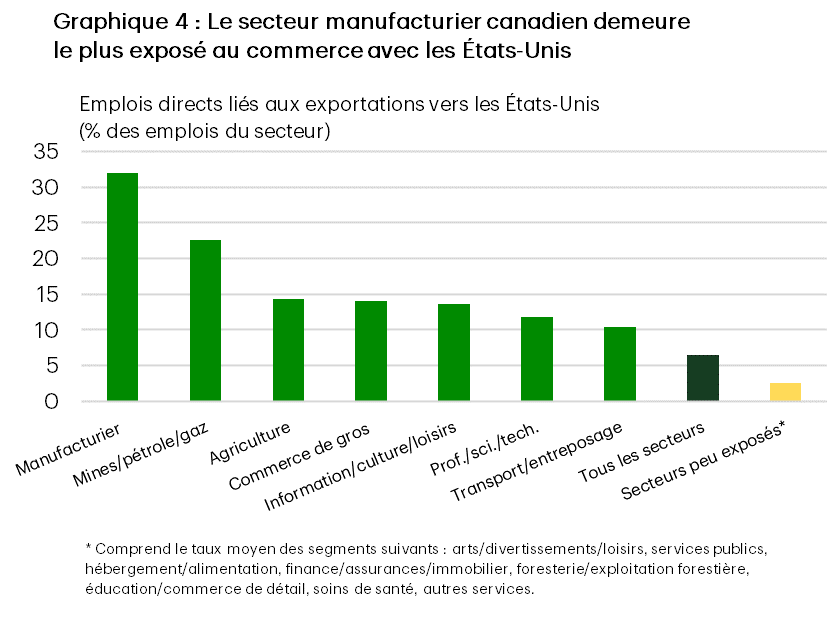

Dans le volet de production de l’économie, nous observons également certains signes précurseurs de répercussions dans les secteurs très exposés. L’un des avantages du PIB réel par secteur est qu’il est mesuré en termes réels (c’est-à-dire qu’il élimine l’effet des variations de prix). Toutefois, les données sur le PIB ne sont disponibles que jusqu’en avril. Nous déterminons comme ayant une exposition élevée les secteurs dont les emplois directs liés aux exportations vers les États-Unis dépassent 10 % du total des emplois (graphique 4). L’activité économique de ces secteurs sensibles au commerce représente environ le tiers du volume national, les secteurs manufacturier, de l’énergie et de l’agriculture étant les plus exposés.

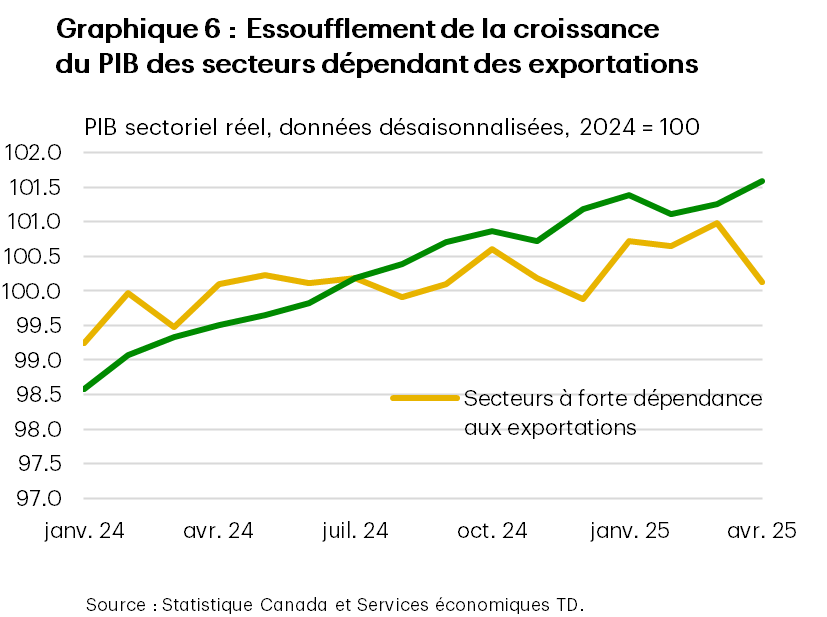

Malgré l’accélération des importations américaines plus tôt cette année, le PIB réel des secteurs très tributaires des échanges commerciaux demeure inférieur à celui du reste de l’économie. Le graphique 5 illustre la récente divergence des activités. L’économie canadienne dans l’ensemble continue de croître à un rythme inférieur à la tendance par rapport au semestre précédent, les secteurs mieux protégés contre les droits de douane augmentant d’environ 1 % par rapport au taux de croissance à peine positif des secteurs plus exposés. Les prévisions hâtives de croissance du PIB pour le mois de mai indiquent une autre contraction largement attribuable aux nouvelles baisses dans certains secteurs touchés par les droits de douane. Le graphique 6 montre que les droits de douane n’ont fait qu’accroître les difficultés auxquelles sont confrontés certains secteurs exposés au commerce, qui stagnent essentiellement depuis la mi-2023.

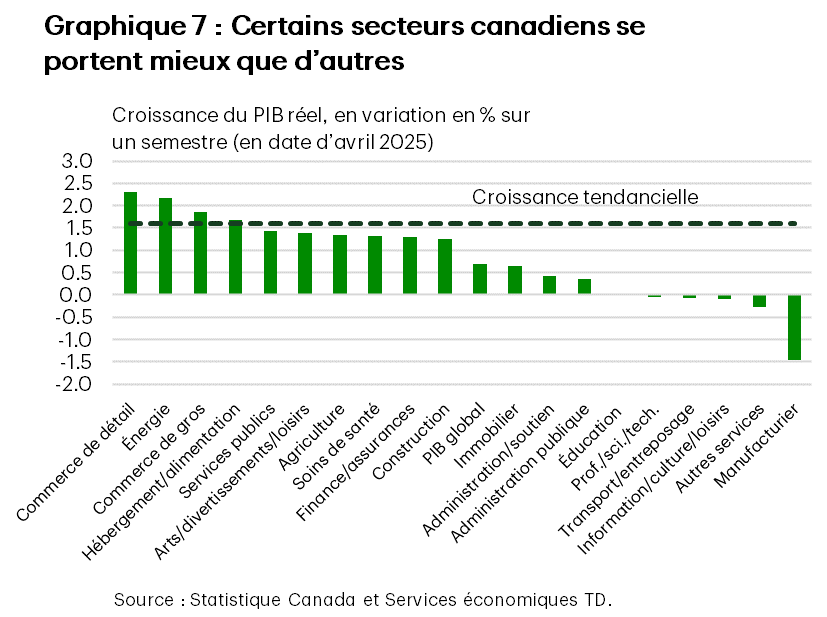

Le secteur manufacturier a clairement tiré de l’arrière dans ce groupe, s’étant contracté d’environ 1,5 % depuis le début de l’année. À près de 10 % de l’économie, ce segment à lui seul réduit de plus d’un dixième de point de pourcentage la croissance globale. La fabrication de matériel de transport a été particulièrement touchée, les constructeurs automobiles ayant réduit leur production en raison des droits de douane. Mentionnons que le PIB d’autres secteurs exposés à des droits de douane s’est bien porté jusqu’à présent, en particulier le pétrole et le gaz ainsi que le commerce de gros, qui ont fortement contribué au PIB global. Le graphique 7 présente une poignée d’autres segments, à savoir le commerce de détail, l’alimentation/l’hébergement et d’autres services, qui affichent toujours une croissance convenable, ce qui réaffirme la résilience.

Le marché de l’emploi souffre, mais n’est pas vaincu

Les données sur l’emploi sont probablement l’indicateur le plus facilement accessible des répercussions des droits de douane. Elles sont plus opportunes que les données sur le commerce et le PIB, étant publiées jusqu’en juin. En outre, les effets économiques les plus prononcés des droits de douane à ce jour sont probablement attribuables à l’incertitude. Et les décisions d’embauche sont généralement dictées en partie par la confiance.

Nous continuons de croire que, dans l’ensemble, le marché de l’emploi se porte mieux que ce à quoi on s’attendait en début d’année. La croissance de l’emploi suit en fait la tendance et le taux de chômage, bien qu’il demeure élevé, s’est stabilisé à environ 7,0 %. La voie à suivre est toutefois un peu moins claire, en particulier en ce qui concerne les eaux troubles dans les secteurs exposés au commerce (mesurées à l’aide du même cadre que le PIB).

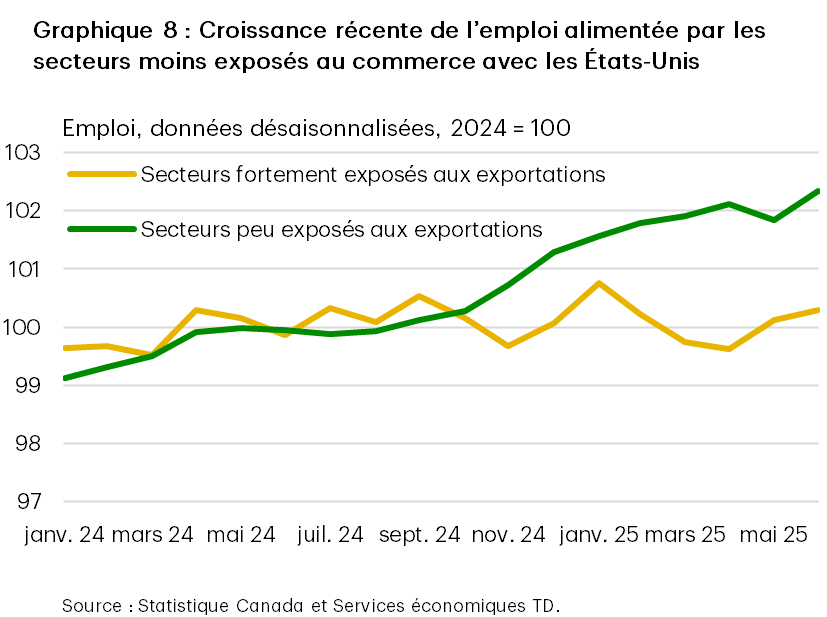

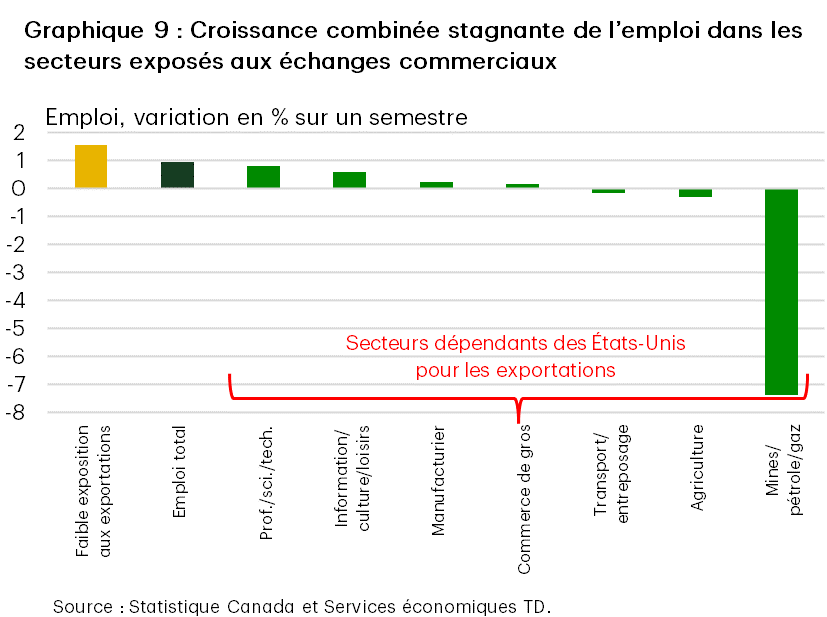

Le graphique 8 montre clairement que la majorité des gains d’emploi au Canada au cours des derniers mois ont été attribuables à des secteurs plus à l’abri des droits de douane, en particulier dans le volet des services de l’économie. Des 265 000 emplois environ créés depuis que Trump a accédé à la présidence en novembre dernier, les secteurs très exposés aux exportations représentaient moins de 5 % du gain. Il convient de mentionner que les secteurs de l’énergie, du transport, de l’entreposage et de l’agriculture ont subi des pertes d’emplois claires sur un semestre, tandis que la croissance de l’emploi dans les secteurs manufacturier et du commerce de gros est nulle (graphique 9).

Les perspectives de croissance de l’emploi à court terme restent limitées, les entreprises cherchant à obtenir des précisions sur les droits de douane aux fins de planification de la production. En fait, seulement le tiers des entreprises canadiennes prévoient d’embaucher au cours des 12 prochains mois, selon la plus récente enquête sur les perspectives des entreprises. De même, les consommateurs figurant dans le document d’accompagnement Enquête sur les attentes des consommateurs au Canada de la Banque du Canada (BdC), qui travaillent dans des secteurs dépendant des échanges commerciaux, demeurent associés à une probabilité plus élevée que la moyenne de perte d’emploi. De plus, les personnes qui perdent leur emploi mettent également plus de temps à en trouver un nouveau, ce qui indique que le marché canadien de l’emploi pourrait s’assouplir en raison de l’imposition des droits de douane.

Conclusion

Cette mise au point a dévoilé certaines preuves de répercussions des droits de douane dans les secteurs dont l’exposition est la plus élevée, en particulier pour l’acier et d’autres segments ciblés par les États-Unis en vertu de l’article 232. À l’avenir, les prévisionnistes (et la BdC) chercheront plus que tout à savoir si ces effets s’aggravent et, peut-être plus important encore, se répercutent sur les secteurs peu exposés.

L’analyse est limitée par la période relativement courte ayant été étudiée. Toutefois, nous croyons que les principales données manquantes concernent actuellement l’investissement. Les dépenses en immobilisations sont le domaine qui sera probablement le plus touché par l’incertitude tarifaire. Cette situation est préoccupante, car les tendances en matière de dépenses en immobilisations dictent en fin de compte la trajectoire de la production, du commerce et de l’emploi à long terme. L’enquête sur les perspectives des entreprises de la BdC a souligné que l’incertitude pousse les entreprises à reporter leurs nouveaux plans d’investissement, se concentrant plutôt sur la maintenance de routine. Pour obtenir des données plus objectives, il faudra attendre les données sur le PIB du deuxième trimestre à la fin d’août et les intentions d’investissement public et privé au début de 2026.

Enfin, la confiance à l’égard des exportations du Canada ne devrait pas changer rapidement, même si un accord commercial est conclu avec les États-Unis au cours des prochaines semaines. La meilleure occasion de stimuler la confiance à court terme est peut-être le budget fédéral de l’automne prochain, qui pourrait établir une feuille de route pour la transformation de l’économie canadienne.

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.

télécharger

partagez ceci: