Faits saillants

- Les données internes de la TD sur les prêts hypothécaires et les cartes de crédit mesurent combien les détenteurs de prêts hypothécaires ont ajusté leurs dépenses devant la hausse des taux d’intérêt.

- En séparant les détenteurs de prêts hypothécaires selon l’année de révision de leur prêt, nous constatons que ceux dont le renouvellement est le plus récent (2023) ont réduit leurs dépenses dans une plus grande mesure que ceux dont le renouvellement a eu lieu en 2022 ou en 2021.

- Nous remarquons également que les consommateurs qui devront revoir leurs taux d’intérêt en 2024 n’ont pas encore réduit leurs dépenses autant qu’ils devront probablement le faire l’an prochain. Cela pèsera sur les dépenses de consommation globales au sein de l’économie, mais nous ne croyons pas que cet effet sera assez marqué pour provoquer à lui seul une récession.

L’endettement élevé des ménages est la plus grande vulnérabilité de l’économie canadienne. À mesure que de plus en plus de propriétaires renouvellent leur prêt hypothécaire à des taux plus élevés, le revenu disponible pour maintenir les dépenses de consommation s’amenuise. Bien que le ralentissement des dépenses observé récemment reflète cette hypothèse, il n’a pas encore été possible de mesurer l’effet direct des renouvellements hypothécaires sur les comportements en matière de dépenses. Pour analyser cet effet, nous utilisons des données internes sur les cartes de crédit et les prêts hypothécaires de la TD pour suivre des groupes de consommateurs au fil du temps afin d’évaluer comment les détenteurs de prêts hypothécaires réagissent à la hausse des taux d’intérêt.

Hausse des taux = baisse des dépenses

Lorsque la Banque du Canada (BdC) a commencé à hausser son taux directeur au début de 2022, nous savions que des temps difficiles s’annonçaient pour les ménages canadiens. L’endettement total des ménages s’élève à 2,9 billions de dollars, la dette hypothécaire représentant 74 % de ce montant. Cette dette, conjuguée à une hausse de 300 points de base des taux hypothécaires, a fait grimper à 15,4 % la part de revenu que les Canadiens consacrent au remboursement de leurs dettes, contre 13,6 % en 2020. Ces niveaux ne semblent peut-être pas élevés à première vue, mais rappelons qu’au sommet de leur endettement à l’aube de la crise financière mondiale, les Américains consacraient 13,2 % de leur revenu au remboursement de leurs dettes.

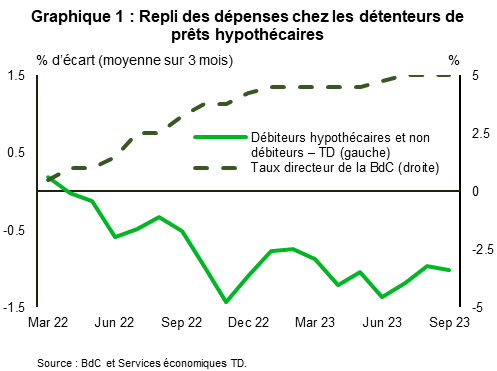

Pour évaluer comment les Canadiens composent avec le niveau d’endettement élevé, nous avons utilisé des données internes anonymes de la TD afin de déterminer l’évolution des habitudes de dépenses devant la hausse des taux d’intérêt1. Nous avons réparti les consommateurs en deux groupes : ceux qui ont un prêt hypothécaire et ceux qui n’en ont pas2. Notre constatation : à mesure que se succédaient les hausses de taux de la BdC, les consommateurs détenant un prêt hypothécaire ont commencé à dépenser moins relativement à ceux qui n’avaient pas de prêt hypothécaire. D’après nos calculs, les détenteurs de prêts hypothécaires ont réduit leurs dépenses d’environ 1 % par rapport à l’autre groupe, ce qui a entraîné une réduction des dépenses de 6 milliards de dollars pour l’ensemble de l’économie (graphique 1). C’est donc dire que la croissance des dépenses de consommation de 1,5 % sur 12 mois (au troisième trimestre de 2023) aurait en fait été de 1,9 % environ en l’absence de hausse des taux hypothécaires.

Des expériences très différentes chez les détenteurs de prêts hypothécaires

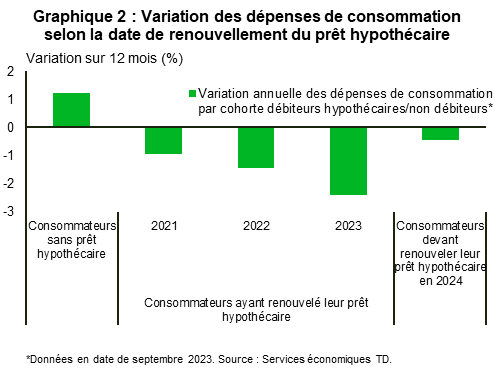

Si vous demandez à un détenteur de prêt hypothécaire à quel point la hausse des taux hypothécaires l’a affecté, sa réponse dépendra de la date de renouvellement de son prêt hypothécaire. Ceux dont le prêt hypothécaire a été révisé à un taux de 5 % à 6 % en 2023 ont une expérience drastiquement différente de ceux qui bénéficient encore du faible taux hypothécaire obtenu en 2020. Pour cette raison, nous avons divisé notre groupe de détenteurs de prêts hypothécaires en fonction du moment de leur renouvellement. Le graphique 2 fait ressortir les écarts de dépenses entre ces deux groupes, et révèle des tendances particulièrement intéressantes.

Notre première constatation : les Canadiens qui n’ont pas de prêt hypothécaire ont augmenté leurs dépenses au cours de la dernière année (en date de septembre 2023). Les solides gains en matière d’emploi et la hausse des salaires ont apparemment suffi à soutenir une augmentation des dépenses de consommation. Et comme la majorité des ménages canadiens n’ont pas de prêt hypothécaire, ce groupe aura des répercussions considérables sur l’économie dans son ensemble.

Deuxième constatation : le comportement des détenteurs de prêts hypothécaires en matière de dépenses diffère selon l’année de leur révision de taux. Ceux dont le renouvellement a eu lieu en 2021 ont réduit leurs dépenses (-0,9 % sur 12 mois), mais pas autant que ceux qui ont renouvelé en 2022 (-1,4 % sur 12 mois). C’est chez les des détenteurs de prêts hypothécaires ayant procédé à une révision de taux en 2023 qu’on observe le recul le plus marqué (-2,4 % sur 12 mois). Ces mesures reflètent l’écart des taux hypothécaires que chaque cohorte s’est vue offrir; plus la révision de taux a été tardive, et plus le rajustement des dépenses s’est avéré important.

Notre troisième constatation porte sur les habitudes de dépenses des détenteurs de prêts hypothécaires qui renouvelleront en 2024. Probablement par mesure de précaution, ceux-ci ont réduit leurs dépenses au cours de la dernière année (-0,5 % sur 12 mois) en prévision du choc financier que représenteront leurs nouveaux paiements. Toutefois, ce rajustement de leurs dépenses est nettement inférieur à celui des détenteurs de prêts hypothécaires ayant renouvelé cette année. Voilà qui suggère qu’à mesure que la cohorte 2024 procédera à sa révision de taux, les ménages concernés réduiront encore plus leurs dépenses, exerçant une pression à la baisse supplémentaire sur l’ensemble des dépenses de consommation.

Quelles répercussions pour l’économie canadienne en 2024? La Banque du Canada a indiqué que d’ici la fin de cette année, 47 % de tous les prêts hypothécaires auront été renouvelés à des taux plus élevés.3 D’ici la fin de l’année prochaine, cette proportion sera passée à 65 %. Nous avons déjà constaté les effets de ces renouvellements, qui se chiffrent par une réduction des dépenses moyenne d’environ 1,5 % sur 12 mois en termes nominaux chez les détenteurs de prêts hypothécaires ayant renouvelé au cours des trois dernières années. Étant donné que la cohorte 2024 semble devoir renouveler à des taux supérieurs de 200 points de base à ce qu’elle paie actuellement, elle subira un choc financier semblable à celui de la cohorte 2023. Celui-ci se traduira par une réduction supplémentaire de 0,5 point de pourcentage des dépenses totales au sein de l’économie. Voilà qui explique en partie pourquoi nos prévisions de croissance de la consommation passeront de 1,6 % pour 2023 (comparatif du quatrième trimestre au quatrième trimestre) à seulement 0,6 % pour 2024.

Conclusion

Les détenteurs de prêts hypothécaires ont commencé à ajuster leurs dépenses en réaction à la hausse des taux d’intérêt. Nous constatons que ceux qui ont renouvelé plus récemment ont réduit leurs dépenses dans une plus grande mesure que ceux dont le renouvellement s’est produit plus tôt. Nous remarquons également que les consommateurs qui devront revoir leurs taux d’intérêt en 2024 n’ont pas encore réduit leurs dépenses autant qu’ils devront probablement le faire l’an prochain. C’est important du point de vue des prévisions économiques canadiennes, puisque cela annonce des réductions supplémentaires des dépenses de consommation l’an prochain. Et même si les renouvellements de prêt hypothécaire ne devraient pas suffire à plonger l’économie en récession, les taux d’intérêt élevés soumettent les consommateurs canadiens à une pression de plus en plus importante.

Notes de fin:

- Toutes les données reflètent les dépenses moyennes nominales non désaisonnalisées par mois civil. Les prêts hypothécaires à taux fixe et les prêts hypothécaires à taux variable et paiement fixe sont inclus.

- Les prêts hypothécaires de la TD ne comportent pas de paiements variables, qui augmenteraient avec les taux d’intérêt. L’absence de tels prêts hypothécaires se traduit probablement par des dépenses relatives plus élevées chez les détenteurs de prêt hypothécaire dans nos données.

- Données sur les renouvellements hypothécaires tirées de la page : https://www.banqueducanada.ca/2023/05/revue-du-systeme-financier-2023/

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.

télécharger

version imprimée

partagez ceci: