Faits saillants

- Il faut évaluer attentivement le souhait qu’une réduction de taux importante soit décrétée en vue d’atténuer le choc des renouvellements hypothécaires. Étonnamment, environ le quart des prêts hypothécaires seront renouvelés à un taux INFÉRIEUR l’an prochain.

- Pour ceux qui renouvellent à un taux plus élevé, le choc pourrait être moins important que prévu, compte tenu de la hausse de 30 % des prix des maisons et des salaires. Des années de remboursement de dette ont également donné de la liberté financière aux propriétaires, y compris ceux qui ont des prêts hypothécaires à taux variable à versement fixe, pour réduire leurs versements, au besoin.

- Bien que les réductions rapides de taux puissent alléger les pressions sur les prêts hypothécaires, elles exacerbent aussi les risques. Le redressement de la demande de logements et des dépenses de consommation, la diminution du pouvoir d’achat et l’affaiblissement des placements ont marqué cette période de repli du dollar. En effet, il peut y avoir trop d’une bonne chose.

La semaine dernière, nous avons publié un article sur la décision de la Banque du Canada (BdC) de décréter une réduction importante de 50 points de base (pdb) du taux directeur. Certains clients ont indiqué qu’une baisse plus rapide était nécessaire pour atténuer les risques liés aux renouvellements hypothécaires. Les effets persistants de la pandémie suscitent des inquiétudes. En 2020, les ventes de maisons ont bondi de 40 % en seulement 12 mois, alors que la BdC avait réduit son taux directeur près de zéro. Les acheteurs ont réagi à un contexte unique concernant les taux hypothécaires. À l’approche de 2025, les personnes qui renouvellent un prêt hypothécaire sur 5 ans – le terme privilégié au Canada – pourraient faire face à un choc financier.

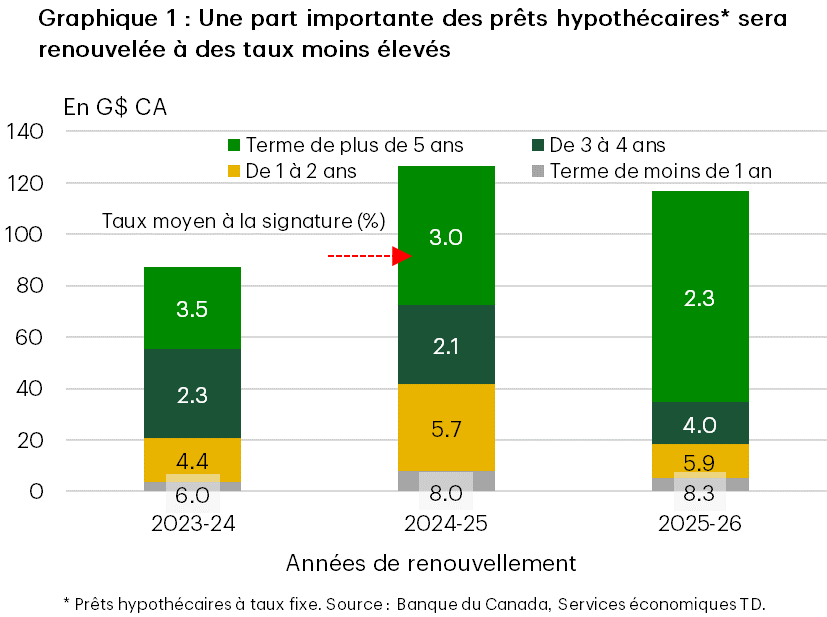

Le graphique 1 est assez rassurant et offre trois messages clés :

Premièrement, beaucoup seront probablement surpris d’apprendre qu’environ le quart des prêts hypothécaires seront révisables à un taux d’intérêt INFÉRIEUR. Au cours des deux dernières années, de nombreux propriétaires ont choisi des prêts hypothécaires à plus court terme dans l’espoir que la BdC réduirait les taux lorsqu’il faudrait procéder aux renouvellements. C’était un bon choix! Les économies seront énormes. Selon l’institution, le taux hypothécaire actuel sur 5 ans se situe entre 4,0 % et 4,7 %, comparativement aux taux contractés moyens précédents de 5,8 % à 6,9 %. C’est un énorme recul qui libérera des revenus disponibles.

Deuxièmement, la majorité des prêts hypothécaires qui seront renouvelés l’an prochain et en 2026 sont à un taux moyen de 2,5 %. Les personnes concernées subiront des pressions à la hausse sur leurs versements mensuels. Toutefois, pas autant que vous pourriez le penser. Depuis 2020, le prix des maisons et les salaires au Canada ont tous deux augmenté de plus de 30 %. De plus, cinq années de remboursement de la dette ont donné la liberté financière aux propriétaires qui veulent atténuer l’augmentation de leurs versements hypothécaires mensuels en prolongeant leur période d’amortissement.

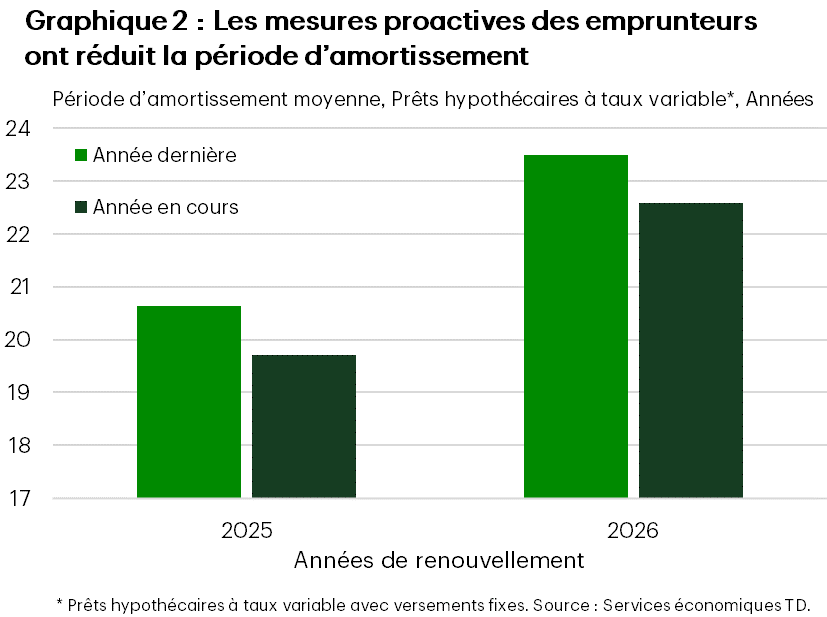

La baisse des taux et la hausse de la valeur nette profitent aussi aux détenteurs de prêts hypothécaires à taux variable. Les personnes qui ont des paiements variables ont déjà bénéficié d’un certain allégement en raison des réductions de taux d’intérêt de 125 pdb jusqu’à maintenant. Pour un prêt hypothécaire de 500 000 $, cela se traduit par une réduction de 370 $ du versement mensuel. Pour les emprunteurs dont les paiements ne s’ajustent pas en fonction de la variation des taux, ces réductions procureront des avantages au moment du renouvellement sous forme de versements mensuels moins élevés ou d’une période d’amortissement plus courte. De plus, il semble que ce groupe s’en tire mieux que ce que les analystes avaient prévu il y a un an. De nombreux emprunteurs ont augmenté de façon proactive leurs versements, réduisant ainsi leur période d’amortissement moyenne d’un an (graphique 2).

Enfin, les risques financiers sont moins élevés que ce que de nombreux Canadiens supposent en raison des règles macroprudentielles du passé. La simulation de crise relative au prêt hypothécaire au Canada exige que les demandeurs de prêt hypothécaire soient admissibles non pas à leur taux contractuel, mais à un taux d’intérêt supérieur de deux points de pourcentage ou à un taux plancher de 5,25 %, selon le taux le plus élevé. Comme le taux des prêts hypothécaires sur 5 ans fluctue autour de 4 %, les propriétaires qui ont obtenu des taux se situant dans la fourchette de 2 % en 2020 demeurent dans la portée de cette simulation de crise. S’ils étaient alors admissibles à un prêt hypothécaire, ils devraient être dans une meilleure position aujourd’hui, profitant du temps et des gains salariaux, en supposant que la situation du revenu du ménage n’a pas changé. Étant donné l’absence de pertes d’emplois sur le marché, cette hypothèse est vraie pour la plupart des gens.

En fin de compte, lorsque les taux ont augmenté rapidement, les renouvellements de prêts hypothécaires étaient un risque important qui nécessitait que la BdC intervienne. Mais cette situation ne se présente plus comme le monstre invisible de 2025. Par extension, cela ne constitue pas une preuve tangible que les réductions de taux se poursuivront à 50 pdb. Il est important d’équilibrer la nature à deux volets des risques. L’envers de la médaille rétablit par inadvertance le marché de l’habitation, ce qui entraîne un nouveau cycle de faiblesse de l’abordabilité et d’accumulation de la dette. La BdC doit également prendre garde de sous-estimer l’impulsion des dépenses. Par rapport à un cycle graduel, un cycle d’assouplissement plus rapide aura pour effet de stimuler ou de concentrer les dépenses de consommation au début du cycle. Comme les données sont à la traîne, au moment où elle est facilement observée, l’impulsion relative à la cadence pourrait être plus forte que prévu et nécessiter un changement de cap. Enfin, il faut être prudent et éviter de créer un écart de taux d’intérêt trop important par rapport aux États-Unis. Le huard a déjà glissé sous un seuil technique en tombant sous les 72 cents. La faiblesse chronique réduit le pouvoir d’achat du Canada à l’étranger, ce qui peut nuire aux investissements, car les sociétés s’approvisionnent auprès d’autres pays pour une quantité importante de machinerie et d’équipement.

Il ne faut pas oublier qu’il peut y avoir trop d’une bonne chose.

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.

télécharger

partagez ceci: