C’est le moment d’un redressement des marchés

Après le repli attribuable à la nouvelle ligne directrice, les marchés canadiens de l’habitation reprennent pied

Derek Burleton, économiste en chef adjoint | 416-982-2514

Rishi Sondhi, économiste | 416-983-8806

date publiée: 22 août 2018

Faits saillants

- Les marchés canadiens de l’habitation ont eu un début d’année difficile en raison du resserrement des règles de prêt, d’une hausse des coûts d’emprunt et de l’entrée en vigueur de nouvelles mesures provinciales. Depuis longtemps, nos prévisions étaient qu’ils regagneraient du terrain, passé le choc initial.

- Les données récentes ont confirmé ces prévisions puisque l’activité s’est redressée dans plusieurs régions depuis le mois de mai. Les gains se sont concentrés en Ontario, l’Alberta et le Nouveau-Brunswick enregistrant également une hausse appréciable des ventes.

- Les ventes et les prix se redressent à Toronto, grâce à une importante demande accumulée. En revanche, le marché de Vancouver n’a toujours pas touché le fond, car les effets des mesures gouvernementales se font encore sentir.

- Au Québec, les conditions économiques favorables ont soutenu l’activité. La demande se redresse à Calgary, stimulant les ventes au niveau provincial. Toutefois, l’important relâchement des marchés de l’Alberta persiste, ce qui freine la hausse des prix. Il en va de même pour les autres marchés des Prairies.

- À la différence des dernières années, les provinces de l’Atlantique surpassent l’ensemble du Canada. Terre-Neuve-et-Labrador demeure la principale exception.

- Les ventes et les prix devraient regagner du terrain dans la plupart des principaux marchés d’ici la fin de l’année, les effets de la ligne directrice B-20 s’estompant et la croissance économique stimulant la demande.

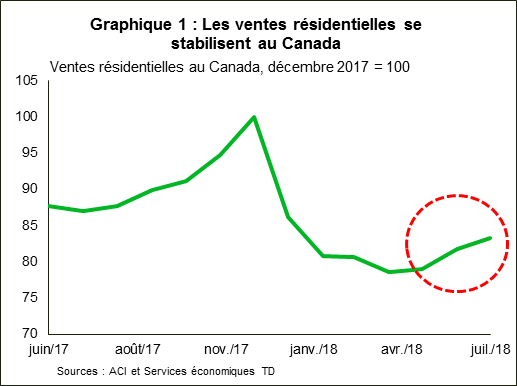

La modification des règles de prêt, l’adoption de mesures provinciales et la hausse des taux d’emprunt malmènent les marchés canadiens de l’habitation depuis le début de l’année. Les ventes et les prix ont fortement chuté au cours des sept premiers mois de 2018, perdant 17 % et 5 % sur un an, respectivement. Toutefois, nos prévisions étaient depuis longtemps que les grands marchés canadiens de l’habitation regagneraient du terrain, passé le choc initial, et c’est ce qui est en train de se produire (graphique 1). Généralement, lorsque des modifications majeures sont apportées aux règles qui régissent le marché de l’habitation, les marchés commencent à se stabiliser quatre à six mois après l’entrée en vigueur de ces changements. Comme l’on pouvait s’y attendre, les ventes et les prix moyens se redressent dans la plupart des grands marchés depuis le mois de mai (tableau 1).

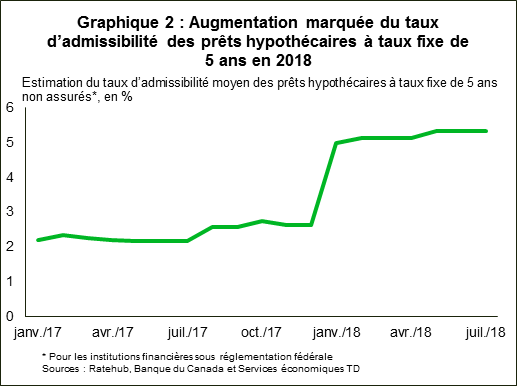

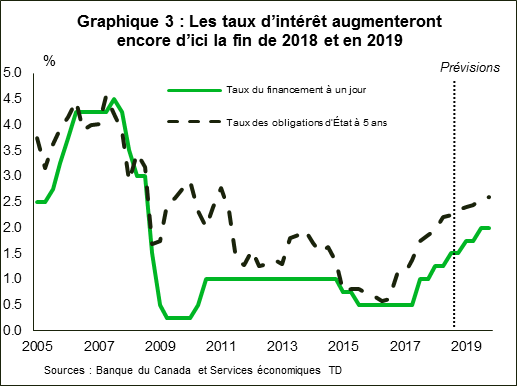

Toutefois, il ne faut pas interpréter cette stabilisation comme le début d’une forte remontée. Actuellement, à la différence des périodes précédentes durant lesquelles des règles ont été imposées au secteur de l’habitation, les conditions de crédit et d’abordabilité sont moins favorables (graphiques 2 et 3). Par conséquent, la demande accumulée et une croissance appréciable des revenus seront confrontées à des vents contraires plus virulents, cette fois-ci, en particulier les futurs relèvements de taux d’intérêt par la Banque du Canada. Nous continuons de prévoir un redressement de l’activité au cours des prochains trimestres. Toutefois, pour l’ensemble de 2018, les ventes ne pourront pas rattraper les pertes subies par la plupart des marchés. Comme toujours, nous n’excluons pas certains soubresauts le long de la route (voir les nouvelles prévisions des Services économiques TD relatives au marché de la revente, au tableau 2).

Tableau 1 : Compte rendu sur le marché de l’habitation |

|||||||||

| Ventes, variation en pourcentage | Prix moyen, variation en pourcentage | Solde du marché* | |||||||

| Marché | Décembre à avril |

Mai à juillet |

Juillet sur 12 mois |

Décembre à avril |

Mai à juillet |

Juillet sur 12 mois |

Décembre | Avril | Juillet |

| Ontario | -25.4 | 13.9 | 4.4 | -4.4 | 3.8 | 6.6 | 56 | 55 | 60 |

| Toronto | -35.4 | 26.1 | 17.4 | -4.0 | 7.5 | 4.3 | 46 | 46 | 54 |

| London | -4.8 | 14.9 | -5.4 | 6.2 | 1.7 | 12.0 | 71 | 70 | 76 |

| Ottawa | -14.4 | 2.2 | 2.5 | -1.3 | 1.4 | 3.5 | 74 | 70 | 68 |

| Hamilton | -30.7 | -6.6 | -19.5 | -3.7 | 2.0 | 2.8 | 74 | 56 | 60 |

| Kitchener-Waterloo | -17.5 | -4.1 | -17.9 | 13.8 | 1.2 | 7.7 | 71 | 65 | 65 |

| Alberta | -25.9 | 5.0 | -1.1 | -0.4 | 0.0 | -2.7 | 58 | 41 | 46 |

| Calgary | -31.0 | 7.9 | -8.2 | 2.2 | -0.2 | 1.3 | 63 | 39 | 46 |

| Edmonton | -27.2 | 0.9 | -1.6 | 4.6 | -0.1 | -4.0 | 60 | 42 | 44 |

| Atlantique | -4.3 | 7.2 | 7.5 | 1.3 | -3.9 | 1.1 | 52 | 53 | 57 |

| Moncton | -1.6 | 13.8 | 13.3 | 12.7 | 4.2 | 4.7 | 70 | 70 | 81 |

| Halifax | -1.4 | -3.8 | 11.6 | 1.2 | -6.1 | -2.1 | 61 | 63 | 64 |

| Saint John | -27.0 | 44.2 | 19.2 | 20.5 | -2.5 | 4.4 | 58 | 46 | 59 |

| Québec | -1.9 | 0.9 | -0.3 | 0.8 | 1.8 | 4.0 | 62 | 62 | 62 |

| Montréal | -3.0 | 1.0 | -2.2 | -0.2 | 4.3 | 5.4 | 70 | 67 | 70 |

| Québec | 4.3 | -6.0 | -5.0 | 0.7 | -3.1 | 0.4 | 52 | 65 | 49 |

| Man./Sask. | -14.3 | 2.8 | -1.8 | -1.0 | 0.9 | 0.9 | 48 | 47 | 46 |

| Regina | -7.7 | 6.0 | -0.7 | -3.4 | 0.2 | -5.2 | 41 | 43 | 43 |

| Saskatoon | -18.4 | 13.3 | 10.4 | -0.1 | -2.4 | 0.4 | 44 | 39 | 42 |

| Winnipeg | -12.2 | 2.9 | -8.2 | 0.0 | 0.2 | 1.1 | 59 | 56 | 56 |

| C.-B. | -31.2 | -4.6 | -27.5 | -5.3 | 3.3 | 0.8 | 64 | 52 | 52 |

| Vancouver | -34.4 | -2.8 | -35.3 | -4.2 | 2.2 | -0.6 | 57 | 43 | 47 |

| Vallée du Fraser | -40.7 | -8.2 | -36.7 | -0.5 | 2.0 | 6.0 | 67 | 49 | 49 |

| * Le solde du marché correspond au ratio ventes/inscriptions qui illustre la dynamique entre l’offre et la demande. Un ratio supérieur à 60 reflète un marché favorable aux vendeurs, et un ratio inférieur à 40 reflète un marché favorable aux acheteurs. Sources : ACI, FCIQ et Services économiques TD | |||||||||

Certains marchés ont évité le plongeon

Dans notre précédent rapport, nous avions prévu que la nouvelle réglementation et la hausse des taux hypothécaires auraient des répercussions dans l’ensemble des provinces. Selon nos prévisions, le Québec et la plupart des provinces maritimes étaient en mesure de bien résister, étant donné les conditions d’abordabilité relativement favorables, un marché du travail satisfaisant et les tendances démographiques. Ces prévisions se sont confirmées. Les ventes sont en baisse depuis le début de l’année dans presque toutes les provinces, sauf au Nouveau-Brunswick. Le Québec s’est relativement bien comporté, la baisse d’activité étant modeste. Depuis le mois de mai, la remontée des ventes a été généralisée, l’activité s’accélérant dans 7 des 10 provinces et l’Ontario contribuant largement au résultat global. Ces deux derniers mois, comme les nouvelles inscriptions accusaient un retard, la demande a commencé à dépasser l’offre dans plusieurs marchés, ce qui a ravivé les pressions haussières sur les prix moyens.

Le présent rapport fournit un éclairage supplémentaire quant aux récents résultats et aux perspectives à court terme des grands marchés canadiens de l’habitation en zone urbaine.

Signes de stabilisation à Toronto

Comme on pouvait s’y attendre, étant donné le resserrement des conditions d’abordabilité et l’abondance des prêts hypothécaires non assurés, les marchés de la région du Grand Toronto (RGT) ont été malmenés au début de 2018, en raison de la ligne directrice B-20 relative aux prêts hypothécaires et de la hausse des taux d’emprunt. Les ventes ont chuté de 35 % entre décembre et avril; le repli a été particulièrement prononcé pour les maisons individuelles non attenantes. Le segment des copropriétés a été plus résilient; grâce à sa gamme de prix plus modestes, il est devenu le seul marché accessible pour un grand nombre d’acheteurs. Cette hausse de la demande a été vraisemblablement accentuée par la nombreuse cohorte de la génération Y, qui a atteint l’âge de la formation de ménages (où l’on achète généralement son premier bien immobilier). Malgré ces avantages, les ventes de logements en copropriété ont baissé au cours des quatre premiers mois de l’année. Cela dit, ce recul est surtout attribuable à un devancement de la demande en 2017, avant l’entrée en vigueur de la ligne directrice B-20 relative aux prêts hypothécaires. Si l’on tient compte de ce phénomène, les ventes n’affichent qu’une baisse modeste pour la période. Néanmoins, la croissance des prix de référence des copropriétés a ralenti pour s’établir à 8 % sur un an; ce taux reste incroyablement élevé, mais bien inférieur aux sommets vertigineux de 2017.

Depuis mai, le marché de la revente a connu un net revirement, aussi bien pour les maisons unifamiliales que les copropriétés. En effet, le total des ventes a augmenté pendant trois mois consécutifs et affiche une hausse de 17 % sur un an pour juillet. Selon les estimations, les ventes de maisons unifamiliales ont augmenté d’environ 20 % en mai et juin, contre approximativement 10 % pour les copropriétés (au moment de la rédaction du présent rapport, les données ventilées par types de logement n’étaient pas disponibles pour le mois de juillet). Pourtant, les ventes restent inférieures d’environ 30 % à leur sommet de 2016 et, étant donné la piètre abordabilité, l’activité devrait rester bien en deçà de ce sommet jusqu’à la fin de l’année prochaine.

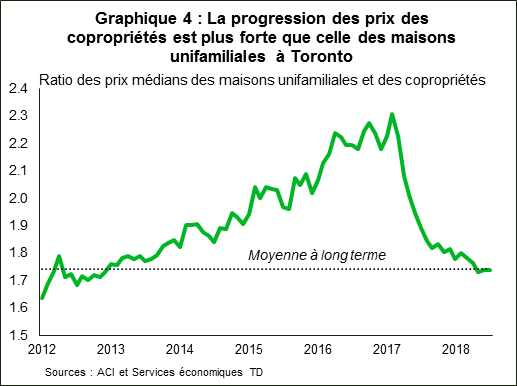

Il est probable que cette augmentation de la demande en maisons unifamiliales soit due, notamment, au fait que la forte hausse des prix des copropriétés a nettement réduit l’écart de prix entre ces deux types d’habitations. L’achat d’une maison unifamiliale devient donc plus envisageable sur le plan financier, même si l’ensemble de ce marché conserve une piètre abordabilité par rapport à d’autres régions du pays (à l’exception de la région du Grand Vancouver, en tête de classement). L’écart de prix entre les maisons unifamiliales et les logements en copropriété est revenu à sa moyenne historique (graphique 4). Cela représente une occasion pour les propriétaires qui souhaitent acheter un logement d’une plus grande valeur. Les maisons unifamiliales pourraient donc enregistrer une croissance des prix supérieure à celle des copropriétés à court terme, même si une forte hausse des prix est peu probable.

Après avoir baissé durant les quatre premiers mois de l’année, le prix moyen des logements affichait une hausse de 8 % en juillet, ce qui témoigne également d’une stabilisation. Les nouvelles inscriptions ont augmenté de 7 % au cours de cette période. Le marché a presque basculé en territoire favorable aux acheteurs en début d’année, puis les ventes ont fortement augmenté tandis que les inscriptions enregistraient des gains plus modestes, faisant repasser le ratio ventes/inscriptions au-dessus de la barre des 50, ce qui indique un équilibrage des conditions.

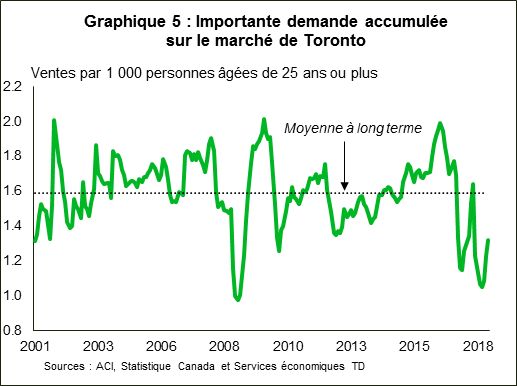

Le ratio ventes/population n’a pas été aussi faible depuis de nombreuses années (graphique 5); il semblerait donc que la demande accumulée soit de retour sur le marché torontois. Ces facteurs, auxquels s’ajoutent des conditions économiques relativement fermes, devraient soutenir la croissance des ventes. Par ailleurs, le nombre d’inscriptions devrait augmenter plus énergiquement, car l’accroissement de la demande incite les vendeurs à revenir sur le marché. Toutes ces tendances devraient maintenir un certain équilibre sur le marché de la RGT et soutenir la stabilité de la croissance des prix. Nous prévoyons des gains trimestriels compris entre 0,5 % et 2 % jusqu’à la fin de 2019.

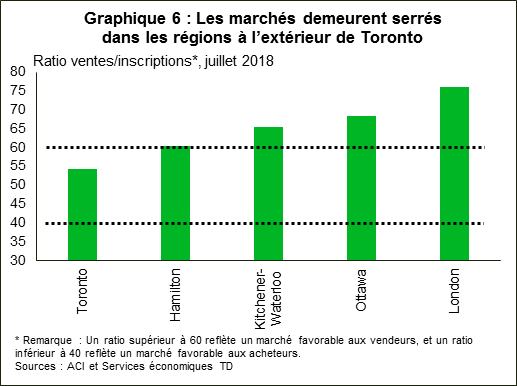

Même si les manchettes ont tendance à se concentrer sur le marché de la RGT, l’actualité des autres marchés a été riche en événements. Par exemple, de manière générale, l’activité a ralenti dans d’autres marchés importants de la région élargie du Golden Horseshoe (GGH). Les ventes sont en baisse de 20 % à Kitchener-Waterloo et de 35 % à Hamilton. Elles ont chuté dans ces deux régions de mai à juillet, échappant à la tendance observée dans la plupart des grands marchés du Canada. Les inscriptions ont elles aussi plongé dans ces deux régions, entraînant un resserrement du marché plus prononcé que celui de la RGT. Cela devrait soutenir une croissance positive des prix dans ces marchés.

À London, les ventes ont augmenté de 15 % entre mai et juillet, soutenues par une remontée de l’emploi et une accélération de la croissance démographique. Toutefois, comme le début d’année a été difficile, l’activité devrait afficher une baisse (taux annualisé) pour 2018. Parallèlement à cela, la timide augmentation des nouvelles inscriptions s’est soldée par un important resserrement du marché de London, ce qui a entraîné une robuste croissance des prix. En effet, les prix devraient enregistrer une hausse de près de 10 % pour l’année alors que, pour l’ensemble de la province, les prévisions tablent sur une baisse de 2 %. À Ottawa, l’activité a progressé avec régularité depuis le début de l’année, à l’exception d’un plongeon en janvier, attribuable à la ligne directrice B-20. Le marché se resserre à Ottawa, ce qui favorise une hausse des évaluations, le prix de référence moyen affichant un gain de 8 % sur un an depuis le début de 2018.

Vancouver a encore du chemin à faire

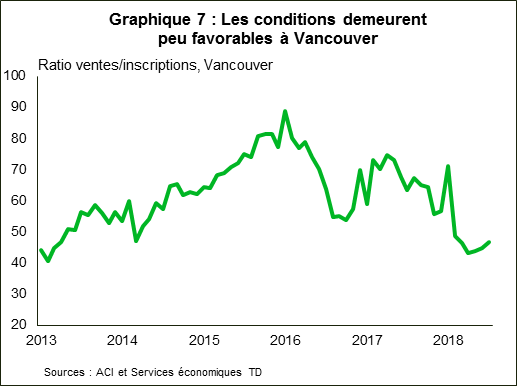

Le marché du Grand Vancouver affiche les pires conditions d’abordabilité au pays. Il est donc peu surprenant que l’entrée en vigueur de la ligne directrice B-20 et la hausse des taux d’emprunt aient plombé les ventes. En juin, comme à Toronto, les ventes de maisons unifamiliales et de copropriétés affichaient une forte baisse en cumul annuel, soit -40 % et -30 %, respectivement. À la différence de Toronto, les signes d’un devancement de la demande sont rares dans le Grand Vancouver, ce qui rend la baisse des ventes d’autant plus prononcée. Toujours à la différence de Toronto, l’activité à Vancouver n’a pas encore touché le fond, les acheteurs étant aux prises avec une série de mesures provinciales adoptées à la fin de février, notamment l’imposition d’une surtaxe sur les propriétés achetées par des ressortissants étrangers et les propriétés de luxe. À la suite de ces mesures, la part des achats étrangers a diminué dans la région métropolitaine de Vancouver, passant de 5 % des transactions en février à 2 % en juin. De nouvelles pressions baissières devraient s’exercer sur les ventes lorsqu’une nouvelle « taxe sur la spéculation » entrera en vigueur cet automne. Cela dit, le gouvernement a modifié les règles relatives à cette taxe pour en atténuer la portée. Nous prévoyons une diminution des ventes au cours des prochains mois. Ensuite, elles devraient se stabiliser vers la fin de l’année et augmenter en 2019, grâce à une hausse des revenus.

Par ailleurs, le ralentissement des marchés a incité les vendeurs à temporiser, les nouvelles inscriptions affichant une baisse d’environ 20 % depuis le début de l’année. Malgré cette réduction de l’offre, on observe un net relâchement du marché de Vancouver (graphique 7) puisque le ratio ventes/inscriptions pour juillet est bien inférieur à sa moyenne sur 10 ans. Les conditions s’étant détériorées, les prix moyens ont atteint des niveaux inférieurs à ceux de la fin de 2017, ce recul étant surtout attribuable au ralentissement de la croissance des prix des maisons unifamiliales. Toutefois, comparativement à Toronto, les prix ont bien mieux résisté à Vancouver, grâce à la croissance appréciable des prix des copropriétés. En effet, même si, à Vancouver, les ventes de condos sont bien inférieures (en cumul annuel), les ventes de propriétés haut de gamme ont surpassé celles de logements d’entrée de gamme, ce qui a fait grimper les prix du segment des copropriétés.

Les prix ne devraient pas beaucoup augmenter à court terme en raison d’un relâchement du marché, puis ils progresseront plus énergiquement d’ici la fin de l’année sous l’effet d’une hausse des ventes.

À l’extérieur de Vancouver, la demande a été décevante, les ventes enregistrant une baisse d’environ 30 % cette année. Une légère amélioration de l’activité a été observée sur ces marchés en juillet. Cela dit, un résultat mensuel ne constitue pas une tendance, d’autant plus que les politiques provinciales exerceront probablement des pressions baissières sur l’activité à court terme.

Le marché de la vallée du Fraser a été particulièrement morose, l’activité ayant nettement ralenti dans tous les types de structure. Cela se reflète dans la diminution du ratio ventes/inscriptions, qui est passé de 67 l’année dernière à 49 en juillet. L’offre étant plus abondante que la demande dans la vallée du Fraser, cela devrait peser sur les prix, à court terme. Toutefois, la solide croissance des prix à la fin de 2017 et les gains enregistrés en début d’année laissent entrevoir une hausse des prix pour l’ensemble de l’année 2018. L’amélioration de l’abordabilité a permis à Victoria et à Kelowna d’enregistrer des résultats supérieurs, même si l’activité continue d’afficher une baisse d’environ 30 % (en cumul annuel) dans les deux régions.

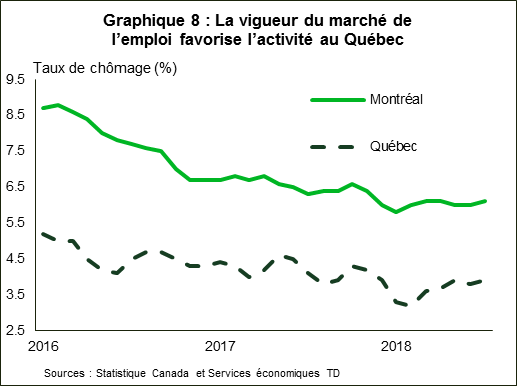

Rendement supérieur des marchés du Québec

Le marché québécois s’est distingué, échappant à la vaste tendance baissière des ventes observée dans les autres régions du pays après l’entrée en vigueur de la ligne directrice B-20. En effet, les ventes n’ont baissé que très légèrement en cumul annuel, grâce à des conditions économiques relativement bonnes (graphique 8) et à des évaluations de départ moins élevées. Après avoir ralenti de décembre à avril, l’activité à Montréal est repartie à la hausse jusqu’en juillet. Par ailleurs, les prix des habitations ont progressé de 4 % à Montréal depuis mai, en raison d’un resserrement des conditions de marché. Le ratio ventes/inscriptions étant actuellement bien ancré en territoire vendeur, il est probable que les prix puissent encore augmenter. En particulier, les marchés des propriétés neuves ne sont plus en situation d’offre excédentaire à Montréal, après quelques années où la construction tournait au ralenti et grâce à une hausse de la demande, ce qui constitue un frein de moins pour la croissance des prix.

Pour ce qui est de la ville de Québec, les marchés ont ralenti, après avoir enregistré des résultats supérieurs en début d’année. En particulier, une forte hausse des nouvelles inscriptions et une activité modeste ont entraîné un net relâchement du marché, comme en témoigne le ratio ventes/inscriptions, bien inférieur à sa moyenne historique. Il est donc probable que la croissance des prix sera faible au cours des prochains mois. Selon nos prévisions, la province dans son ensemble devrait toutefois enregistrer un des taux de croissance les plus élevés du pays pour ce qui est des ventes et des prix en 2018/2019, grâce notamment à Montréal, à une bonne abordabilité et à une création d’emplois soutenue.

Reprise de la demande en Alberta

À Calgary et Edmonton, les ventes ont plongé d’environ 30 % entre décembre et avril. Ces marchés de l’habitation étaient déjà fragilisés en raison d’une accumulation des capacités économiques inutilisées pendant plusieurs années, à laquelle se sont ajoutées la nouvelle ligne directrice B-20 et une hausse des taux hypothécaires. Toutefois, les ventes se sont améliorées entre mai et juillet. Par ailleurs, les vendeurs sont revenus sur le marché, à Calgary et Edmonton. Depuis le début de l’année, les inscriptions sont en légère hausse sur ces deux marchés.

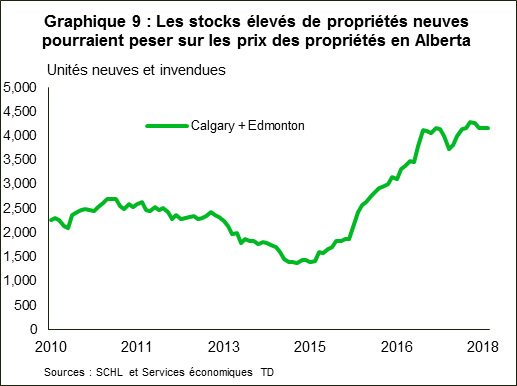

Du fait du rapport demande/offre, les ratios ventes/inscriptions sont actuellement bien inférieurs aux moyennes historiques, ce qui devrait exercer des pressions baissières sur les prix à court terme et freiner l’offre. Les prix devraient se stabiliser d’ici la fin de 2018, puis augmenter légèrement l’année prochaine, la demande augmentant. Toutefois, l’abondance des maisons neuves mises en vente sur les deux marchés limitera le potentiel de hausse des prix (graphique 9).

Marchés au ralenti dans les autres provinces des Prairies

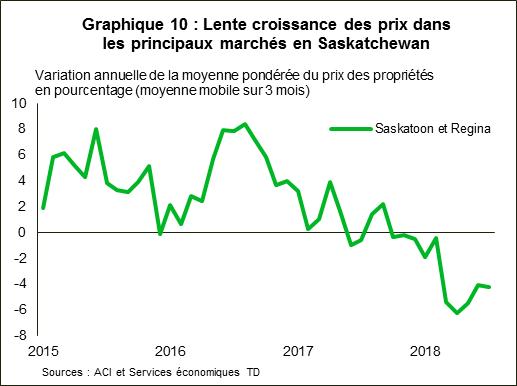

Depuis le début de l’année, les ventes sont en baisse de seulement 2 % à Regina; ce résultat est bien supérieur à ceux d’autres marchés. Cela est toutefois dû, en partie, au fait que les acheteurs ne se sont pas rués sur le marché pour devancer l’entrée en vigueur de la ligne directrice B-20, à la différence des autres régions. Il serait exagéré de qualifier de « bonne » la performance du marché de l’habitation de Regina, car l’activité demeure au ralenti en raison d’une hausse du chômage et des taux hypothécaires. En outre, la croissance des prix est modeste, le ratio ventes/inscriptions étant bien inférieur à sa moyenne historique.

À Saskatoon, les ventes ont baissé de 8 % depuis le début de l’année, malgré une augmentation notable en juillet. Comme à Regina, la croissance des prix demeure faible, la tendance sur trois mois s’établissant à son plus bas niveau depuis 2012. Pour ce qui est des bonnes nouvelles, l’emploi s’accélère et la croissance démographique est ferme. L’amélioration de ces données fondamentales devrait favoriser une hausse de l’activité à Saskatoon au second semestre de 2018 et au début de 2019, même si les conditions de marché continuent de présenter un relâchement.

Un peu comme à Regina, aucun devancement de la demande n’a été observé à Winnipeg avant l’entrée en vigueur de la ligne directrice B-20. Toutefois, à la différence de Regina, il y a eu une forte baisse des ventes en début d’année. De plus, la morosité persiste, puisqu’une baisse de l’activité a été observée pour cinq des sept premiers mois de l’année. Pour ce qui est de l’offre, les inscriptions ont augmenté après le plongeon de janvier, ce qui empêche une forte hausse des prix. Comme Winnipeg représente la majeure partie du marché du Manitoba, ces tendances signifient que, pour l’ensemble de la province, les prix enregistreront un gain modeste, qui restera inférieur au taux d’inflation cette année. Par ailleurs, en moyenne annuelle, les ventes devraient enregistrer un recul inégalé depuis plusieurs années. Heureusement, la croissance démographique soutenue et la création d’emplois devraient stimuler l’activité vers la fin de 2018.

Résilience des provinces de l’Atlantique

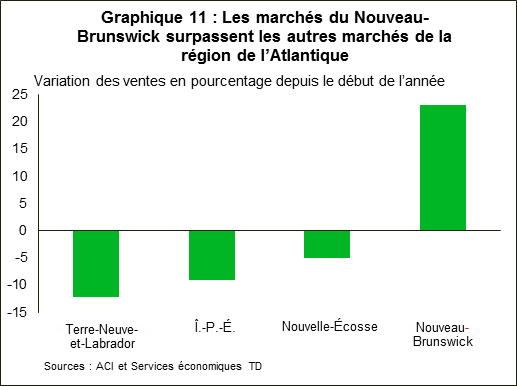

À quelques exceptions près, les marchés de la région de l’Atlantique font preuve de résilience cette année, grâce à une croissance démographique relativement ferme. En effet, l’activité dans les Maritimes surpasse le reste du Canada en cumul annuel, ce qui contribue au resserrement des marchés. Évidemment, ces statistiques ne dressent qu’un portrait général et les dynamiques régionales sont beaucoup plus nuancées.

Mise à part une forte hausse mensuelle, la croissance des ventes d’habitations est faible à Halifax depuis le début de l’année. Toutefois, comme les inscriptions ont également diminué, on observe un certain resserrement du marché. Cela n’a toutefois pas empêché, depuis le début de l’année, un recul des prix de 5 % par rapport à décembre 2017. Cet épisode de faiblesse ne devrait pas durer, selon nous, car les marchés du travail se sont améliorés, la croissance démographique s’accélère et les habitations demeurent abordables, même si une accumulation de propriétés neuves invendues pourrait exercer des pressions baissières sur les prix.

L’Île-du-Prince-Édouard se trouve à l’autre bout du spectre. Dans cette province, les ventes ont diminué d’environ 1 % en moyenne chaque mois cette année, portant le recul cumulatif à 9 %. L’activité est plutôt morose, mais comme les inscriptions ont également chuté, les marchés demeurent stables. Toutefois, la croissance des prix est également faible, cette année.

Malgré une baisse des ventes à l’Î.-P.-É. depuis le début de l’année, le niveau d’activité demeure élevé par rapport à la moyenne historique. De plus, les ventes devraient s’améliorer d’ici la fin de l’année grâce à la solidité des données fondamentales, ce qui devrait soutenir les prix et attirer les vendeurs. Le portrait d’ensemble reste donc encourageant.

Au Nouveau-Brunswick, l’activité s’est relativement bien maintenue, les ventes à Saint John ayant nettement augmenté depuis mai. Toutefois, à l’échelle de la province, la tendance démographique défavorable, le ralentissement de la création d’emplois et la hausse des coûts d’emprunt limiteront les ventes et freineront la croissance des prix.

Depuis le début de l’année, la province de Terre-Neuve-et-Labrador est, dans l’ensemble, favorable aux acheteurs, car la faiblesse des ventes et l’augmentation des inscriptions ont entraîné un relâchement important de ce marché. Malheureusement, cette province ne devrait pas connaître de répit, car la croissance de l’emploi sera probablement modeste et les tendances démographiques ne suffiront pas pour soutenir la demande. Nous prévoyons donc un ralentissement des ventes et une baisse des prix des habitations, en moyenne, en 2018-2019.

En conclusion

Après un premier semestre tumultueux, le marché canadien de l’habitation donne des signes de stabilisation, car les ventes, les inscriptions et les prix sont tous à la hausse depuis quelques mois. Cette amélioration est principalement attribuable à l’Ontario et à l’Alberta, ainsi qu’au Nouveau-Brunswick. En particulier, le marché de Toronto semble se redresser, après la morosité du début d’année.

Les tendances observées dans le secteur de l’habitation étant très localisées, ces marchés n’évoluent pas tous dans la même direction. D’importants marchés connaissent un ralentissement dans certaines zones des Prairies et des Maritimes. La morosité des marchés persiste en Colombie-Britannique, notamment à Vancouver, qui n’a toujours pas touché le fond, en raison des effets des mesures gouvernementales et de la hausse des taux hypothécaires. Heureusement, les ventes et les prix devraient regagner du terrain dans la plupart des principaux marchés d’ici la fin de l’année, les effets de la ligne directrice B-20 s’estompant et la croissance économique stimulant la demande.

Selon nous, les risques associés aux prévisions de revente à court terme sont équilibrés, dans l’ensemble. Dans le passé, les rebonds qui ont suivi un changement de politique présentaient une forme en V plus prononcée que ce que nous prévoyons à court terme. C’est pourquoi nous pourrions recommander la prudence d’ici la fin de l’année. Les risques associés à la conjoncture économique demeurent nombreux, les tensions commerciales représentant sans conteste le risque à court terme le plus menaçant pour les marchés régionaux de l’emploi. De plus, la sensibilité aux taux d’intérêt étant élevée comparativement aux cycles précédents, les pressions baissières sur la demande pourraient être plus prononcées que prévu.

Tableau 2 : Prévisions pour le marché de l’habitation |

||||||||

| Ventes de propriétés existantes | Prix des propriétés existantes | |||||||

| Nombre d’unités (en milliers) | Sur 12 mois (%) | Dollars (en milliers) |

Sur 12 mois (%) | |||||

| 2017 | 2017 | 2018 | 2019 | 2017 | 2017 | 2018 | 2019 | |

| Canada | 516.3 | -4.5 | -10.0 | 7.6 | 506.0 | 3.9 | -4.2 | 4.3 |

| C.-B. | 85.3 | -7.5 | -23.3 | 7.2 | 704.6 | 3.4 | 1.2 | 2.6 |

| Vancouver | 28.6 | -10.5 | -29.1 | 10.3 | 1,022.2 | 2.9 | 0.5 | 5.0 |

| Vallée du Fraser | 15.4 | -7.2 | -30.5 | 3.2 | 696.2 | 5.2 | 5.3 | -0.1 |

| Alberta | 57.8 | 4.3 | -6.2 | 7.7 | 395.9 | 0.2 | -2.2 | -0.5 |

| Calgary | 23.2 | 6.0 | -13.2 | 12.0 | 463.4 | 0.3 | -0.5 | 0.2 |

| Edmonton | 20.5 | 0.5 | -2.8 | 8.2 | 377.5 | 0.5 | -1.7 | -1.2 |

| Saskatchewan | 11.7 | -2.5 | -3.1 | 8.9 | 292.6 | -2.1 | -1.8 | 1.2 |

| Regina | 3.4 | -4.0 | -2.5 | 7.3 | 314.0 | -0.3 | -5.0 | -0.6 |

| Saskatoon | 5.0 | -4.5 | -0.6 | 12.5 | 335.8 | -2.1 | -1.9 | 2.0 |

| Manitoba | 14.5 | -0.8 | -3.5 | 4.5 | 285.7 | 3.4 | 1.9 | 3.4 |

| Winnipeg | 12.9 | -0.9 | -3.6 | 4.6 | 293.8 | 3.8 | 2.4 | 3.1 |

| Ontario | 201.6 | -9.6 | -16.1 | 8.3 | 578.3 | 8.9 | -2.2 | 5.0 |

| Toronto | 83.2 | -18.1 | -18.6 | 9.8 | 807.6 | 11.5 | -4.1 | 5.1 |

| Hamilton | 11.5 | -9.7 | -24.6 | 8.0 | 561.2 | 12.1 | -1.7 | 4.2 |

| Kitchener-Waterloo | 6.3 | 1.4 | -16.8 | 6.7 | 452.7 | 17.8 | 5.7 | 4.2 |

| Ottawa | 19.2 | 10.8 | 1.5 | 9.2 | 391.3 | 4.6 | 4.2 | 3.5 |

| London | 10.5 | 8.3 | -16.4 | 11.7 | 327.5 | 17.3 | 9.1 | 5.1 |

| Québec | 91.5 | 5.7 | 5.5 | 5.0 | 292.9 | 4.4 | 5.0 | 4.5 |

| Montréal | 48.8 | 7.5 | 5.7 | 4.0 | 365.1 | 5.6 | 5.3 | 4.8 |

| Québec | 7.4 | 2.2 | 4.1 | 2.8 | 266.7 | 0.6 | 3.6 | 5.5 |

| Atlantique | 25.8 | 3.9 | 1.7 | 2.9 | 210.0 | 2.3 | 4.5 | 3.7 |

| Moncton | 3.2 | 9.2 | 5.3 | 2.3 | 168.6 | 3.0 | 8.0 | 6.0 |

| Saint John | 1.9 | 8.0 | -8.6 | 1.6 | 172.5 | 3.5 | 7.6 | 4.3 |

| Halifax | 6.2 | 6.7 | 6.8 | 3.0 | 293.1 | 1.6 | 2.2 | 1.9 |

| Sources : ACI, FCIQ et Services économiques TD; prévisions des Services économiques TD, août 2018. Remarque : Les valeurs annuelles historiques correspondent au total des ventes et à la moyenne des prix, calculés chaque trimestre | ||||||||

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.

télécharger

version imprimée

partagez ceci: