Désaffection pour le Canada?

Pas de recul en vue pour l’investissement étranger

Beata Caranci, PVP et économiste en chef | 416-982-8067

Brian DePratto, économiste principal | 416-944-5069

date publiée : 9 avril 2019

Faits saillants

- Les chiffres sur l’investissement direct étranger (IDE) au Canada ont fait couler beaucoup d’encre. Certains craignent que la hausse des sorties nettes des dernières années soit le signe d’une perte de compétitivité économique.

- Il est tout aussi (voire plus) probable que les sorties nettes reflètent la position du Canada comme étant une économie de petite taille, mature et vieillissante. L’évolution de la situation est conforme à celle des économies avancées comparables.

- Les sorties nettes enregistrées depuis le début des années 2000 sont en grande partie attribuables au secteur des services financiers et de l’assurance, qui a perdu sa place dominante en raison d’importantes occasions de croissance à l’extérieur du Canada.

- De nombreux secteurs, notamment celui de la fabrication, continuent d’enregistrer des entrées nettes d’IDE. Dans d’autres secteurs, les sorties nettes peuvent souvent être attribuées à des fusions-acquisitions non récurrentes de grande envergure alors que les flux entrants d’IDE ne donnent aucun signe d’essoufflement.

- Il serait bon que les autorités canadiennes fassent tout leur possible pour stimuler la compétitivité et la prospérité au lieu de réagir à des flux d’IDE dont l’interprétation ne doit pas se limiter aux données globales et se doit d’être plus nuancée.

La position du Canada dans le cadre de l’investissement direct étranger fait l’objet d’un débat persistant, certains commentateurs ayant sonné l’alarme lorsque la croissance des sorties a dépassé celle des entrées au cours de la période allant de 2015 à 2017. Certains avancent que cette tendance reflète un déclin de la compétitivité du Canada. Empêtré dans les batailles juridiques et les retards de projets, le secteur de l’énergie est souvent cité en exemple pour décrire ce mal qui afflige le Canada, ce qui nourrit la thèse de la frilosité des investisseurs étrangers.

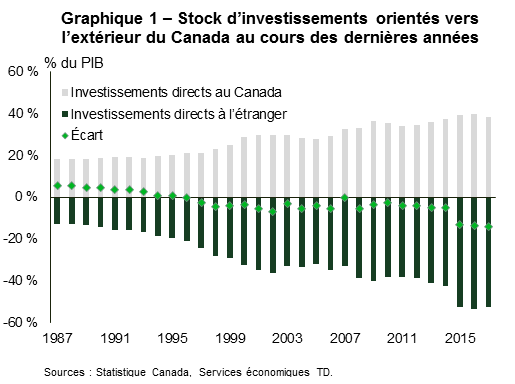

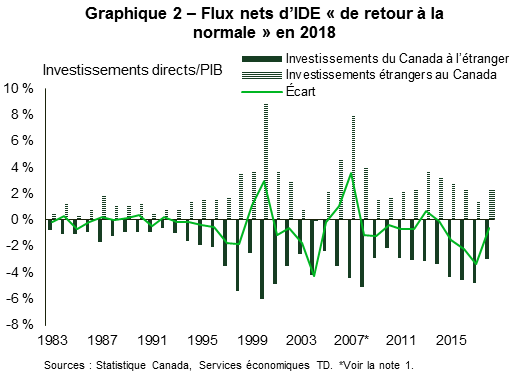

L’argument de la désaffection des investisseurs pour le Canada présente toutefois des lacunes. Premièrement, il n’est pas certain que les flux sortants constituent un problème. Les flux entrants et sortants d’IDE peuvent avoir des causes négligeables ou favorables. Deuxièmement, les commentateurs ont tendance à se concentrer sur l’accroissement du déficit du stock d’IDE survenu en 2015 (graphique 1). Pourtant, cet accroissement découle de deux importants événements successifs. Cette année-là, le stock des investissements du Canada à l’étranger a été réévalué en raison de la dépréciation du dollar canadien, ce qui a ajouté 116 G$ à la valeur de ces actifs. Cet effet sur le stock persiste. L’autre événement important a été une série d’opérations de grande envergure, en particulier une transaction dans le secteur du transport, qui a permis à une société canadienne d’accroître considérablement sa part de marché, en 2017. Autrement dit, il est un peu exagéré de parler de « fuite de capitaux » pour décrire la détérioration de la position d’IDE du Canada. Les entrées d’IDE ne montrent aucune détérioration parallèle, ni pour les stocks, ni pour les flux (graphiques 1 et 2).1

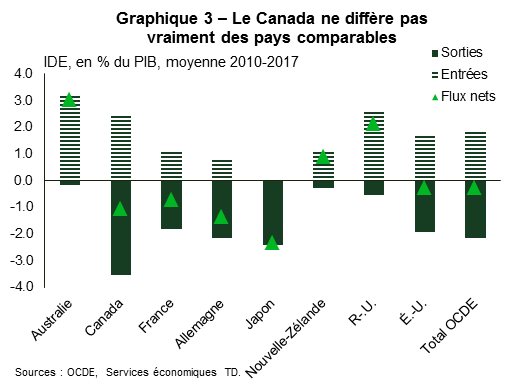

Troisièmement, l’examen d’une période plus longue révèle que les résultats du Canada sont similaires à ceux d’autres économies avancées et matures. Il semblerait donc que les flux d’investissement suivent l’évolution des sources relatives de croissance mondiale. Comme le pays représente seulement 1,4 % de l’activité économique mondiale, on peut en déduire raisonnablement qu’il existe bien d’autres occasions de croissance au-delà de nos frontières.

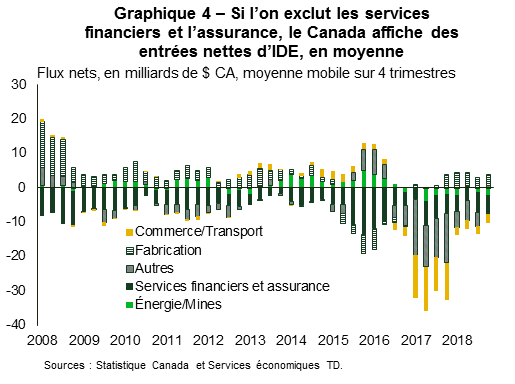

Enfin, si l’on retire de l’équation un seul secteur (celui des services financiers et de l’assurance), les choses prennent une toute autre tournure. La détérioration des flux nets d’IDE observée depuis 1999 est en grande partie attribuée au secteur des services financiers et de l’assurance, qui s’est affranchi des frontières nationales pour accroître sa présence internationale. Cette tendance contredit l’argument, défendu depuis longtemps, selon lequel le Canada est un pays axé sur les produits de base. Si l’on en croit les données historiques, le secteur de l’énergie n’a pas été le principal objet de la désaffection des investisseurs étrangers.

Un examen approfondi des données semble indiquer que l’inquiétude entourant les sorties nettes d’IDE est exagérée et qu’il s’agit peut-être d’une inversion de l’adage à propos de l’arbre qui cache la forêt. Les analyses qui négligent les détails (les arbres) au profit de la vue d’ensemble (la forêt) finissent par mal interpréter la portée économique des données (le cas échéant).

Les tenants et les aboutissants de l’IDE

L’investissement direct étranger est défini comme l’établissement d’un « intérêt durable » dans une entreprise située dans un autre pays, c’est-à-dire d’une participation d’au moins 10 % dans la société (ou d’une participation suffisante pour pouvoir jouer un rôle dans sa gestion), ce qui distingue l’IDE du placement en portefeuille. Les IDE sortants sont les flux de capitaux qui sortent du pays à destination d’un pays étranger et les IDE entrants sont les flux de capitaux qui entrent dans le pays en provenance de l’étranger.

Il y a un dicton qui dit à peu près ceci : une entreprise place ses capitaux là où elle pense que l’avenir réside. La difficulté pour les économistes est qu’il n’existe pas de théorie expliquant de manière satisfaisante le motif pour lequel les entreprises investissent à l’étranger. Les raisons peuvent varier : acquérir un avantage d’échelle, diversifier le marché et les risques, réduire les coûts, profiter des caractéristiques uniques d’une société donnée (p. ex. accéder à sa technologie, à des grappes industrielles, à son bassin de main-d’œuvre).

En effet, les données de l’OCDE permettant de comparer les différents pays montrent que les sorties nettes d’IDE enregistrées par le Canada n’ont rien d’inhabituel (graphique 3). La situation du Canada diffère de celle de ses homologues de l’Océanie (qui profitent de l’impulsion de la Chine), mais ses récents résultats sont à peu près similaires à ceux des autres économies avancées comme la France, l’Allemagne et le Japon. En effet, même les États-Unis ont enregistré un modeste volume de flux sortants. S’agissant des États-Unis, on peut difficilement parler d’un manque de compétitivité sur la base de ces seuls chiffres. En fait, en pourcentage du PIB, le Canada attire régulièrement plus d’investissements directs étrangers que les États-Unis, aussi bien sur le court terme que pour toute la durée de l’échantillon de l’OCDE.

Au bout du compte, le bénéfice des actifs étrangers revient généralement à leur propriétaire.2 Le pays d’origine profite du fait que les entreprises accroissent leurs marchés, améliorent leur rentabilité et développent leurs biens de production. Comme pour la plupart des aspects du commerce international, dans le cas de l’IDE, il ne s’agit pas de désigner des gagnants et des perdants. Il s’agit plutôt de créer des occasions, de rapprocher la production des marchés cibles et de transférer les connaissances.

Évolution récente – Pas de recul en vue

Indépendamment du débat sur la portée positive ou négative des flux d’IDE, il est utile d’examiner la performance réelle du Canada et les facteurs relatifs. Le plus logique est de commencer au plus haut niveau. Rapportés au PIB, les stocks récents d’IDE ne s’écartent pas de la moyenne historique, mais on constate une baisse amorcée en 2015 et qui persiste (graphique 1). Comme il a été mentionné précédemment, l’impact de la dépréciation du huard sur la valeur des actifs étrangers a largement contribué à ce résultat. Plus important encore, si on les compare à la tendance historique, on voit que les flux entrants sont conformes à ceux du passé (graphique 2), et il n’y a donc pas vraiment de raisons de s’alarmer.

L’étude des flux d’une année sur l’autre nous renseigne davantage sur les facteurs déterminants, à court et à long terme. Il convient toutefois de ne pas accorder trop d’importance aux données d’une année particulière, en raison de la volatilité et de la petite taille du marché canadien, dans lequel une seule opération peut avoir une incidence considérable sur le résultat global, comme ce fut le cas pour la détérioration des flux nets en 2017. En février 2017, Enbridge a achevé l’acquisition de Spectra Energy, société américaine d’infrastructures énergétiques, pour environ 38 milliards de dollars canadiens. Cette opération s’est soldée par une importante sortie nette d’IDE pour l’ensemble de l’année 2017, alors que l’opération a eu lieu au premier trimestre (graphique 4). Les entrées d’IDE dans ce secteur s’étant maintenues durant la période, le résultat pour 2017 est plutôt attribuable à l’expansion d’une entreprise canadienne qu’à une désaffection des investisseurs étrangers.

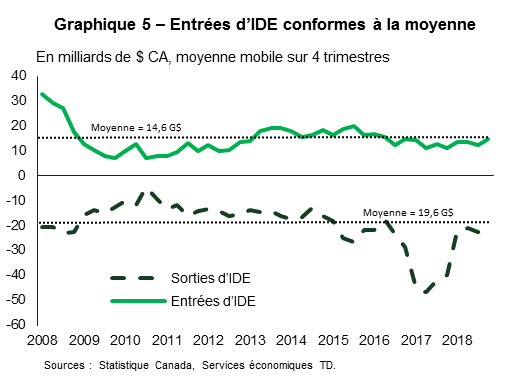

Si l’on examine le détail, la catégorie « Autres » est elle aussi responsable de flux sortants pour cette année-là. Toutefois, cela révèle une situation similaire, puisqu’il y a eu une poignée de fusions-acquisitions de grande envergure orientées vers l’étranger. Une fois encore, si l’on sépare les flux sortants des flux entrants, on constate que les entrées d’IDE ne se sont pas détériorées au cours de cette période et qu’elles sont restées conformes à leur moyenne historique (graphique 5). Fait intéressant, les commentaires négatifs au Canada à propos du secteur des produits de base n’ont pas d’impact déterminant sur ces tendances, à court terme.

Allons un peu plus dans le détail

Si l’on exclut les mouvements idiosyncrasiques sur 12 mois, on voit que le Canada, jusque-là bénéficiaire net d’IDE, est devenu un fournisseur net d’IDE à l’échelle mondiale vers la fin des années 1990. Depuis 2008 (première période pouvant être utilisée avec les données actuelles de Statistique Canada), le Canada enregistre de modestes entrées nettes d’IDE dans les secteurs de l’énergie et des mines, ainsi que dans d’autres secteurs, excluant les services financiers et l’assurance (graphique 4).3 On remarque que, dans le secteur manufacturier, l’orientation générale des flux est entrante, sauf pour la brève période de 2015/2016. Malgré quelques vents contraires et toute une série de manchettes négatives, le secteur manufacturier canadien continue d’attirer des capitaux étrangers.

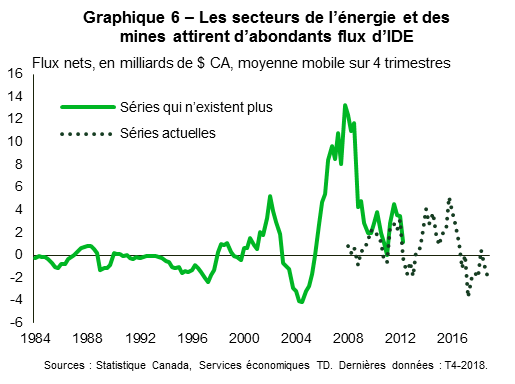

Un autre exemple de perception qui ne reflète pas nécessairement la réalité : l’inquiétude entourant les flux d’investissement dans les secteurs de l’énergie et des mines semble plutôt exagérée si l’on replace la situation dans son contexte historique (graphique 6).4 Il ne fait aucun doute que les tendances favorables des périodes antérieures ont pris fin il y a quelques années, mais que les sorties nettes ne marquent pas une rupture radicale avec les tendances passées. De plus, la nature cyclique de ces flux est une évidence et personne n’est en mesure d’affirmer que le contexte actuel est le meilleur indicateur du contexte futur. Les choses peuvent changer et vont changer. Par exemple, le projet de terminal de gaz naturel liquéfié (GNL) Kitimat en Colombie-Britannique devrait attirer de nombreux IDE dans le secteur.

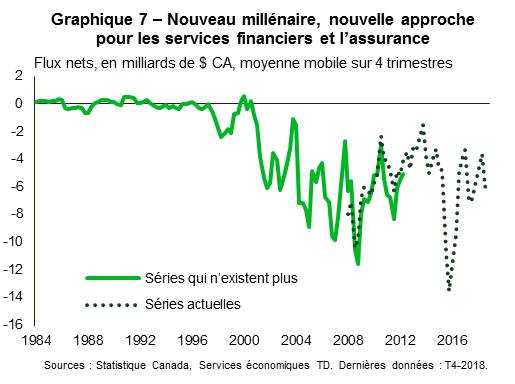

Toutefois, un secteur sort du lot : celui des services financiers et de l’assurance, qui connaît une tendance claire et persistante. Ce groupe est en grande partie responsable de l’inversion de la position d’IDE du Canada (graphique 7).5 En fait, ce secteur a eu tellement d’influence que si on l’exclut de l’équation, les flux sortants moyens présentés au graphique 5 baissent de plus de 6 milliards de dollars et la variation des flux entrants diminue de plus de 2 milliards de dollars par an. Si l’on exclut le secteur des services financiers et de l’assurance, les sorties nettes d’IDE deviennent des entrées nettes à long terme.

Cela est dû à un changement de comportement. Vers le début des années 2000, les sociétés du secteur se sont tournées de plus en plus vers l’étranger pour nourrir une stratégie d’expansion plus audacieuse, ce qui a entraîné d’importantes opérations de fusions-acquisitions transfrontalières. Est-ce le signe d’une perte de compétitivité du Canada? Au bout du compte, la solidité de l’économie canadienne et l’avantage relatif de ces entreprises leur ont permis d’étendre leurs activités à d’autres marchés pour profiter d’avantages d’échelle et d’occasions de croissance. Selon nous, loin d’être le signe d’une détérioration de la compétitivité, cette tendance montre que les entreprises ont pu s’appuyer sur une base solide pour se bâtir une présence mondiale.

Le type de flux, ça compte aussi : les flux de qualité sont toujours là

Mis à part les flux sectoriels, le type d’IDE nous renseigne sur les impacts économiques potentiels. On peut répartir les flux en trois catégories, classées selon le degré d’information qu’elles renferment :

- Autres (nouvelles installations) - Ce terme fourre-tout peut sembler vague, mais cette catégorie comprend les investissements en nouvelles installations, soit l’établissement de nouvelles activités à l’étranger par une société ou le développement par cette dernière des activités qui s’y trouvent déjà. Cette catégorie est, selon nous, la plus riche en enseignements. Les entreprises qui font ces investissements ont probablement une opinion favorable de l’avantage concurrentiel offert par le pays d’accueil. Ou bien, dans le cas des ressources naturelles, les entreprises ont du moins suffisamment confiance pour lancer de nouvelles activités d’exploration et d’exploitation dans le pays d’accueil. Ce type d’investissement est davantage susceptible d’introduire ou de renforcer des produits, compétences, technologies, services et processus d’exploitation dans l’économie nationale.

- Réinvestissement des bénéfices – Cette catégorie contient de l’information sur les entreprises qui prennent la décision de réinvestir leurs bénéfices dans le pays d’accueil au lieu de rapatrier ces fonds. Un tel investissement peut être le signe d’une expansion de la capacité de production du pays d’accueil.

- Fusions-acquisitions – Cette catégorie est plus discutable. D’un côté, une acquisition reflète la confiance d’une société étrangère à l’égard du pays d’accueil du fait de la solidité de son marché ou de l’occasion qu’il représente. Toutefois, sur le plan des impacts économiques réels, elle peut simplement représenter un transfert de richesse d’une société vers une entreprise étrangère, sans grande valeur ajoutée pour l’économie. Une entreprise peut acheter des sociétés rivales pour acquérir la propriété intellectuelle de celles-ci ou accroître sa part de marché. Par conséquent, il n’est pas certain que cette acquisition augmente la capacité du pays d’accueil. Il faudrait pour cela qu’elle procure les capacités nécessaires à de futures initiatives ou le transfert de technologie, de propriété intellectuelle et de compétences qui n’aurait pas eu lieu sans elle. N’oubliez pas que ce flux peut aller dans le sens inverse : le pays d’accueil transfère des capacités à la société étrangère sans que cela lui procure de grands avantages en retour.

Pour toutes ces raisons, il faut donc faire preuve de prudence au moment d’examiner les flux globaux d’IDE pour éviter une conclusion binaire (favorables/défavorables) à l’égard des tendances en matière de compétitivité.

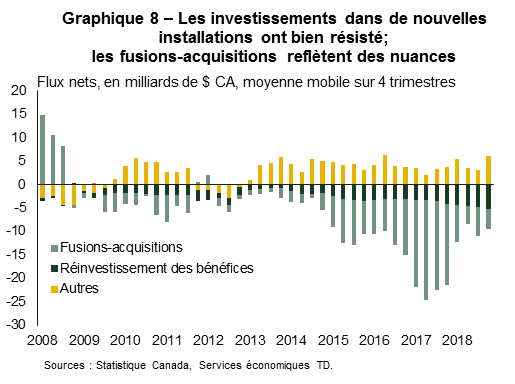

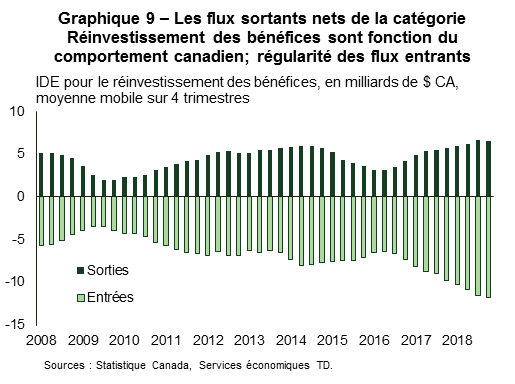

Pour le Canada, les flux nets d’IDE peuvent être décrits comme des entrées régulières dans la catégorie « Autres », comme des sorties relativement modestes dans la catégorie des réinvestissements de bénéfices et comme des sorties importantes dans la catégorie des fusions-acquisitions au cours des dernières années (graphique 8). La régularité des flux entrants dans la catégorie « Autres » est rassurante alors que la tendance des réinvestissements des bénéfices est un peu préoccupante dans la mesure où elle est un indicateur de la confiance des investisseurs étrangers à l’égard de l’économie canadienne.

Toutefois, cette affirmation ne peut pas être gravée dans le marbre. Dans cette catégorie, les entrées d’IDE n’ont cessé d’augmenter au cours des deux dernières années (graphique 9). Elles sont largement neutralisées par les flux sortants de la catégorie des réinvestissements. Il est possible de faire le lien entre l’accélération des dernières années et les changements apportés au système fiscal américain, qui favorisent l’investissement, et on pourrait avancer que, compte tenu des données sur les tendances sectorielles, l’activité de cette catégorie est en grande partie attribuable au secteur des services financiers et de l’assurance, même s’il n’est pas possible d’avoir les données par type de secteur à ce niveau. En résumé, ces données ne nous donnent pas vraiment de raison de sonner l’alarme concernant la capacité du Canada à attirer des investissements étrangers.

| Tableau 1 – Prudence des sociétés canadiennes quant aux IDE sortants destinés aux nouvelles installations | |

| Flux sortants d’IDE | Total, de 2007 à 2018 |

| Fusions-acquisitions | 405 G (49,6%) |

| Réinvestissement des bénéfices | 333 G (40,8%) |

| Autres | 78 G (9,6%) |

| Sources : Statistique Canada, Services économiques TD. | |

S’ils révèlent quelque chose, ces flux sortants sont peut-être le signe d’une certaine timidité des sociétés canadiennes. Les entreprises ont l’air satisfaites de réaliser des fusions-acquisitions transfrontalières et d’accroître la taille de leurs avoirs étrangers en réinvestissant leurs bénéfices. Chacune de ces catégories représentait environ la moitié des sorties d’IDE enregistrées depuis 2007 (tableau 1). La prépondérance de ces catégories laisse peu de place à la catégorie des nouvelles installations (Autres), qui représente moins de 10 % des flux sortants. Ce pourcentage est bien inférieur à la proportion correspondante des flux entrants (environ 30 % de l’investissement étranger au Canada pour cette période). Nous n’insisterons pas sur ce point compte tenu de la volatilité des données et de la prédominance de l’activité tournée vers l’étranger dans le secteur des services financiers et de l’assurance. Pourtant, malgré les nombreuses manchettes négatives, on pourrait faire remarquer que les entreprises canadiennes ne sont peut-être pas assez audacieuses dans leurs activités transfrontalières, du moins comparées à leurs homologues étrangères.

Les États-Unis, toujours en première place

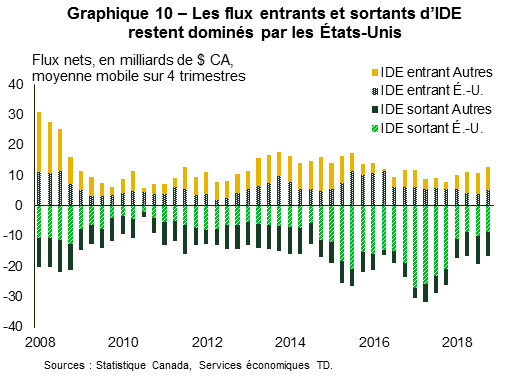

Il est intéressant d’examiner l’IDE du point de vue géographique. Le modèle gravitationnel des échanges commerciaux, selon lequel les pays échangeraient davantage avec ceux qui sont a) plus gros et b) plus proches, semble se vérifier dans le cas de l’IDE (graphique 10). Tant les flux entrants que sortants sont dominés par les États-Unis, même si l’effet est plus marqué du côté de l’IDE sortant (environ 60 % de l’investissement direct du Canada à l’étranger est destiné aux États-Unis et ce pays représente au moins la moitié de nos flux entrants pour les dix dernières années, environ).6 Cela n’a rien de surprenant, puisque cela correspond à peu près à ce que prédirait la théorie économique et c’est logique, étant donné les liens (notamment économiques) que les deux pays entretiennent depuis longtemps.

Il est intéressant d’examiner l’IDE du point de vue géographique. Le modèle gravitationnel des échanges commerciaux, selon lequel les pays échangeraient davantage avec ceux qui sont a) plus gros et b) plus proches, semble se vérifier dans le cas de l’IDE (graphique 10). Tant les flux entrants que sortants sont dominés par les États-Unis, même si l’effet est plus marqué du côté de l’IDE sortant (environ 60 % de l’investissement direct du Canada à l’étranger est destiné aux États-Unis et ce pays représente au moins la moitié de nos flux entrants pour les dix dernières années, environ).6 Cela n’a rien de surprenant, puisque cela correspond à peu près à ce que prédirait la théorie économique et c’est logique, étant donné les liens (notamment économiques) que les deux pays entretiennent depuis longtemps.

Conclusion

Si les commentateurs ont semé le doute dans votre esprit concernant l’état de l’IDE au Canada, rassurez-vous. Même en ignorant les associations économiques ambiguës, le détail de ces flux n’a rien d’alarmant. Quand on retire de l’équation le secteur des services financiers et de l’assurance (où les flux sortants reflètent probablement la maturité de ce marché canadien), les sorties nettes se transforment en entrées nettes : depuis dix ans (environ), le Canada accueille davantage de capitaux qu’il en fait sortir, y compris dans des secteurs très surveillés comme le secteur manufacturier. Un examen plus approfondi révèle des sorties nettes assez impressionnantes, dues à l’expansion des sociétés canadiennes à l’étranger, tandis que les flux entrants se maintiennent tout au long de la période, ce qui, encore une fois, n’est pas vraiment un signe de perte de compétitivité. À cela s’ajoutent les indicateurs de qualité, qui demeurent intacts, car les investissements entrants destinés à de nouvelles installations restent stables et positifs. De plus, les sociétés étrangères continuent de réinvestir leurs bénéfices réalisés au Canada dans leurs activités locales. Les flux sortants associés aux activités de fusion et acquisition ont été abondants, mais la portée économique de cette catégorie est pour le moins discutable. Ce n’est pas pour autant que les autorités canadiennes doivent se reposer sur leurs lauriers. Un suivi continu de la compétitivité et des efforts ciblés à cet égard favoriseront la prospérité du Canada. Toutefois, l’IDE n’est probablement pas l’indicateur qui dresse un portrait exhaustif de la situation.

Notes

- Veuillez noter que les données antérieures à 2007 sont tirées d’un tableau qui n’est plus mis à jour par Statistique Canada; elles ne sont donc pas entièrement comparables aux données enregistrées depuis 2007. Pour la période allant de 2007 à 2011, l’écart moyen entre ces deux séries de données était de l’ordre de 3 %. C’est pourquoi nous avons décidé de les présenter ensemble.

- Dans le cas du déplacement de la production, cela prend généralement la forme d’une augmentation du revenu du capital par rapport au revenu du travail dans l’économie d’origine.

- Dans les deux cas, les entrées nettes s’élèvent à environ 800 millions de dollars canadiens, en moyenne, au cours de la période.

- Comme pour le graphique 1, nous utilisons des séries de données que Statistique Canada a cessé de compiler pour illustrer les tendances passées. Toutefois, les changements apportés aux définitions et aux méthodes sont plus importants dans cette sous-catégorie. Nous avons donc choisi de présenter les séries séparément.

- Voir la note 4.

- Nous précisons « au moins », car il se peut que ce chiffre sous-estime la part véritablement attribuable aux États-Unis; les données ne sont pas présentées en fonction de l’investisseur final. Par exemple, si une société américaine investit au Canada par l’intermédiaire d’une filiale néerlandaise, cela serait comptabilisé comme un IDE provenant des Pays-Bas. Statistique Canada a constaté que, en 2016, cet effet a retranché environ 9 % aux investissements directs des États-Unis au Canada (voir https://www150.statcan.gc.ca/n1/daily-quotidien/180425/dq180425a-fra.htm).

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.

télécharger

version imprimée

partagez ceci :