L’exception américaine?

Beata Caranci, première vice-présidente et économiste en chef | 416-982-8067

date publiée: 29 février 2024

Les médias et les analystes soulignent souvent la résilience de l’économie mondiale, les États-Unis se distinguant à cet égard.

Poussons l’idée un peu plus loin, voyons si les États-Unis ont repoussé les limites de la résilience économique et font figure d’exceptiont.

Cela nécessite de défier en permanence les lois de l’économie et a des implications différentes en matière d’orientation de la politique. En effet, sans difficulté économique, l’inflation ralentirait.

Le mois dernier, le président de la Réserve fédérale américaine, Jerome Powell, a déclaré qu’une croissance économique solide ne posait pas problème tant que l’inflation continuait de reculer. Cela remet en question l’idée même d’un atterrissage en douceur. Sommes-nous sur une trajectoire d’ajustement progressif sans atterrissage? Si oui, dans quelle mesure pourrait-elle être durable?

Ensuite, il y a la Banque du Canada, qui est prise dans un contexte inverse de détérioration de l’économie et de ralentissement lent de l’inflation, ce qui rappelle peut-être plutôt un scénario classique de stagflation. L’indice des prix à la consommation (IPC) de janvier a enregistré une baisse inattendue, mais un mois ne constitue pas une tendance. Et cela ne suffira pas à inciter la Banque du Canada à abaisser son taux directeur pour ranimer l’économie dans son ensemble.

Ma principale préoccupation est la suivante : pendant combien de temps la Banque du Canada restera-t-elle sous le joug des coûts de logement élevés, qui l’empêchent de bien adapter sa politique monétaire à la performance du reste de l’économie?

L’exception économique américaine est constante

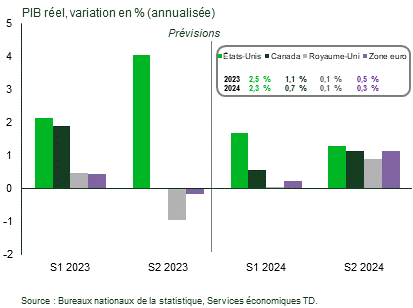

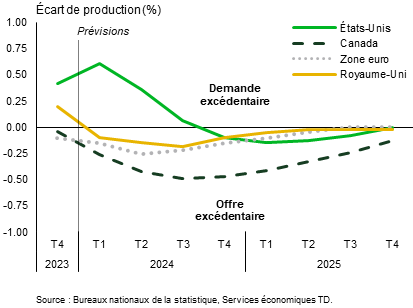

Commençons par un graphique qui illustre la croissance divergente des États-Unis par rapport aux autres pays. Cette divergence devait s’aplanir au premier semestre de 2024. Elle semble le faire, mais pas dans la mesure attendue par les prévisionnistes, nous y compris.

Une croissance du PIB américain de 2,3 % en 2024 correspondra presque à celle de l’an dernier. Cela suppose un ralentissement de la croissance au fil de l’année, ce qui, ces derniers temps, est devenu un risque de prévision compte tenu de l’exception qui continue de se manifester.

Pour ce qui est du Canada, l’économie a enregistré un rendement inférieur à nos prévisions l’an dernier, mais l’écart était largement dans la marge d’erreur et n’a pas affecté nos perspectives pour 2024. Il en va de même pour d’autres régions en Europe.

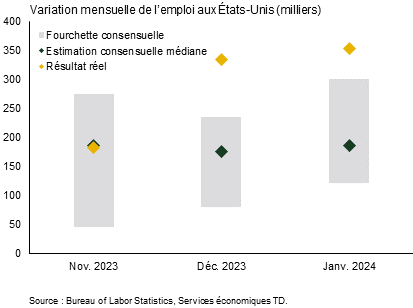

Les erreurs de prévision pour les États-Unis atteignent des niveaux embarrassants

Je ne mâche pas mes mots en disant que les erreurs de prévision sont embarrassantes.

D’autres pays se conforment à la dynamique du modèle à mesure que les distorsions causées par la pandémie se résorbent. Cela signifie que les relations traditionnelles entre les taux d’intérêt ont un caractère prévisionnel plus important.

Ce n’est pas le cas pour les États-Unis, où les erreurs de prévision sont devenues plus importantes, et je les ai même qualifiées d’embarrassantes, compte tenu de l’étape du cycle économique qui devrait produire des résultats plus intuitifs.

Les barres grises représentent l’éventail des opinions des analystes sur l’emploi et le PIB. Les données réelles ont dépassé même la partie supérieure des opinions de ces derniers.

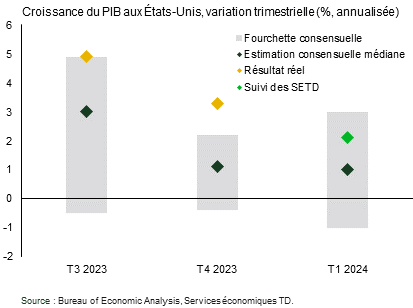

Les États-Unis maintiennent une demande excédentaire, tandis que d’autres pays connaissent des capacités excédentaires

Il est donc logique que l’économie américaine soit la seule à afficher une demande excédentaire, alors que d’autres pays commencent à présenter des capacités excédentaires. De plus, comme le PIB américain a enregistré une croissance d’un peu plus de 2 % au premier trimestre, il faudra du temps pour que l’économie se trouve dans une position où l’offre dépasse la demande. Pour ce faire, il faut généralement que le taux de croissance soit d’au plus 1,9 %.

C’est ce que nous prévoyons à partir du deuxième trimestre, mais nous sommes naturellement inquiets à l’idée que les États-Unis continuent de déjouer les attentes.

Si vous vous demandez pourquoi le Canada présente une marge de capacités excédentaires supérieure à celle de l’Europe, c’est parce que la croissance de la population au Canada est trois fois plus élevée, ce qui crée un niveau de croissance potentiel du PIB plus élevé, auquel nous ne sommes pas parvenus.

Pourtant, l’inflation aux États-Unis s’est atténuée, à l’instar d’autres pays

Compte tenu de l’écart important entre les États-Unis et les pays comparables, il est peu probable que toutes les régions aient connu de telles baisses de l’inflation, quelle que soit l’ampleur de leurs capacités excédentaires au sein de l’économie. Cela renforce la conviction que le premier repli de l’inflation a découlé en grande partie de l’élimination des facteurs liés à l’offre, dans le cadre de la reprise économique après la pandémie.

Certains prétendent qu’il sera difficile de connaître une deuxième baisse pour atteindre la cible de 2 %, parce qu’ils se réfèrent à l’idée qu’il faut revenir à la dynamique économique traditionnelle entre l’offre et la demande. Autrement dit, un certain niveau de sacrifice économique.

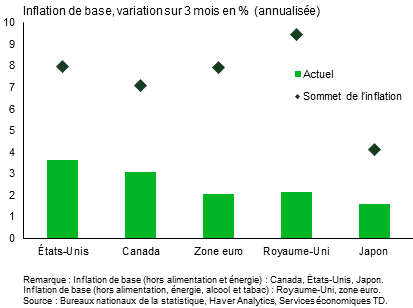

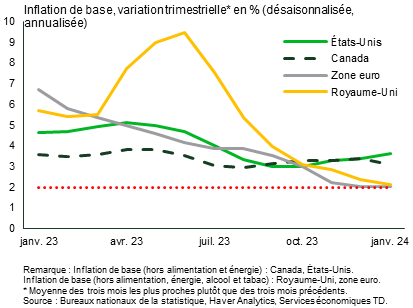

L’inflation ralentit plus fortement à l’étranger

Pour la zone euro et le Royaume-Uni, les capacités excédentaires sont apparues si rapidement au deuxième semestre de 2023 que la tendance sur trois mois de leurs mesures de l’inflation de base s’est complètement effondrée en direction de la cible de 2 %.

Les États-Unis affichaient une tendance favorable et semblaient se diriger vers un atterrissage, jusqu’à ce qu’ils reprennent leur envol récemment.

La véritable anomalie est le Canada. Bien qu’il dispose de capacités excédentaires, la dynamique inflationniste y a été parmi les moins coopératives, jusqu’à ce qu’un peu d’espoir naisse dans les chiffres de janvier, où, pour la première fois depuis des mois, l’inflation a été une surprise favorable.

Alors, qu’est-ce qui se passe?

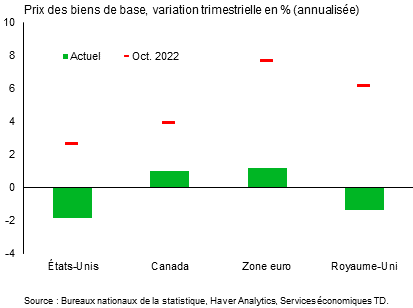

Tous les progrès réalisés sur l’inflation aux États-Unis sont attribuables à la baisse des prix des produits (comme les meubles et les vêtements). Du côté des services, les prix n’ont pas bougé et ont même augmenté d’après les données de l’IPC de janvier. Dans ce contexte, il est donc logique que la demande demeure excédentaire au sein de l’économie américaine.

La raison pour laquelle les prix se sont effondrés si rapidement dans la zone euro et au Royaume-Uni est la capitulation du prix des services de base, qui s’établit à 2,6 %, contre 4,6 % aux États-Unis.

Ce qui est particulièrement intéressant, c’est que les marchés intègrent à peu près le même calendrier et le même niveau de baisse des taux, peu importe le pays.

À l’heure actuelle, les États-Unis prévoient une baisse de taux en juin, tout comme la Banque centrale européenne, tandis que la Banque du Canada et la Banque d’Angleterre hésitent entre juin et juillet. Cela ne semble pas cohérent compte tenu des différents contextes. Il est peut-être plus probable que les banques européennes procèdent à des baisses plus tôt que les marchés ne le prévoient, ou que les États-Unis agissent plus tard, ou moins vigoureusement que prévu.

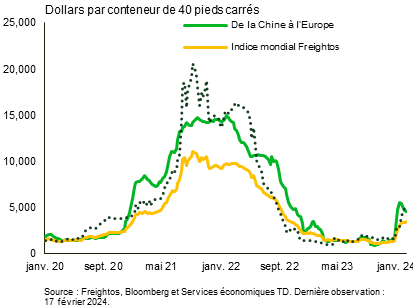

Les facteurs géopolitiques peuvent accroître rapidement les risques liés à l’inflation

Et nous ne pouvons ignorer les risques géopolitiques. La propagation des tensions entre Israël et le Hamas aux régions avoisinantes exerce des pressions sur les coûts de transport en détournant le fret du canal de Suez vers la route la plus longue contournant le cap de Bonne-Espérance. Depuis octobre, ce déroutement a multiplié par près de quatre les tarifs de fret des conteneurs entre la Chine et l’Europe, et a doublé les tarifs du transport de la Chine vers les États-Unis.

Bien que la hausse des coûts soit négligeable par rapport à la période de la pandémie, il s’agit toujours de changements importants qui indiquent que les chaînes d’approvisionnement s’allongent à nouveau.

Étant donné que l’inflation américaine ralentit uniquement en raison de la baisse des prix des produits, cette évolution n’est pas favorable. Les forces désinflationnistes qui ont profité aux pays développés pourraient commencer à se relâcher.

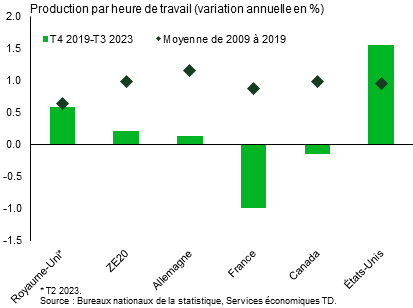

La productivité joue en faveur des États-Unis

Ce qui met encore plus l’accent sur ce qu’illustre ce graphique.

La productivité et l’inflation sont les deux faces d’une même pièce. Si une économie peut produire davantage avec le même volume d’intrants, alors elle peut exercer des pressions à la baisse sur les prix. C’est la seule façon de résoudre la quadrature du cercle sur la façon dont un pays peut maintenir un niveau d’emploi solide et la croissance économique, tout en exerçant moins de pressions sur les prix. En ce qui concerne la productivité, les États-Unis constituent une exception par rapport à leurs pairs. C’est le seul pays où la croissance moyenne des quatre dernières années dépasse toujours sa moyenne historique.

Toutefois, pour pouvoir prétendre à l’exception, le dépassement doit être durable. Malheureusement, lorsqu’on a questionné Jerome Powell à ce sujet, il a exprimé son scepticisme et s’est montré convaincu que les États-Unis retrouveront leur niveau d’avant la pandémie. Jetons-y maintenant un coup d’œil.

À quoi faut-il s’attendre? Boom technologique des années 1990 ou repli qui a suivi la crise financière mondiale?

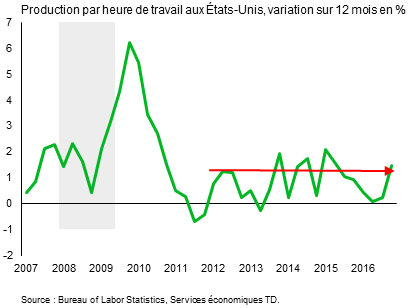

Jerome Powell fait référence à la période comprise entre 2012 et 2019, où la croissance de la productivité s’établissait en moyenne à un peu plus de 1 %.

Les fluctuations de productivité présentent des caractéristiques clés en période de récession. Cette tendance à des hausses et à des baisses extrêmes qui se sont produites après la crise financière mondiale est une réaction classique après un choc économique. Les entreprises accordent la priorité aux investissements en capital au début de la reprise, puis la dynamique change pour la normalisation de la main-d’œuvre après environ deux ans.

Nous nous concentrons sur ce qui advient de la croissance de la productivité trois ans après le choc et au-delà, soit la phase dans laquelle nous sommes actuellement. Malheureusement, l’histoire n’est pas un guide uniforme à ce sujet.

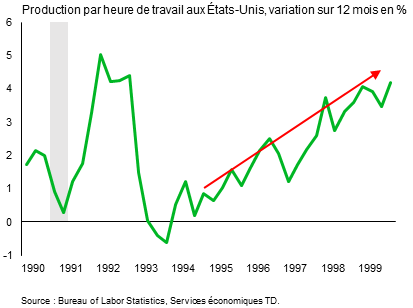

- Le graphique montre la tendance des années 1990, époque où le monde s’est mis en ligne grâce au Web, à l’Internet haute vitesse, à l’informatique personnelle et au développement de l’infrastructure numérique.

- Toutefois, les promoteurs actuels des pouvoirs de transformation de l’IA soutiendraient probablement que l’avenir en Amérique ressemble possiblement davantage au premier graphique.

- Malheureusement, nous ne pouvons pas savoir exactement quelle direction prendra l’économie. Seul le recul nous permettra de répondre à cette question.

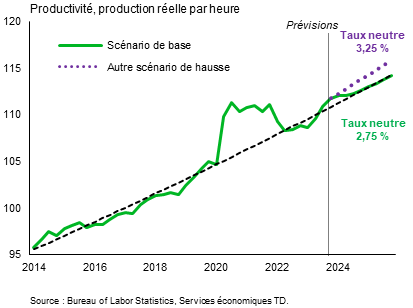

Le casse-tête de la productivité compte pour les taux d’intérêt

C’est une révélation importante, car cette direction est importante pour la trajectoire des taux d’intérêt.

Si nous suivons une direction permanente plus élevée que prévu, le taux neutre des fonds fédéraux devrait être d’au moins 3,25 %, voire plus. Cela signifie que la Fed a une trajectoire de rajustement des taux plus courte et qu’elle peut attendre plus longtemps avant de s’engager dans cette voie.

Toutefois, si Jerome Powell a raison et que la hausse de la productivité ne se poursuit pas à court terme, par extension, cela signifie que l’économie doit ralentir considérablement pour soutenir une inflation à 2 %… et le mot clé ici est « soutenir ».

Le domaine où les prévisions sont révisées le plus

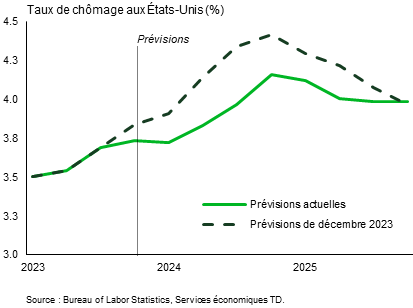

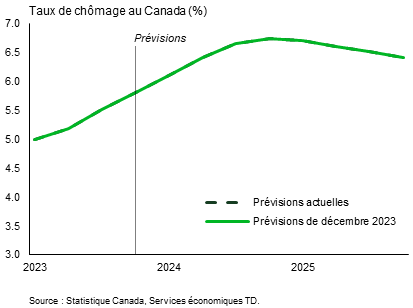

Cela semble contredire ce graphique, qui montre que l’un des principaux domaines d’ajustement de nos prévisions est une baisse du taux de chômage. Nous prévoyons toujours des capacités excédentaires à intégrer au marché de l’emploi, car les employeurs modèrent la demande, mais nous sommes moins sûrs qu’elles découleront de pertes d’emplois importantes. Cela signifie que le resserrement de la main-d’œuvre devient un facteur de limitation, dans la mesure duquel le taux de chômage peut augmenter.

C’ est exactement le contraire au Canada, où l’augmentation prévue d’un point de pourcentage du taux de chômage cette année est en grande partie attribuable au fait que la main-d’œuvre dépasse de deux fois la demande d’emplois.

D’ailleurs, vos yeux ne vous jouent pas de tour; il y a deux lignes tracées, mais elles sont superposées, car ces prévisions se comportent comme prévu et ne nécessitent aucun ajustement.

Les prévisions du Canada diffèrent également de celles des États-Unis, car on tient compte des pertes d’emplois directes, ce qui est un peu plus difficile à prévoir au sud de la frontière en raison de ce que montre le graphique suivant.

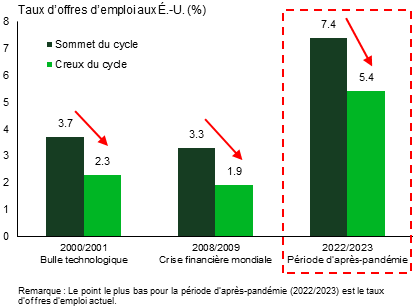

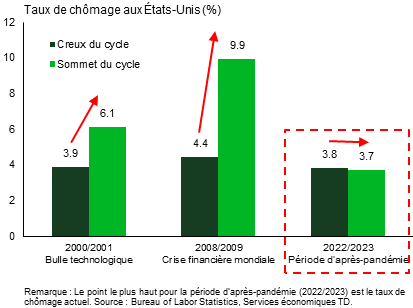

Et pour le rééquilibrage du marché du travail

Une motivation importante de la modification des prévisions aux États-Unis est la normalisation très lente des postes à pourvoir, qui est beaucoup plus longue que prévu et qui, encore une fois, n’est pas en phase avec l’histoire.

Ce graphique illustre la relation inverse entre les postes vacants et le taux de chômage. Les économistes appellent cette dynamique la courbe de Beveridge.

Bien que la demande d’emploi ait diminué de deux points de pourcentage au cours de ce cycle, ce qui est plus que lors des deux périodes précédentes, le taux de chômage n’a pas évolué.

Encore une fois, c’est un domaine d’exception. Parce que ce n’est pas seulement une question de direction, mais aussi de point de départ.

Le taux de création d’emplois se situe actuellement à 5,4 %, soit deux points de pourcentage de plus que le pic des deux cycles précédents. Le taux de chômage n’augmentera pas de façon significative avant que certains seuils soient d’abord atteints, et nous en sommes encore loin.

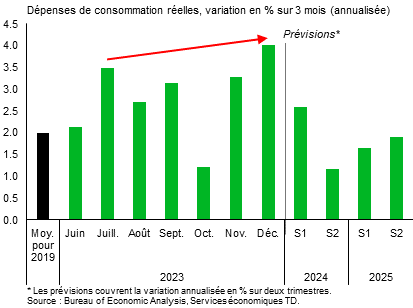

Les dépenses de consommation aux États-Unis pourraient encore ralentir…

Alors pourquoi tenons-nous toujours pour acquis que l’économie ralentira en 2024 au fur et à mesure que les trimestres passent? Des bases sont déjà posées. Au fil du temps, les taux d’intérêt plus élevés laissent des traces sur les finances des ménages, et ce, malgré de bonnes conditions d’emploi.

Premièrement, les dépenses de consommation dépassent actuellement de beaucoup les revenus, les ménages dépendant de plus en plus du crédit – comme en témoigne la hausse des taux d’utilisation des cartes de crédit. De même, le taux d’épargne a chuté et se trouve en deçà des niveaux observés avant la pandémie.

Deuxièmement, l’épargne excédentaire des ménages à revenu faible ou moyen est largement épuisée, en plus des millions de ménages qui recommencent maintenant à rembourser leurs prêts étudiants après un moratoire de trois ans. Les versements au ministère de l’Éducation ont quintuplé depuis la décision de la Cour suprême et la fin des programmes de report de paiements.

Troisièmement, comme le montre ce graphique, la hausse des taux de défaillance des cartes de crédit et des prêts automobiles suggère que certains ménages ressentent déjà des difficultés.

Autrement dit, l’effet retardé des taux d’intérêt dans l’économie est certainement plus long dans ce cycle, mais il n’a pas disparu. Avec le temps, les dépenses de consommation ont moins d’éléments extraordinaires pouvant les stimuler.

Mais tout cela relève encore de l’atterrissage en douceur ou même de la trajectoire d’ajustement progressif.

…mais la défiance des consommateurs reste un risque d’inflation alimentée par la demande

On n’a pas l’impression qu’un effondrement se prépare, et c’est pourquoi nos prévisions américaines concernant les dépenses de consommation ne reflètent pas de recul. Et les marchés financiers s’adaptent rapidement à cette réalité. À la mi-janvier, les marchés avaient pris en compte des baisses de taux d’intérêt de 134 points de base d’ici la fin de l’année, et à la mi-février, elles s’établissaient à environ 90 à 100 points de base. Notre point de vue a toujours été centré sur une baisse d’au plus 100 points de base et sur un début plus tardif, en milieu d’année, que ce que les marchés avaient initialement prévu. Essentiellement, les prévisions du marché et les nôtres se sont effondrées les unes sur les autres.

Souvenez-vous, la Réserve fédérale n’a prévu que 75 points de base de baisses cette année, de sorte que nous nous situons peut-être toujours dans la partie supérieure de ce qui est envisageable compte tenu du niveau de résilience économique, de l’absence de capitulation des prix des services et du risque que l’avantage déflationniste des prix des produits prenne fin en raison de risques géopolitiques.

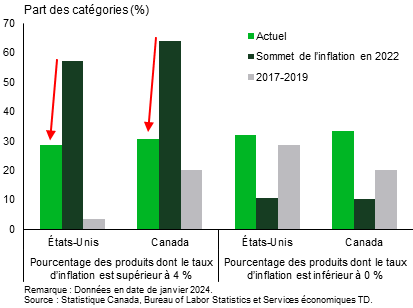

Réalité de l’inflation au Canada = moins de produits dont le prix augmente

En ce qui concerne le contexte inflationniste au Canada, il existe plusieurs parallèles avec les États-Unis.

Le nombre de produits dont le prix a augmenté de 4 % ou plus a considérablement diminué, bien que la part demeure élevée par rapport à la période précédant la pandémie.

À l’autre extrémité du spectre, le nombre de produits en situation de déflation s’est accru, et au Canada, ils sont même encore plus nombreux qu’avant la pandémie.

Il s’agit de bonnes nouvelles, sauf que, malheureusement, le Canada souffre d’une distorsion dans la mesure de l’IPC en raison d’un accent plus important mis sur les coûts du logement que dans les pays comparables. La forte inflation du prix du logement est le principal facteur qui empêche la Banque du Canada (BdC) d’atteindre sa cible d’inflation de 2 %. Le logement représente près des deux tiers des produits et services qui augmentent de plus de 4 % selon les mesures de l’inflation de base privilégiées par la Banque du Canada.

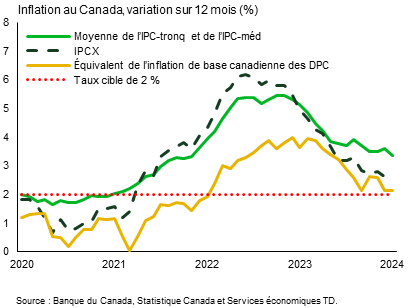

Les mesures de l’inflation au Canada sont confrontées à un problème de méthode

Ce graphique illustre le phénomène au sein des mesures tronquées et médianes que privilégie la BdC.

Revenons un peu en arrière pour expliquer pourquoi ce phénomène est propre au Canada.

Le logement tient compte des prix des loyers, comme de nombreuses autres mesures internationales de l’inflation, cela n’a donc rien d’inhabituel. Toutefois, il se distingue par deux aspects clés par rapport aux pays comparables. Le premier, c’est qu’il inclut les frais d’intérêts hypothécaires, ce qui n’est pas le cas dans les pays comparables. Le deuxième, c’est la croissance de la population qui est trois fois plus forte que celle des pays comparables, ce qui provoque au Canada une pénurie structurelle de logements plus grande et des pressions associées alimentées par les coûts.

Nombreux sont ceux qui supposent que la mesure de l’inflation tronquée de la BdC élimine l’influence du logement, car elle serait tronquée à la limite supérieure des hausses de prix. Mais ce n’est pas le cas, car son poids est trop élevé, ce qui fait qu’il est tout de même pris en compte dans les mesures privilégiées.

En revanche, la mesure IPCX a des répercussions différentes sur la trajectoire de la politique monétaire. Il s’agissait du guide privilégié par la BdC entre 2001 et 2016. Cette mesure élimine les huit mouvements de prix les plus volatils qui ne sont pas représentatifs des tendances économiques générales dans le panier de consommation, ainsi que les impôts indirects et, surtout, les frais d’intérêts hypothécaires. La BdC a choisi le mauvais moment pour abandonner cette mesure , car, si elle l’avait conservée, des réductions de taux seraient probablement déjà envisagées. L’IPCX n’est que de 2,4 %.

Ce qui est encore plus intéressant, c’est de calculer pour le Canada la mesure préférée de la Fed, soit l’inflation de base selon les dépenses personnelles de consommation. Elle se situe à seulement 2,1 % sur 12 mois. Autrement dit, elle est déjà dans la cible.

Cette vue d’ensemble illustre à quel point le taux directeur de 5 % retenu comme approprié pour l’ensemble de l’économie est subjectif, car les deux dernières mesures montrent qu’il est déjà trop restrictif. C’est pourquoi nous avons rédigé un article en janvier qui refaisait les calculs pour démontrer ce point.

Pour en revenir aux conclusions tirées des données de l’IPC de janvier, si près des deux tiers de l’inflation élevée s’expliquent par les coûts du logement, alors cela va à l’encontre du concept même d’inflation. Par définition, l’inflation doit être généralisée pour tenir compte des conditions à l’échelle de l’économie, et ne devrait donc pas être dominée par un seul secteur.

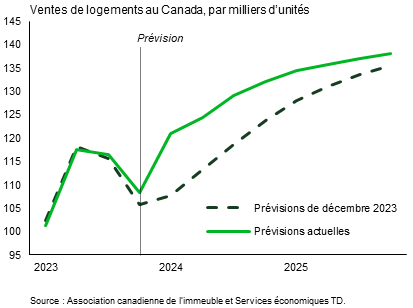

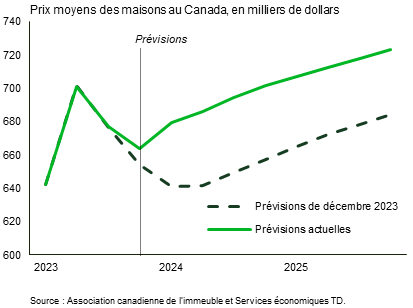

Le domaine où les prévisions sont révisées le plus

Toutefois, voici le revers de la médaille.

Les ventes et les prix des logements sont le seul domaine de nos prévisions qui a fait l’objet d’une importante révision à la hausse. Ce n’est pas un domaine qui se repliera facilement dans les mesures de l’inflation. Une modeste baisse des coûts d’emprunt au quatrième trimestre de l’année dernière a suffi à déclencher un sursaut inattendu de l’activité immobilière (qui, soit dit en passant, s’est également produit aux États-Unis).

Les ventes de propriétés dépassent largement nos prévisions antérieures. Les températures clémentes ont probablement aussi joué un rôle, et il est possible que la forte hausse des ventes de l’hiver ait simplement devancé les ventes du printemps. Mais nous n’en avons pas la certitude.

Ce que nous savons, c’est que le marché canadien du logement se comporte comme un ressort enroulé. Chaque fois que la pression est relâchée, il reprend sa forme initiale, car les déséquilibres structurels de l’offre et de la demande sont trop importants. Un changement d’orientation de la politique monétaire de la BdC pourrait donc facilement jeter de l’huile sur le feu.

Cela signifie que l’argument en faveur d’une baisse des taux cette année et d’un regard au-delà des coûts du logement n’est pas un argument en faveur d’un retour à des niveaux stimulant l’économie. C’est un argument en faveur d’un ajustement approprié du taux directeur pour l’ensemble de l’économie. C’est pourquoi nous ne prévoyons des baisses de taux que de 100 à 150 points de base malgré la faiblesse de l’économie. Le taux directeur resterait alors en territoire restrictif, tout en offrant un meilleur équilibre.

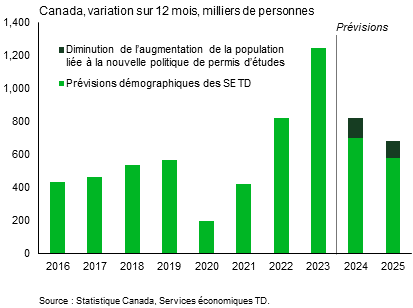

Les ajustements de la politique d’immigration canadienne aident, mais ne règlent pas tout…

Et si vous pensez que les récents changements apportés à la politique d’immigration vont venir à la rescousse de la Banque du Canada pour résoudre la pénurie structurelle de logements… détrompez-vous.

C’est l’ampleur des changements annoncés jusqu’à maintenant, soit une réduction visée de 35 % du nombre de permis d’études approuvés, ce qui équivaut à environ 220 000 étudiants de moins. La croissance de la population dépasserait encore largement celle de la construction résidentielle.

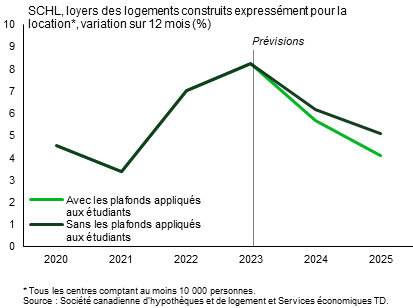

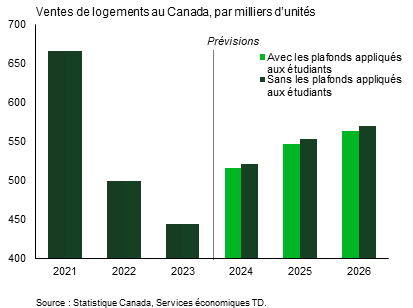

… Et entraînent des ajustements limités des prévisions

Voici notre estimation de son impact sur les prix des loyers et les ventes de propriétés. Une décélération des loyers est déjà intégrée dans les données, mais depuis des niveaux très élevés. De plus, les loyers ont tendance à décélérer à un rythme lent, voire neutre. Par exemple, de 2019 à 2021, les loyers des immeubles construits expressément pour la location n’ont diminué que de 5 % à 3 %, même si la croissance de la population a connu un creux pendant la pandémie.

Le deuxième graphique montre que l’impact direct sur les ventes est estimé comme très faible. Les données de la Société canadienne d’hypothèques et de logement (SCHL) indiquent que seulement 3 % des prêts hypothécaires ont été émis à des résidents non permanents en 2016.

Le gouvernement fédéral laisse entrevoir d’autres changements à venir en matière d’immigration. Mark Miller a indiqué son intention de réduire la dépendance du Canada envers les travailleurs étrangers temporaires en révisant le programme. Si elle se concrétise, cette révision contribuera davantage à l’ajustement de l’inflation du logement, mais selon cet argument, la plupart des changements auraient des répercussions sur l’économie en 2025, et non immédiatement. Autrement dit, rien ne change, selon nous. La Banque du Canada devrait commencer à baisser les taux cette année, mais la véritable normalisation de la politique se produira en 2025.

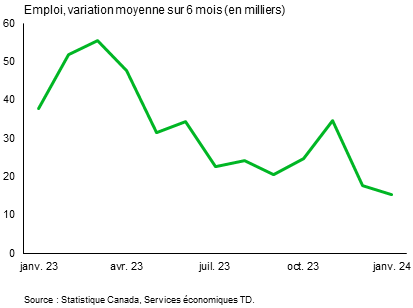

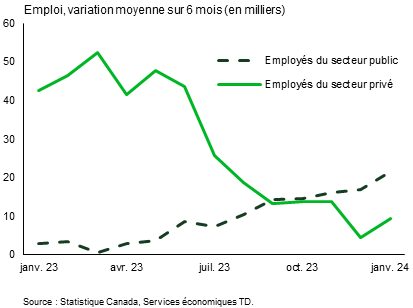

Le marché de l’emploi canadien continue de s’effriter sous la surface

À ce sujet, nous voyons des signes évidents d’un ralentissement rapide de la demande d’emploi. La tendance baissière des six derniers mois suit le secteur privé, ce qui indique clairement que les piliers de l’économie sont en train de se détériorer.

L’affaiblissement du marché du travail a touché de nombreux secteurs, notamment des secteurs très cycliques comme la fabrication, la construction, le commerce de détail, le commerce de gros, la finance, l’immobilier, les loisirs et l’hébergement.

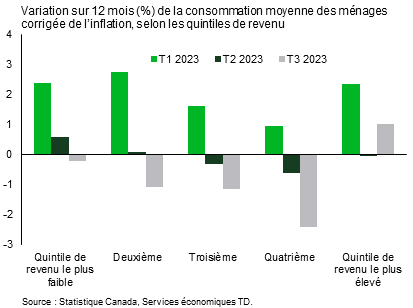

Les familles canadiennes font déjà des économies

Les familles canadiennes se montrent plus prudentes à l’égard de leurs dépenses.

Si l’on examine les données plus en détail, en les décomposant par quintile de revenu, on constate une tendance nette : chaque trimestre, les habitudes de dépenses sont dictées par une infime partie des ménages dans le quintile supérieur.

Il n’est pas surprenant que la tranche supérieure de 20 % se maintienne, étant donné que ces familles ont été moins touchées par la fin des mesures de soutien gouvernementales liées à la pandémie et que leur revenu de placement net a été stimulé par la hausse des taux d’intérêt et la réduction du fardeau de la dette. Mais cela ne donne aucune indication sur la santé de l’économie en général. La consommation par habitant s’est contractée au cours de quatre des cinq derniers trimestres.

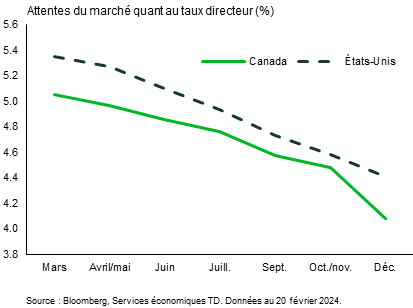

Les attentes parallèles des marchés

Ce qui m’amène au dernier graphique. La Banque du Canada et la Réserve fédérale se trouvent dans des conditions opposées en ce qui concerne l’économie, mais elles transmettent toutes deux des messages similaires aux marchés.

- Le taux directeur a déjà atteint un sommet.

- La patience est de mise.

- Il est réaliste de s’attendre à un certain assouplissement de la politique monétaire cette année, mais aucune des deux banques centrales n’a encore précisé d’échéancier ni d’ampleur.

Les marchés financiers prêtent attention à ces messages et ont considérablement modifié leurs prévisions de baisse de taux depuis le début de l’année. Aux États-Unis, on s’attend à deux réductions de moins que ce qui était initialement prévu pour 2024. Au Canada, plus de baisses de taux sont attendues, en raison du ralentissement de l’économie et du rapport d’inflation positif de janvier.

Je pense que le marché a raison, dans l’ensemble. Il n’a jamais été logique que les attentes aux États-Unis soient aussi élevées, alors qu’on fait preuve de retenue pour celles au Canada. Toutefois, le fardeau de la preuve demeure plus lourd aux États-Unis. Il faut montrer que l’on peut maintenir une situation exceptionnelle en matière de productivité et d’inflation, ou l’économie devra ralentir à une fourchette de croissance de 1 % à 1,5 % plus tard cette année. À l’heure actuelle, nos prévisions reflètent cette deuxième possibilité.

Avis de non-responsabilité

Le présent rapport est fourni par les Services économiques TD. Il est produit à des fins informatives et éducatives seulement à la date de rédaction, et peut ne pas convenir à d’autres fins. Les points de vue et les opinions qui y sont exprimés peuvent changer en tout temps selon les conditions du marché ou autres, et les prévisions peuvent ne pas se réaliser. Ce rapport ne doit pas servir de source de conseils ou de recommandations de placement, ne constitue pas une sollicitation d’achat ou de vente de titres, et ne doit pas être considéré comme une source de conseils juridiques, fiscaux ou de placement précis. Il ne vise pas à communiquer des renseignements importants sur les affaires du Groupe Banque TD, et les membres des Services économiques TD ne sont pas des porte-parole du Groupe Banque TD en ce qui concerne les affaires de celui-ci. L’information contenue dans ce rapport provient de sources jugées fiables, mais son exactitude et son exhaustivité ne sont pas garanties. De plus, ce rapport contient des analyses et des opinions portant sur l’économie, notamment au sujet du rendement économique et financier à venir. Par ailleurs, ces analyses et opinions reposent sur certaines hypothèses et d’autresfacteurs, et sont sujettes à des risques et à des incertitudes intrinsèques. Les résultats réels pourraient être très différents. La Banque Toronto-Dominion ainsi que ses sociétés affiliées et entités apparentées qui constituent le Groupe Banque TD ne peuvent être tenues responsables des erreurs ou omissions que pourraient contenir l’information, les analyses ou les opinions comprises dans ce rapport, ni des pertes ou dommages subis.

télécharger

version imprimée

partagez ceci: